6928

6928

这几年,增额终身寿险确实火。保险公司在推,银行在卖;买过的人在加保,没买的人也想着上车。

期间也诞生过不少网红产品,比如「金玉满堂」、「增多多」系列。但这些产品大都很“短命”,卖了不久就下架停售。就在最近,又有一批不错的产品即将下架。

当然了,不排除有些是保险公司的营销手段,但也有很多产品是被监管叫停。

那么,监管为什么要叫停这些产品?是它们有问题吗?我们究竟还能不能买了?

今天我们就深入地聊聊这个话题。

自2021年来,增额寿就一直就备受关注,而关注的不只有我们,还有监管部门。

在2022年1月份,银保监会的一则通报提到:多款增额寿的增额利率超过3.5%,易与产品定价利率混淆,存在噱头营销风险。

用大白话说,就是保额递增的利率超过了3.5%,比如高达3.8%、4.0%等,会让消费者误以为有这么高的实际收益率。

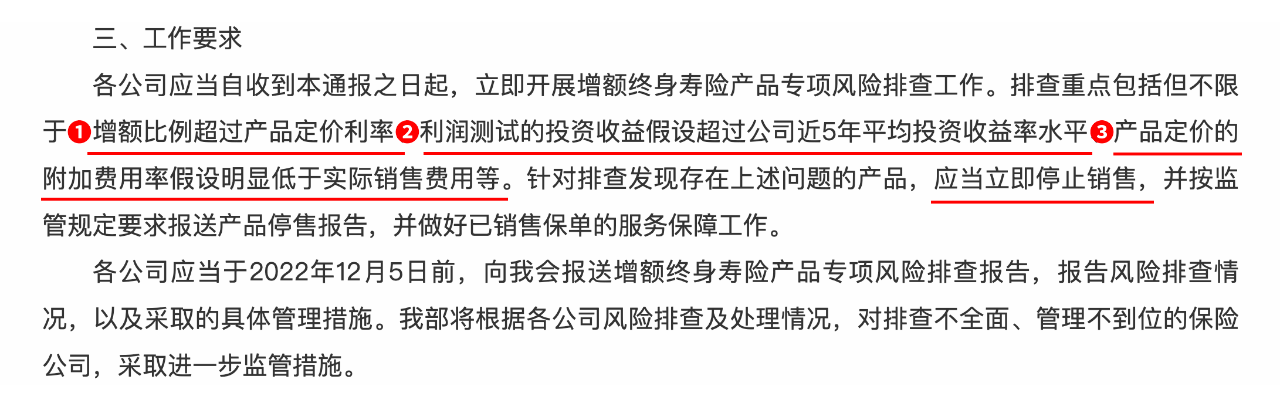

到了11月份,银保监会发布了《关于近期人身保险产品问题的通报》,除了上面提到的问题,又多加了两条,如下图所示:

(图片来源:银保监会人身险部函〔2022〕501号)

我们也来翻译下这两条:

第二条:保险公司在计算产品利润时,假设的投资收益率太高了。

第三条:保险公司计算产品的销售费用时,比如佣金等,太低了。

一般来说,假设的投资收益高、销售费用低,能留给消费者的收益就会更高,所以这两条主要针对一些高收益的增额寿。

除了指出这“三条红线”,银保监会还严厉要求:存在这些问题的产品,必须立即停止销售。

于是,接下来的几个星期,停售了近60款产品,其中不乏一些高收益产品:金盈卫、如意尊、康乾1号·益利多......我们当时也写过文章分析,想了解详情可以点击下方卡片预约规划师一对一服务。

那么问题来了:第一条易造成销售误导,确实该停售,而涉及后面两条的产品为什么也要停售?难道给到消费者更高的收益是一件坏事吗?

解答这个问题之前,我们先要了解一个知识:保险公司卖增额寿,靠什么赚钱?

对大多数保险产品而言,利润来源主要有3个:利差、死差、费差,对应着投资、理赔、经营,具体如下图:

而增额寿这类产品比较特殊,首先它没有多少身故保障,其次在激烈的市场竞争下,经营费用难以缩减,想要赚钱主要得靠投资。

有精算师认为:要给到客户3.5%的收益率,考虑到经营费用的存在,保险公司想盈利,投资收益率长期要保持在5%以上。

那么实际的投资水平又如何呢?

2022年11月,银保监会官微发布了《保险资金这十年》一文,里面提到:过去10年来,保险资金的年均财务收益率在5.28%,也是刚刚超过5%。

但近一年来,情况不容乐观。

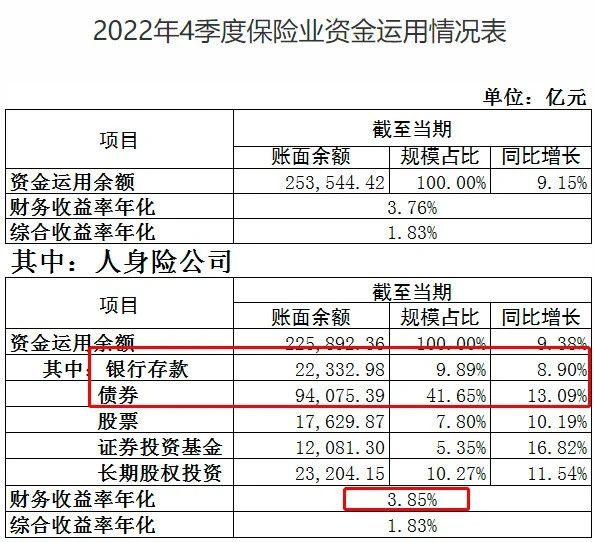

根据银保监会官网发布的数据,2022年第二、三、四季度,人身保险公司的财务收益率分别为3.68%,3.48%,3.85%,远低于5%。

(图片来源:2022年4季度保险业资金运用情况表)

如果看细节,我们会发现:在保险公司的投资中,存款和债券占比很高,而这些资产的收益和利率有很大关系。

回顾去年的经济环境,我们就不难理解为什么保险公司的投资收益率这么低了。

监管会认为:在这种利率下行的背景下,保险公司未来想要一直维持较高的投资收益率并不容易。而增额寿的保障期限长达几十年,如果给消费者太高的收益,保险公司就可能亏损,一旦亏损大了,就可能影响消费者的权益。

以上这些都是监管所不愿意看到的,这才出面叫停这些高收益的增额寿。

说白了,这和在2019年叫停4.025%的年金险是同样的道理,但那次更加严格,不但叫停而且将预定利率降到了3.5%,这才给了增额寿火出圈的机会。

新的问题又来了:我们还能买这种产品吗?

其实大家关心的,本质上还是增额寿的安全性问题。这里直接说答案:能买。原因有两个:

1、保险公司有偿付能力要求

偿付能力,就是保险公司兑付理赔款、现金价值等的能力。

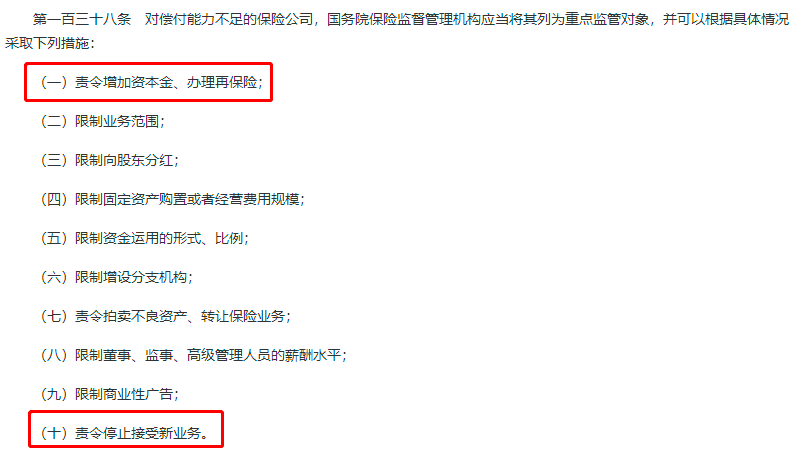

监管要求保险公司按季度公布偿付能力,来看看他们的资产够不够偿付它的业务。如果偿付能力不够,监管就会出面采取相应措施,包括但不限于:

要求股东增加资本金;

办理再保险,让其他保险公司分担部分业务;

停止接受新业务......

(图片来源:《保险法》第一百三十八条)

像上面提到的叫停产品,其实也是一种维护保险公司偿付能力的方法。

换句话说就是:保险公司有多大能耐,才能干多大事。

除了偿付能力的要求,保险公司还受到责任准备金、保险公积金、保证金、保险资金运用等方面的监管。在这些严格的机制之下,可以把保险公司的的风险置于可控范围内,我们的权益就能得到更好的保障。

当然了,在投保时,我们也可以关注一下保险公司的偿付能力等数据。

2、增额寿受法律保护

增额终身寿险的收益都是明确写进合同的,受《保险法》保护。

曾经有收益率高达8%的储蓄险保单,保险公司还是如约兑付,也说明了这些写进合同的收益是很可靠的。

其次,即使保险公司倒闭了,增额终身寿险属于人寿保险,根据《保险法》第九十二条规定,这些产品将由其他保险公司接手,继续生效,我们的合法权益都会得到维护。

比如之前的安邦保险集团,在被接管后,其所发行的1.5万亿元中短期理财保险全部得到兑付,未发生一起逾期和违约事件。

说完了这些,我们再来思考一下:在监管日趋严格,利率逐渐走低的情况下,后面的增额寿会有哪些变化。

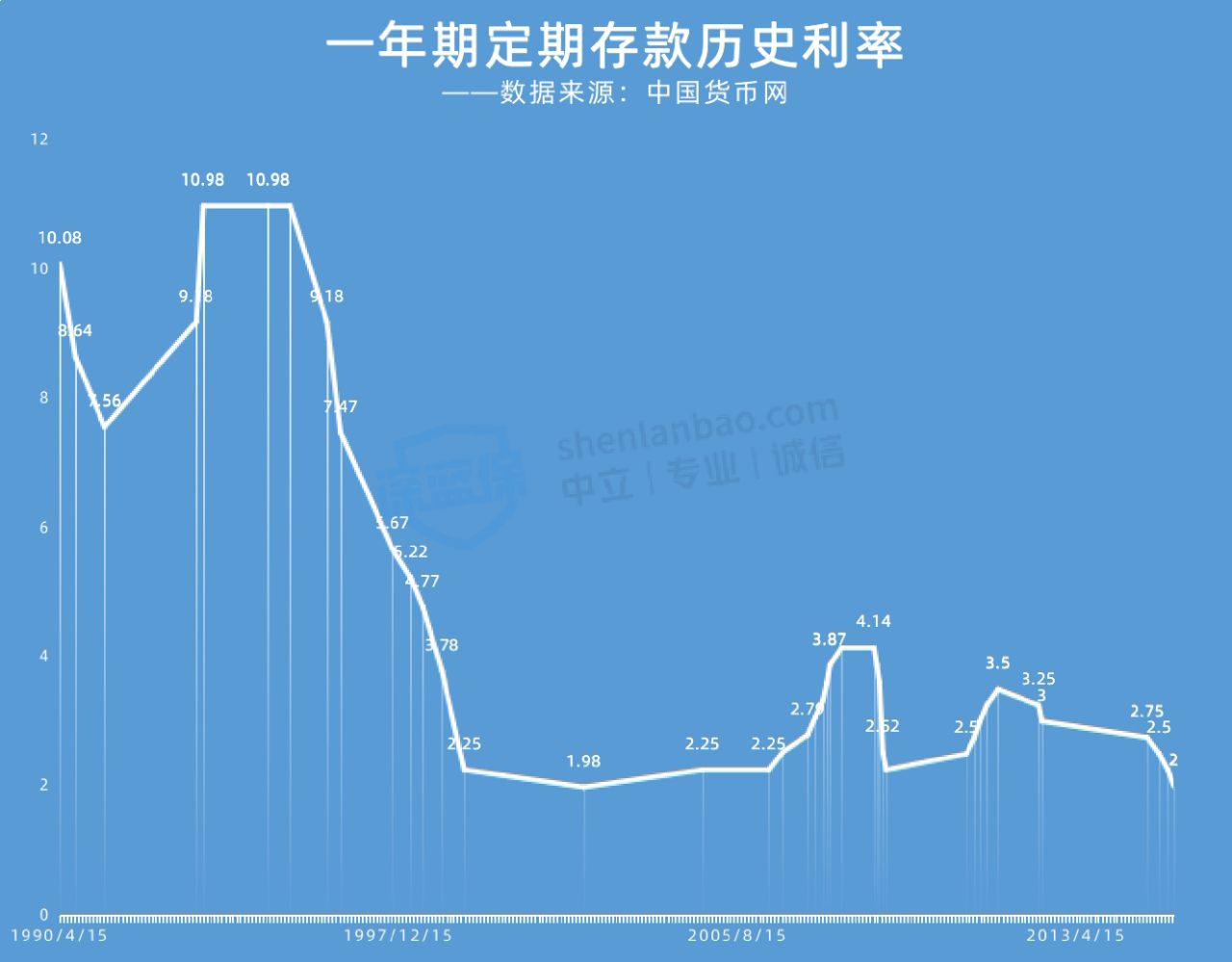

如果你有坚持存钱,就会发现当下的存款利率确实很低。以工行的5年期定期存款利率为例,目前仅有2.65%,跟2015年的4%相差甚远。

我们也翻了数据,发现过去30年的利率,整体呈现不断下行的趋势。

从经济学角度看,利率本质是货币的价格。当生产力陷入瓶颈,没有好的投资方向时,大家对货币的需求就会减弱,利率就会降低。

以上种种现象表明:利率下行,已经成为了不争的事实,而不是趋势。

在这种背景下,为了保证营运稳定,保险公司可能通过以下3个方式去调整增额寿:

1、整体收益率可能会调低

关于这一点,目前已经有所体现。

去年的市场上不乏收益率接近3.5%的增额寿,但今年这类产品较为稀缺。另一方面,之前一些定价比较激进的保险公司,后续推出的产品也普遍调低了收益率。

2、加保规则可能更加严格

加保,允许我们有钱了往增额寿内追加。可以预见的是,利率下行越严重,大家越倾向于追加,这种情况下,保险公司也更容易亏损。

因此,在加保规则上,保险公司会更加谨慎。

我们发现,最近推出的增额寿里几乎都不支持追加。在过往测评的大公司和银行主推的增额寿中,也普遍不支持追加。

有些产品虽然支持加保,也只是把加保写进了保全手册,后期可能会变更。如果你买了一些可以加保的增额寿,不要过分依赖这个功能,有需求、有能力的话还是尽早追加。

3、现金价值超过保费的时间可能会变长,减保规则可能更加严格

为了获得更高的投资收益率,保险公司往往会选择期限较长的金融产品,比如长期国债。

如果现金价值过快超过保费、减保规则过于宽松,产品的退保、减保率都会增加,从而影响保险公司的投资收益。

因此,保险公司势必进行一些限制,这同样也是为了避免出现监管口中的“长险短做”。

需要说明的是,未来我们仍然有可能买到一些高收益、加减保宽松的增额寿,但它们会越来越稀缺。

利率下行的背景下,锁定终身近3.5%复利的增额寿,无疑是个逆行者,也是一个适合普通人的资金规划工具。

但说实话,增额寿并不适用所有类型的资产规划。

首先,它前期的现金价值比较低,一般前7~8年都低于我们交的保费,因此它只适用于长期的资金规划。

其次,它的收益率不会超过3.5%,想靠它来实现“暴富”并不现实。它更大的作用还是资产保值——抵御通胀,让我们的资金安全、稳定增长。

总而言之,增额寿可以成为我们个人乃至家庭资产规划的一部分,但不是全部。

如果你有配置增额寿险的需求,可以点击下方卡片预约专业规划师一对一咨询

有任何问题,欢迎留言:)