1607

1607

年收入 20 万,虽然说不上特别富裕,但日子也能幸福安稳,典型的小康状态。

在我们的粉丝中,也有很多年收入在这个水平的家庭。年收入 20 万家庭该如何买保险?怎么做好全面的保障计划?

今天深蓝君就来和大家聊一聊这个话题,主要内容如下:

1)年收入 20 万,要注意哪些风险?

2)三个典型案例,全家保险怎么买?

3)产品组合那么多,哪种最合适?

表面都是年收入 20 万,但居住城市、负债情况、家庭结构等方面的差异,也会让生活状态有所不同。

城市差异:如果在一线城市,除去衣食住行开销之后,剩下的钱仍然需要精打细算。而如果是小城市,年入 20 万恰好能够过的轻松惬意。

负债差异:如果没有房贷,收入大部分都可以自由支配。而背负房贷、车贷,还完贷款可能所剩积蓄并不多。

父母差异:有的父母有一定积蓄,关键时刻还能支援孩子。而有一些家庭,则需要年轻人承担起更多的家庭责任。

所以买保险一定要结合自己的实际情况,就算收入差不多,但是实际上保险规划的侧重点也完全不同。

深蓝君之前提到过,保险是一个组合,不同保险的作用和目的都不同。

一个完善的保险组合,要包含如下四个险种:

重疾险:家庭成员如果罹患重疾,不仅要花费大量医疗费,而且没办法工作也会产生收入损失。重疾险一次性赔付几十万,可以有效应对各种支出。

医疗险:国家医保仅仅是保底,一份商业医疗险价格不贵,但是可以很好的弥补医保的不足。

意外险:每天都有各种意外事件发生,意外险可以有效弥补意外所造成的损失。

定期寿险:家庭挣钱最多的人身故了,房贷车贷抚养孩子,都留给了另一半,如果购买定期寿险,就能规避这个风险。

接下来深蓝君就沿着这个思路,通过有代表性的三个案例,看看年收入20万家庭如何买保险?

A 先生和太太生活在县城,A 先生在国有企业上班,太太在事业单位。两人加一起年收入 20 万左右。家里前不久刚换了新房,宝宝今年出生。

家庭风险分析:

虽然夫妻二人的工作收入都比较稳定,但也需要偿还房贷,照顾孩子。如果遭遇大病或者意外,对家庭就可能造成沉重打击。

家庭投保偏好:

A 先生和太太较为保守,只了解身边几家大保险公司,对没听说过的公司,总是不太放心,而且希望选择保终身的产品,这样会更有安全感。

根据以上的情况,深蓝君为 A 家庭设计了以下保险方案:

这个方案每年所交保费不到 2 万,占家庭年收入的 9.7%,可以获得的保障如下:

A 先生和太太:

重疾保额:30 万 (保终身)

疾病身故:30 + 100 = 130 万

意外身故:100 + 100 + 30 = 230 万

医疗保额:200 万

宝宝:

重疾保额:30 万 (保终身)

意外保额:20 万

医疗保额:200 万

因为 A 家庭偏好大公司,所以这套方案选择的都是 平安、太平洋、泰康、阳光等在线下有众多分支机构的大品牌。

大品牌的重疾险,往往都是保障终身、带身故责任的产品,相对而言会贵一些,同样的钱买的保额不会太高。

考虑到家庭保费开支,最好不超过年收入的 10%,所以为 A 先生和太太只配置了 30 万终身重疾。

夫妻二人要偿还房贷,也要抚养儿女,正是家庭责任的高峰期,如果人不在了,那么家庭财务也就破产了,所以各配置了 100 万的定期寿险。

这种方案的不足之处在于:

产品选择受限:大家心目中的“大品牌”,就是总打广告的那几家,在有限的范围内,能够选择的产品也比较少。

保额难以做高:大公司高性价比的产品有限。所以在相同保费的情况下,能够买到的保额并不高。

这就是 A 家庭的情况,需要在品牌和保额当中做一些取舍,希望能给大家一些启发。

B 先生今年 30 岁,在省会工作。B 太太全职照顾宝宝,家庭年收入 20 万,B 先生是绝对的家庭经济支柱。

家庭风险分析:

B 先生是家里的顶梁柱,万一有什么三长两短,妻子和孩子都要面临经济收入中断的窘境。所以 B 先生是方案中的重点保护对象。

太太虽然目前主要照顾孩子,但是保障同样不容忽视,也应该配置基础保障,待全职上班后再进一步调整。

家庭投保偏好:

B 先生经过了解,知道保险的保障和公司大小并没有太大关系。想要在有限的预算内,尽可能做高保额,选择性价比最高的产品。

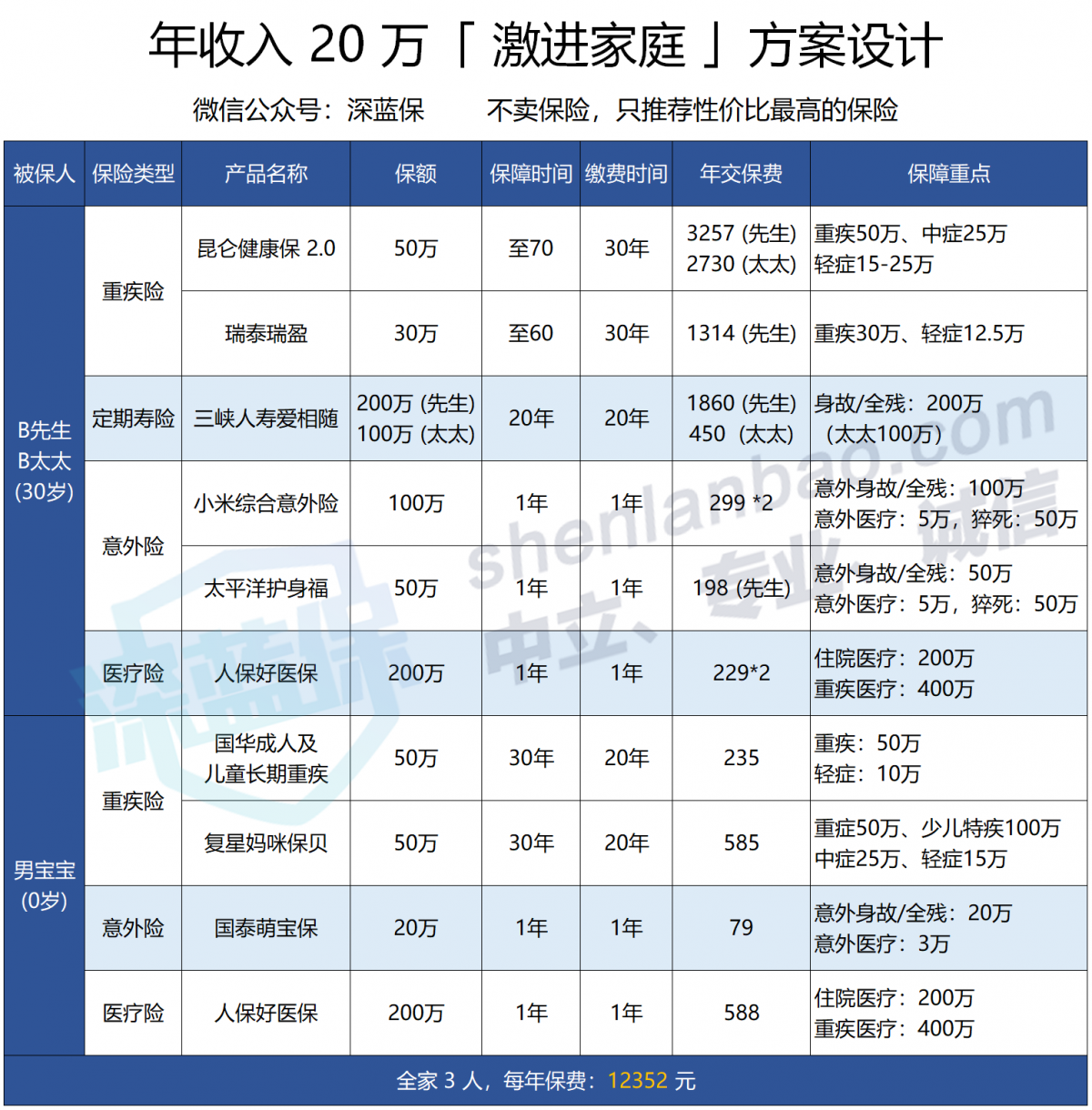

以下就是根据 B 先生的偏好,制定的方案:

这个方案 每年保费只需要 1.2 万,仅占家庭年收入的 6.2%,可以获得如下保障:

B 先生:

重疾保额:80 万(60岁前),50 万(70岁前)

疾病身故:200 万

意外身故:200 + 150 = 350 万

医疗保额:200 万

B 太太:

重疾保额:50 万(70岁前)

疾病身故:100 万

意外身故:100 + 100 = 200 万

医疗保额:200 万

宝宝:

重疾保额:100 万(30 岁前)

意外身故:20 万

医疗保额:200 万

以上方案的配置思路,重点就在于:挑选性价比最高的产品,选择定期保障。这样可以花更低的保费,做到更高的保额。

B 先生是家庭的主要经济来源,重疾 80 万、定期寿险 200 万 的保额,也是足够的了。

B 太太也有基础保障,等 B 太太以后重返职场,家庭有更多收入时,也可以再增加保额。

方案中给孩子配置了 100 万的重疾险,虽然只保30年,已经足够长了,孩子长大成人自己再买也不迟。

宝宝年龄小买保险也很便宜,100 万的保额,保费也只不过几百元。

这种方案的缺点是:70 岁之后就没有保障了,不过 保险是多次配置的过程,在预算不足的情况下,先把保额做高,保到 70 也已经足够好了。

B 家庭花更少的钱,买了更高的保额,比较符合自己的需求,这种思路也值得大家借鉴。

C 先生和太太是广州人,两人都有稳定的工作,家里有一套住房不用偿还房贷,年收入 20 万。前不久宝宝的出生,让两人感觉身上的担子重了起来。

家庭风险分析:

夫妻二人虽然有一套住房,但考虑到孩子未来的教育等支出,花钱还是不能大手大脚。而一旦发生疾病或意外,之前的积蓄也可能化为泡影。

家庭投保偏好:

C 先生希望能够拥有一套可以兼顾长期和短期保障的方案,不追求全都保障终身,也不至于都是定期产品那么激进。

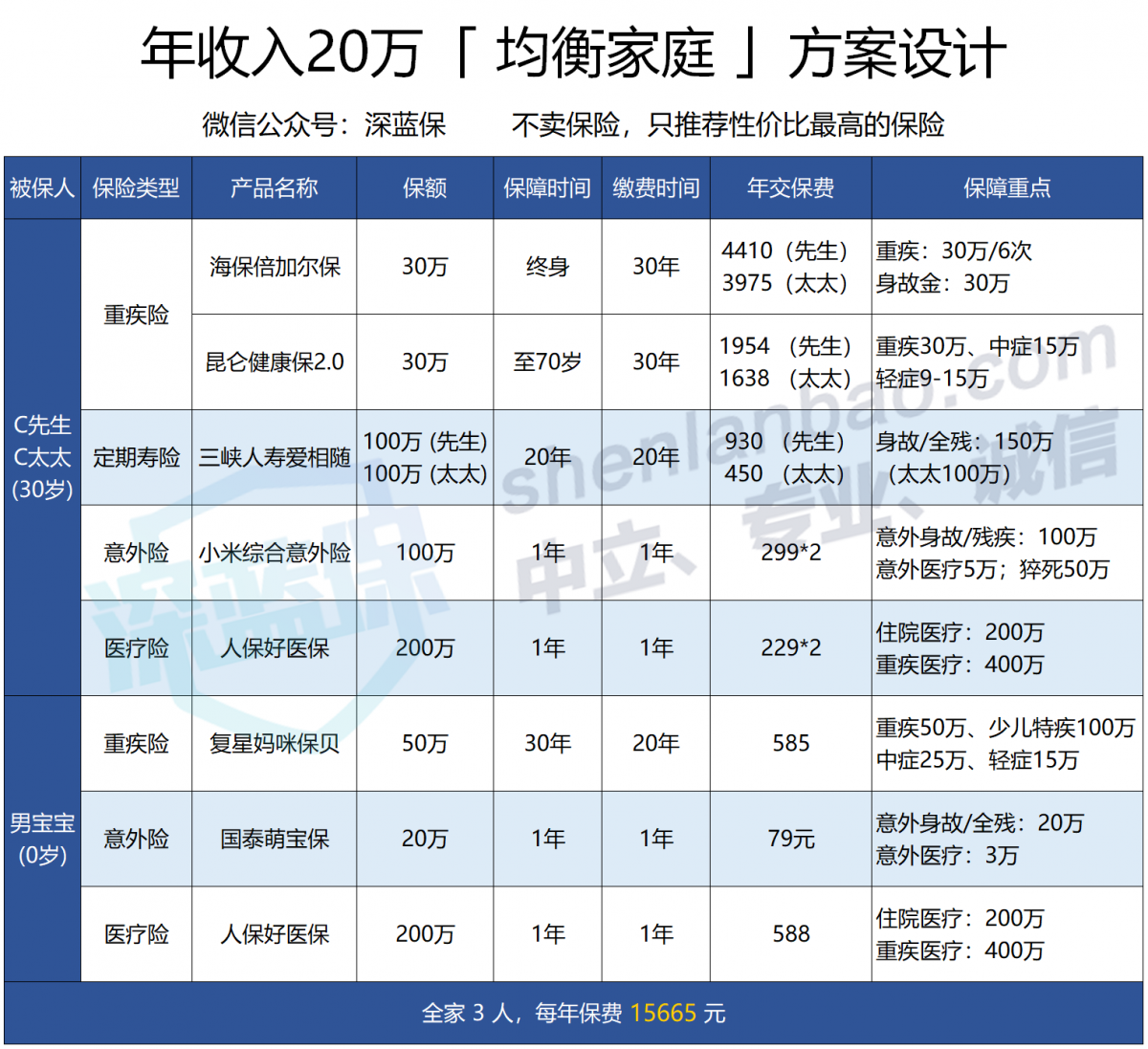

根据 C 先生的家庭情况,我为他设计了如下方案:

这个方案 每年所交保费 1.5 万,占家庭年收入的 7.8%,可以获得的保障如下:

C 先生和太太:

重疾保额:60 万( 70 岁前);30 万(终身)

疾病身故:30 + 100 = 130 万

意外身故:30 + 100 + 100 = 230 万

医疗保障:200 万

宝宝:

重疾保障:50 万

意外身故:20 万

医疗保障:200 万

这种方案,就是在保守型方案与激进型方案之中,找到了一个平衡。价格适中,既有终身产品延长保障时间,也有定期产品增加保额。

C先生和太太,拥有定期和多次赔付重疾各 30 万。

多次赔付的倍加尔保,也是同类型产品中性价比最高的,108 种重疾最多赔 6 次,即便第一次赔付后,还有后续的 5 次可以继续保障。

全家人配置的都有 200 万的医疗险,再加上社保,看病住院基本不用再自己掏钱了。

如果你想查看更多同类产品,可以通过以下链接查看 最新测评:

虽然同样年收入都是20万,但每个家庭的 资产负债情况,投保偏好不一样,所以方案差异也很大。

以上三种方案,深蓝君这里通过一张表格来回顾一下:

如图所示,保险是非常复杂的商品,可能花 1.2 万更少的钱,买到的保额会更高,某些维度来看更有优势。

总结一下,每种方案各自的特点如下:

保守型:追求大品牌和保终身,所以花的保费是最多的。但因为产品性价比都一般,相同预算下,保额不会很高。

激进型:追求高性价比、高保额。所以花很少的钱,就能把保额做高。不过因为只保障一段时间,以后的保障可能存在缺失。

均衡性:介于以上两者之间,兼顾短期保障与长期保障。保费适中,保额也是够用的。

不同家庭差异很大,买保险一定要适合自己,深蓝君努力去做的,正是将保险规划思路差异展现出来。

我之前也写过 年收入5-10万、年收入50万 家庭的保险规划文章,感兴趣的也可以参考。

年收入 20 万的方案,我在去年 11 月写过一次,但仅仅过去半年多,市场上就又出现了众多性价比更高、保障更全面的好产品。

关于《有了新产品,老产品要退保吗?》、《有的保险公司都没听过,能靠谱吗?》,深蓝君已经分析过,有兴趣可以查看相应测评。

归根结底,保险是每个人自己的选择。我能做的就是把各种利弊告诉你,还原保险原本的面目。

如果今天的分享对你有用,也欢迎转发给身边的亲朋好友。

保险科普,我们一直在路上:)

334

334

485

485

151

151

381

381

245

245