1761

1761

保险从业6年,经常有朋友跟我抱怨:

想给爸妈买份保险,怎么就那么难!

● 看中A产品,爸妈超过可投保年龄,买不了;

● 想选B产品,老爸有3级高血压,老妈有冠心病,都被拒保;

● C产品能买,结果保费贵得离谱,自己的钱包不允许……

特别是“上有老下有小”的朋友们,也总是留言:“自己和孩子的保障都买好了,爹妈就只有个医保,总让人觉着心里没底!愁啊!”

为了解决这类朋友的父母投保难题,

我们针对五六十岁、身体不太好的父母群体整理了一份投保清单,

只要参考本文的清单,相信大家都能帮爸妈买到合适的保险!

给父母买保险,远比给自己和孩子买要困难得多,要注意的细节不少。

若父母健康状况不佳,想买到合适的保险,更是“难上加难”。

在以往的文章评论区,也能看到非常多朋友的留言:

今天,我们先带大家来盘一盘,给父母买保险,难在哪?都有哪些要注意的细节?

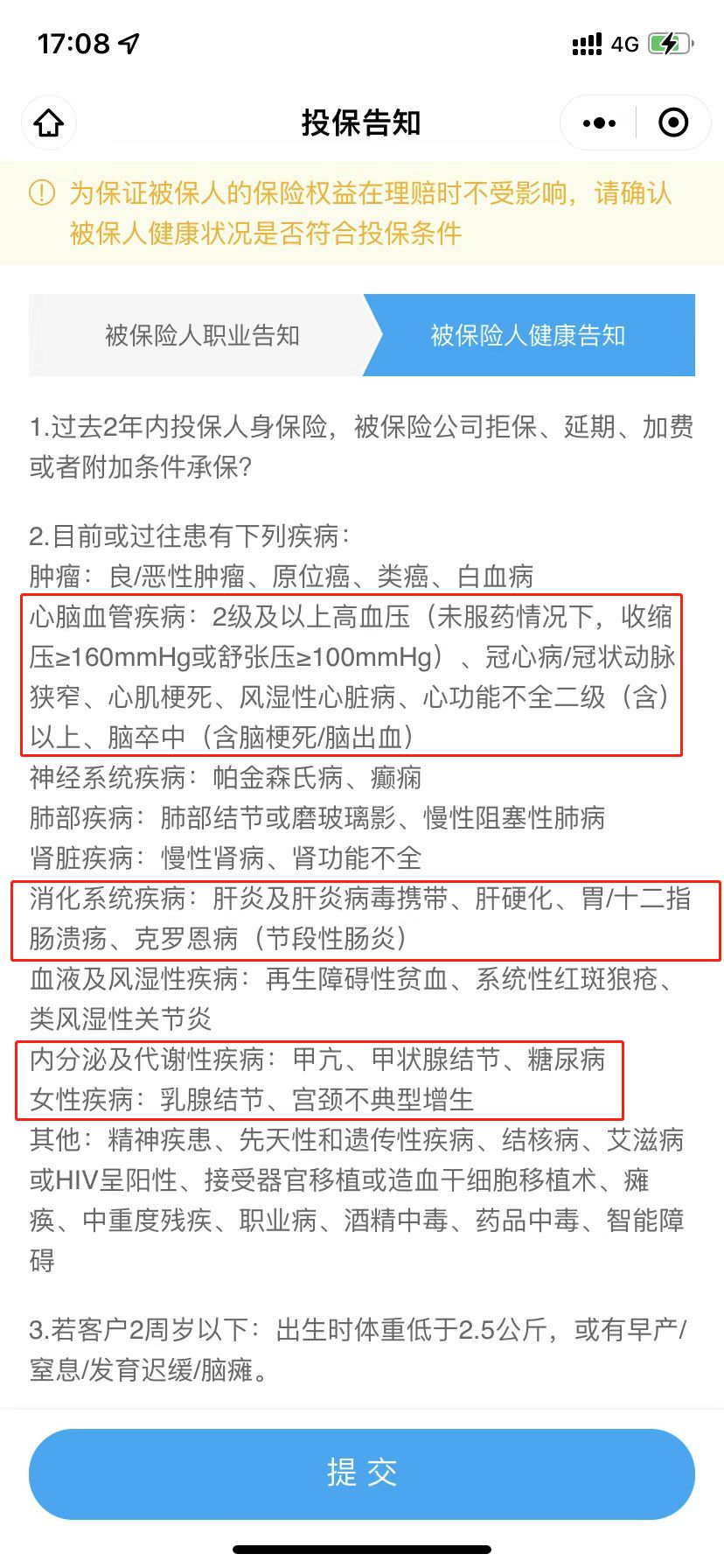

健康告知是投保的首要门槛,如果不能满足健康告知以及后续核保的要求,就没法投保。

特别是百万医疗险和重疾险,对被保人的健康状况要求都非常严格:

基本都会问及老年人常见的冠心病、高血压、糖尿病、结节等异常。

那么,如果父母的健康有问题,是不是就没法买到保险了呢?

大家别担心,详细的疾病投保指南将在文章第三部分讲到。

除了健康告知外,另一项最需要大家注意的细节,就是保险产品的可投保年龄。

目前市面上能买到的大多数险种类型,都会限制被保人的年龄:

不过,市面上还有一些专门为老年人设计的保险,对年龄的要求会比较宽松。

比如小米老人意外险2021,最高支持90岁的老人投保;

支付宝·孝心宝老年防癌医疗险,80岁也有机会能买到。

因为年龄越大,疾病风险也越大。

给父母买的保险,还会有个令人头疼的问题:保费倒挂。

简单来说,就是交的总保费高于保额,这种情况在线下产品尤其常见。

比如下面这款保障终身的重疾险:

50岁男性能买到的最高保额为30万,每年保费为4.2万,要交19年,

算下来,要交的总保费高达81万,远比保额要高得多。

都说“买保险就是买保额”,但这话在父母身上就不灵验了。

考虑到年龄越大,身体出现疾病的几率也越高,

保险公司往往会限制50岁以上人群能买的保额。

比如超级玛丽6号重疾险,30周岁最高能买50万,

50周岁最高能买20万保额,55周岁就只能买10万。

为了让大家能直观地对比不同年龄段人群最高能买到多少保额,我们也专门整理了一个表格:

可以看到,在41-50周岁的阶段,想买稍高一些的保额,相对来说还是比较轻松的;

如果50岁以后投保,能买到的保额都不太高了。

总的来说,给父母买保险,比给年轻人买要复杂得多:

一来要注意他们的健康告知、年龄能否符合产品的投保要求;

二来也要多方对比产品,尽量能用更低的保费买到保额更高的保险。

我们多次强调过,如果每个人都要买一份保险,答案必须是“医保”。

医保是国家给每个人的基础保障,不管父母的身体多差、年龄多大,只要有医保,就能报销生病住院的医疗费用。

可惜的是,医保会划定报销范围,只能报销医保目录内的费用,而且还不能100%报销。

简单来说,万一用到外购药、自费药,以及请护理、做康复理疗等产生的费用,医保是不能报的。

在这个时候,商业保险就能起作用了。

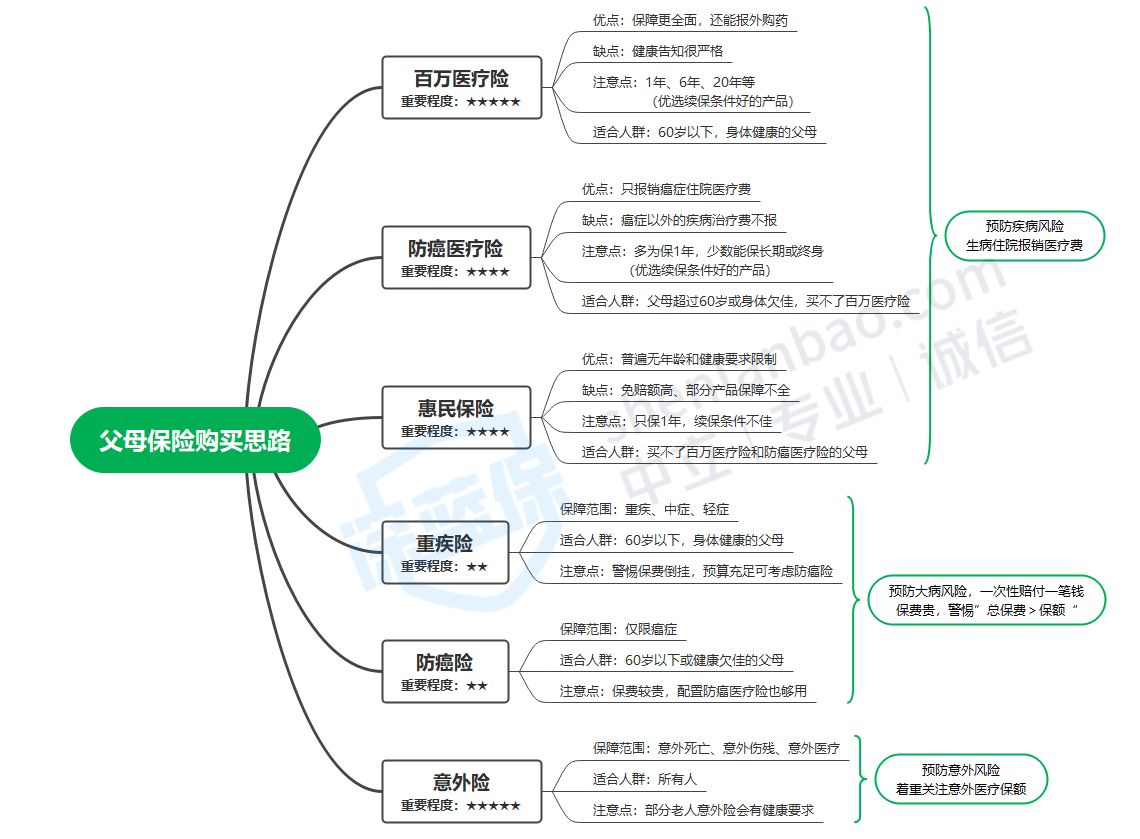

但是,百万医疗险、重疾险、防癌医疗险……各种险,到底应该怎么选?

这里有一个思维导图,想抄作业的朋友请直接点大图查看:

为什么图里没有提到寿险?

因为寿险是为家庭经济支柱配置的,父母到五六十岁基本都接近退休了,

一般都不承担家庭责任,所以大家不必给父母配置寿险。

如果看了这张思维导图,你还是不清楚怎么选,那就接着往下看。

百万医疗险、防癌医疗险和惠民保,三者都能报销住院产生的医疗费,

但三者的报销范围、承保年龄和健康告知的宽松程度都有所差异,具体可看:

这三种保险,到底应该怎么选?我们分三种情况来看:

优先考虑能长期保证续保的百万医疗险,如能保20年的好医保长期医疗险。

如果百万医疗险能正常承保,保障就完全够用了,也没必要再买另外两种;

要是某个部位被百万医疗险除外,也可以考虑用惠民保做补充保障。

能保终身的防癌医疗险也是不错的选择。

不过,防癌医疗险只能报销癌症的住院医疗费,

可以考虑补充一份惠民保,能报癌症以外的治疗费。

比如父母得过癌症或患有严重的心脑血管疾病,一般只能考虑惠民保了。

要注意的是,大多数惠民保都没有健康告知和年龄限制,

但有少部分惠民保例外,大家切记看清产品的《投保须知》。

如果买不到当地的惠民保,我们也可以给父母选择全国版的惠民保产品,

万一不幸确诊合同中约定的疾病,重疾险和防癌险都能一次性赔付一笔费用,

可以用来补贴护工费、营养费、康复理疗费,以及儿女请假照顾父母导致的工资损失。

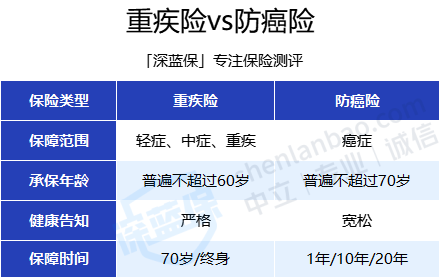

显然,重疾险的保障范围比防癌险更广,保障时间也比防癌险更长,但健康告知和年龄限制也会比防癌险更严格。

而防癌险虽然只能保障癌症,但父母能买到的保额会比重疾险高一些,而且价格也更便宜。

那具体应该怎么选?同样分2种情况来看:

一般来说,50岁以上人群买重疾险,能买到的保额都很低,而且保费会比较高。

如果父母在60岁以下,我就不建议大家给他们买重疾险了。

若是预算充足,也可以考虑给他们配置防癌险。

其实重疾险和防癌险都没必要买了。

父母一来可能过不了健康告知,二来总保费会超过保额。

对于这种情况,其实大家给父母买防癌医疗险,保障也基本够用了。

总而言之一句话,给父母买重疾险和防癌险,一定要警惕保费倒挂!

老年人很多都会骨折疏松,不慎跌倒就容易骨折;

再加上,在老家的父母外出习惯骑电动车、摩托车,风险也是比较大的。

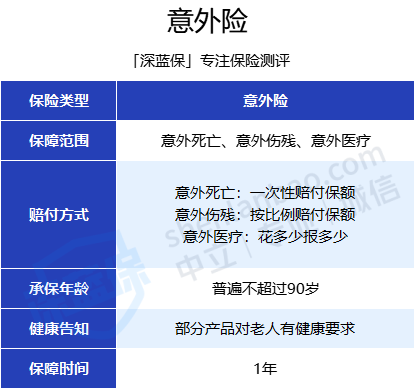

因此,给父母配置意外险也是非常有必要的,

建议大家重点关注意外医疗,可以报销意外导致的医疗费用。

一年期意外险投保门槛不高,价格也不贵,通常二三百块钱。

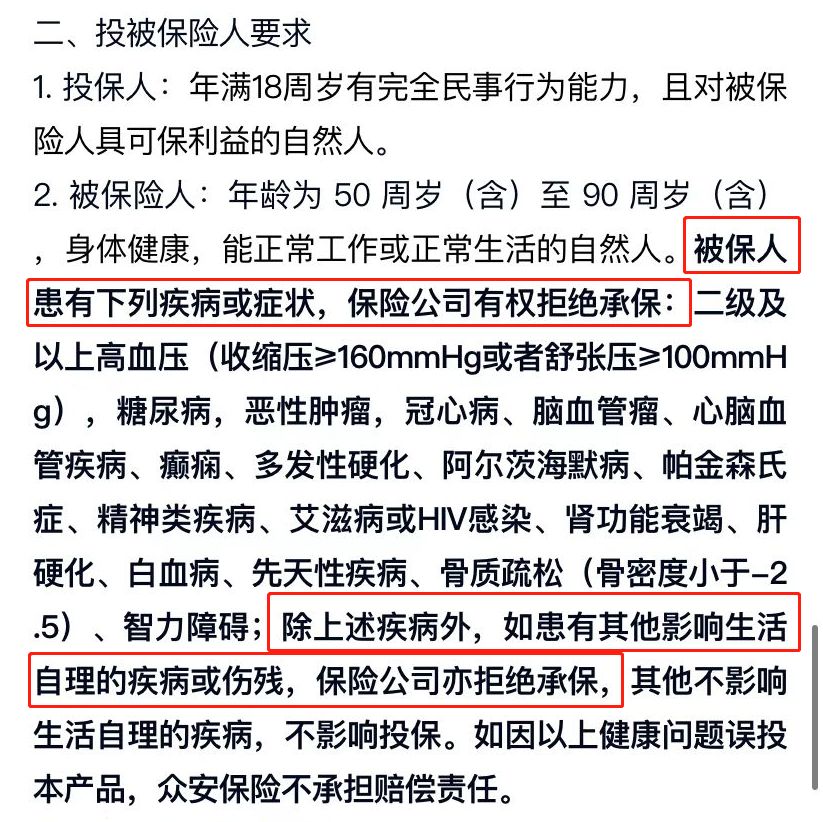

不过,有些产品对老年人会有健康要求,比如下面这款意外险:

所以,大家在给父母买意外险时,最好优先选择没有健康要求的意外险产品。

说了这么多理论性的东西,但具体应该怎么操作呢?

下面用一套李先生的父母方案给大家做个示范。

李先生只有3000元的预算,目前父亲健康状况良好,但母亲有3级高血压和冠心病。

根据两位老人的情况,我们选择了意外险+医疗险的组合:

李爸爸身体比较好,可以优先考虑百万医疗险+意外险的搭配,

好医保长期医疗险能稳定续保20年,期间即使他身体变差也不怕失去保障;

小米老人意外险2021不限社保100%报销,还有针对中老人的骨折/脱臼保障,价格也不贵。

李妈妈患有3级高血压和冠心病,比较难买到合适的百万医疗险,

好医保终身防癌医疗险没有询问这两种疾病,可以直接投保;

意外险选了美亚尊长无忧,没有健康告知,还有意外骨折住院津贴。

最后,我们再给大家总结一下父母保险配置思路的知识点:

国家医保就是好,每位爹妈不能少;

可惜报销不够高:外购药,医保一分都不报!

百万医疗险,特别挑,年龄、健康要求高;

防癌医疗险,不咋挑,就是保障比较少;

惠民保,最友好,可惜理赔门槛高。

重疾险、防癌险,当心保费倒挂超费钱!

我们知道,保险的健康告知通常都会询问高血压、糖尿病、冠心病等疾病,

如果自己的父母有这些疾病,影响买保险吗?还能买到哪些保险?

我们花了一周的时间,专门整理了50岁以上人群患常见病能买的产品,

大家可以点开这张《50岁以上常见疾病可投保产品地图》保存原图:

表格信息量很大,先别急着划走!

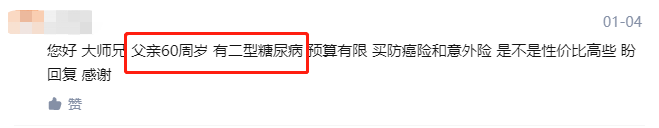

这个表格具体要怎么用呢?我以之前评论区一位朋友的留言为例,带大家一起来看一下。

先简单分析一下被保人情况:60周岁男性,患有2型糖尿病。

这个年龄买重疾险和防癌险的保费都会很高,所以不用考虑这两种保险;

同时,60岁一般不承担家庭经济责任,寿险也可以排除。

剩下要考虑的,是医疗险和意外险:

按照核保产品地图,我给这位父亲配了2套方案,

意外险选了小蜜蜂2号超越版,不需健康告知,意外医疗保额高,还有住院津贴。

至于医疗险,差异主要在续保条件和保障内容上:

① 百万医疗险:惠享e生慢病版保障全面,但只能保障1年,续保条件不佳;

② 防癌医疗险:好医保终身防癌医疗险只能报销癌症治疗费,但能保一辈子。

不管是 ①+③ 还是 ②+③,算下来的保费都不贵,而且医疗保障和意外保障都有了。

以上只是做个简单的示范,大家如果想帮父母找对应疾病能买的产品,也可以在核保地图中按图索骥。

我们还要再提醒大家一句:

在给父母做健康告知的时候,只要“问什么答什么,诚实回答”就好。

之前有朋友担心健康告知有疏漏,索性把父母的所有健康异常一股脑告诉保险公司,或者投保前专门带父母做体检,这些做法都是不建议的。

有父母的家,永远是我们的港湾。

现在我们已经成人,是时候替父母接过家庭的重担,

同时,也要给父母更多保障,让他们也能拥有一个安稳、幸福的晚年!

最后,希望天下每对父母都能健健康康,

每位朋友都能帮父母买到合适的保险!

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

481

481

206

206

303

303

303

303

134

134