在测算养老金之前,先普及一个概念:养老金替代率。

养老金替代率 = 退休后的养老金 / 退休前的收入水平

简单来讲,就是退休前每月工资1万,退休后养老金只有5千,那养老金代替率就是50%。

很明显,养老金替代率越高,说养老生活的品质约有保障;

反之,就标明养老生活品质下降很多。

根据世界银行的建议,不同替代率水平对应的退休生活品质如下:

一般来说,要想退休后保持生活水平不下降,养老金替代率最好再70%以上,国际劳工组织建议最低标准是55%。

那么,如果我们退休后只有社保养老金,能满足最低养老金替代率的要求吗?

一起来算一下吧~

这里,给大家安利一个工具——国家医保局网站,有个专门的养老金测算界面。

有几个地方,要稍微解释一下:

1、测算方式

测算方式有3种,分别是企业职工养老、机关事业单位养老和城乡居民养老。

我这里测算选的是企业职工养老。

2、视同缴费年限

我国的养老金制度,90年代才初步建立,很多老一辈并没有交过五险一金,又或者只交过很短一段时间。

为了计算这些人的养老金,国家通过工龄折算缴费年限。

一般来说,工龄越长,视同缴费年限也越长,未来能领到的养老金也会越多。

具体视同缴费年限是多少,大家得自己去查,不过这本来就是估算,大家预估一个数字就好。

如果是2000年以后参加工作的,那这项就没啥影响,直接填0就好了。

3、以前年度的平均缴费工资指数

这个指数 = 社保缴费基数 / 当地平均工资。

比如,社保缴费基数是2万,当地平均工资是1万,那这个指数就是2。

注意,社保缴费基数不一定就是月薪哦~

不少人月薪1万,社保却按最低工资标准缴费,那这个指数就会比较低。

4、上年度个人账户存款余额

这个简单,直接微信或支付宝搜“社保”,绑定账户,就能查到余额。

5、未来职工工资平均增长率&未来个人账户记账利率

这两个都是估计的,需要参考我们国家GDP 增速、以及社保局披露的养老个人账户记账利率,5%是相对合适的数字。

举个例子,

张三,25岁在深圳参加工作,现在30岁,月薪1万,社保缴费基数也是1万,已缴社保5年,打算60岁退休。

深圳2021年社平工资:11620元。

最终测算出来,养老金是2.6万/月。

单从数字来说,很多高。

如果计算养老金替代率,按照4%的通货膨胀率,把钱折算到现在,真实购买力是8275元,除以1万月薪,养老金替代率达到了82.75%,也是够够的。

不过,大家不要忘了:

1️⃣这是以深圳标准计算的,养老金很大一部分是与当地经济水平挂钩的,如果你未来不是在深圳退休,养老金基本上就要砍掉一小半。

2️⃣社保是按全额缴费测算的,工资1万,缴费基数也是1万。

现在很多小公司,都是按最低工资标准缴费的,每月只有两三千块,计算出来的结果完全不同。

3️⃣系统测算时,默认缴费无中断,默认工资不间断上涨,都很理想化。

4️⃣现在大厂都在裁员,35岁失业的比比皆是,除了体制内的工作,很少有能一直干到退休的。 更别提一直缴纳社保了。

网上很多人在讨论,社保是不是缴够15年就不用再交了。

其实,并不是他们真的不想交,而是生活压力大,社保也不得不抠抠搜搜。

所以,真正发到手的养老金,是否能达到55%的最低替代水平,需要打个大大的问号。

那么,如果社保养老金不够,那我们又该怎样面对退休养老的自由?

只能靠自己存养老钱了~

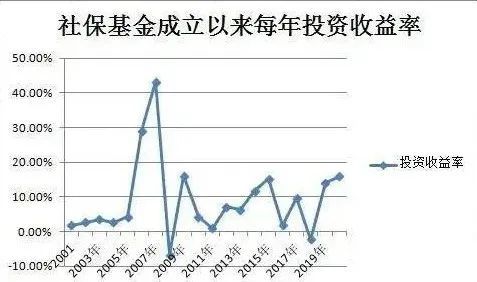

不过,很多有风险意识的年轻人应该也逐渐意识到一点:利率下行是大趋势,无风险收益会越来越低。

与其一点点进行现金储蓄,还不如趁现在有能力,购入一份让晚年退休生活更加宽裕自由的养老保险。

商业养老保险,主要有2种:养老型年金险和增额终身寿险。

如果你想了解投保这2种商业养老保险,未来能有多少收益,可以免费测一测。