2285

2285

打工人最开心的事,可能就是看着积蓄越来越多!

但存钱并不是一件容易的事,有人工作多年,银行卡余额还不到 5 位数;有人毕业 3 年,存款就突破 20 万。

图源:小红书——《26 岁女生存款 20 万》

为啥差距这么大?收入高低或许是一个原因,但更多的可能是消费习惯和理财思维的差异。

对于打工人来说,除了提升收入以外,管理好到手不易的财富,也很重要。

今天就和大家聊聊“存钱”这件事,并分享一些“存钱达人”们通用的经验和思路,帮助大家实操。主要内容如下:

心法篇:收入不低,怎么就是存不住钱?

招式篇:这样操作,存钱真的不痛苦!

兵器篇:定期分配,让存款找到合适的“篮子”

实战篇:每月 1000 块,小钱也能变大钱!

月入七八千甚至上万,依然存不住钱?如果你也有这种困扰,那可以看看,以下 3 种状态,是否有你的影子?

第一种:佛系存钱,剩多少存多少

大多数朋友,都是这样的状态,对小额开支不太敏感,对大钱会略微犹豫,偶尔也会控制不住冲动消费,但消费完又会有负罪感。

有点存钱的想法,但不多,一般工资剩多少就存多少,年末一盘点,往往只有少量结余,过年一花,第二年又得重头再来。

第二种:野性消费,没有存钱的概念

少部分朋友,对存钱则是无所谓的态度,体现在生活上就是“及时行乐”,不管大钱小钱,只要觉得爽就会花。

容易“冲动消费”,家里堆满很多买来几乎没用过的东西;甚至会“超前消费”,花明天的钱,满足当下的欲望,每个月都在还花呗信用卡,常调侃自己只是工资的“中转站”。

第三种:认为钱是“赚”出来的,不是“省”出来的

这部分朋友,认为“存钱”就是个伪命题,与其降低生活品质,抠抠搜搜省两个小钱,倒不如集中精力,想办法去赚大钱。

但真正付出行动的人又很少,很多人长期处于“大钱赚不到,小钱省不了”的尴尬状态。

以上便是存不住钱的朋友最常见的 3 种心态。

都说认知决定行为,所以要想存钱,首先就得改变自己的心态:

第一,存钱不等于降低生活品质,它只需要我们提高花钱的效率。

该花的钱,我们不需要省,比如投资自己、或改善家人生活品质;而那些花了之后意义不大的钱,能省下就很好,比如觉得便宜买了但放在角落吃灰的衣服包包。

其次,赚钱是很重要,但省钱一样重要。

在做不到赚大钱时,不妨先把一些不影响生活的小钱省下来,毕竟,“不浪费财富”也是众多富一代提倡的美德。

当然,每一种金钱观都无谓对错。但如果你点进了这篇文章并看到这里,大概率说明你已经意识到存钱的重要性,并有意识在行动了。

所以接下来,我们将分享一些实操经验,帮助大家无痛存钱。

网上教存钱的方法很多,比如下面 2 种,相信很多朋友都看过。

365 存钱法:一年 365 天,每天自由选择一个不重复的数字,存对应金额,一年后能存下 66795 元。

52 周存钱法:一年刚好是 52 周,以每周为单位来存钱。比如第一周存 10 元,第二周就存 20 元,依次递增 10 元,坚持一年,也可以存接近 1.4 万。

其实这些方法,本质思路都是化整为零,目标分解。我们不用把它们想得太复杂,也不一定要学这些花里胡哨的形式,这里给大家更实用的“三板斧”。

第一步:梳理账单,看钱都花哪儿去了

很多人月光,但不清楚自己的钱花去了哪里,想存都不知道从何下手。所以最好先记账,梳理账单,了解自己钱的流向。

但很多朋友觉得记账很麻烦,难以长久坚持,为此我们整理了一些“记账”小技巧,比如:

小账汇总记录:对于频率高金额低的账务,比如一日三餐或零食饮料等,不用每笔花完立马记,可以定个晚上睡觉前的闹钟,到点了汇总记录,这样更容易坚持;

集中支付渠道:日常集中用一两张卡,支付后银行 app 会自动生成账单,查账核账更方便,对怕麻烦的朋友来说,甚至可以直接把这个看作简化的记账本。

当然,记账是手段而非最终目的,更重要的是分析账务,看哪些钱花得值,哪些钱本来可以不花,以此不断优化自己的消费习惯。

第二步:制定目标,分解到每月

当你对自己的开支有一定了解后,我们就可以开始准备存钱了,但每个月存多少合适呢?这里我们提供两种思路。

对新手来说,更重要的是开始行动。所以前期可以简单粗暴定一个比例或数字,比如每月存下收入的 10%;或者每月存一两百元,这样基本不影响生活,更容易坚持。

进阶的朋友,如果对账单分析透彻,可以用这个公式:储蓄目标 = 年收入 - 每年固定支出 - 预留弹性支出。

固定支出:是每月或每年固定要支出的,比如房租/房贷、水电物业、车贷/交通费、生活费、通信费、家庭保险费等。

弹性支出:是不定时、不定额的。如换季衣物、人情往来、旅游、突发事件等花费。

对于工资稳定的上班族来说,年收入和固定支出大致不变,再预留一部分弹性支出,剩下的钱,就是一年能存住的钱。

如小明年收入 10 万,每年固定支出如房贷、生活费等 6 万,预留了 1.6 万弹性支出来应对意外开销,那他理论上一年可以无痛存下 2.4 万,把目标分解到每月,一个月存 2000 即可。

当然,这里要灵活处理,比如小明年收入 10 万,但其中有 2 万是年终奖,平常到手低一些,那也要适当调整每月储蓄的比例,尽量让存钱不影响生活。

第三步:强制储蓄,先存再花

好了,现在万事俱备,只等开始存钱了,这里有一些小技巧,能切实帮助大家落实下去,如:

发工资先存再花:改变思路,收入-储蓄=花销,发了工资,先把这个月的目标存到指定卡,剩下的再拿去花;

存钱的卡只进不出:专门拿出一张卡,不开网银,不绑定微信、支付宝等任何软件,只存不用;

另外,由于生活中充满了各种消费诱惑,很容易让大家冲动消费甚至超前消费,所以我们也整理了一些“克制”方法。

延迟满足:想买一个东西,先放三天,如果到时还觉得有需要再买,这样能避免很多冲动消费。

建立梦想基金:如果有较大宗的消费计划,比如买手机、电脑、旅行等,可以每月从收入中划出一部分,来作为这部分开销的专项资金,这样就不会打乱我们的存钱计划了。

识别分期陷阱:分期购物或还款,看起来方便,但实际利息可能非常高,建议大家了解一下 IRR 的计算方法,它就像照妖镜,能识别各种利率陷阱,让我们不做冤大头。

如果按这些坚定执行,相信大家很快能看到存钱的效果。

不过学会存钱只是第一步,好不容易攒下的钱,如果只放银行卡里“睡觉”,也会损失一定的收益。所以我们在这个基础上,还要学会活用各类存钱工具。

当钱存到一定期限或者一定量时,可以把存的钱拿出来做二次分配,放入不同的工具,让它们发挥更大的作用。

但市面上可选的金融工具这么多,该怎么选?我们整理了 10 种安全、低风险的金融工具,如下:

其实,每类工具都有它的优势,具体怎么选,要结合自己的用钱需求和风险偏好,先说建议:

可以看到,即使同是存款,用钱目的和期限不一样,那么适合的金融工具也不同。所以我们完全可以长短搭配,不仅能满足不同的用钱需求,还能获得更高的收益。

以上建议主要针对储蓄部分,如果你想了解整体资产配置思路的话,可以点击这里查看>>>

另外,如果你对股票、股票型基金这些中高风险的金融工具感兴趣,想博取更高的收益,建议在积累更丰富的金融知识后,再拿 5 年内不用的闲钱去尝试,盈利的机会更大。

而如果大家想要为未来准备一笔稳定的钱,那么储蓄险会是一个不错的选择。下面,我们将用一个实例来带大家小钱变大钱。

故事的主人公,吴小姐,此前也饱受存不住钱的困扰,在经历过一段时间的学习和实践之后,终于在今年攒到了自己的第一桶金。

也是因为此前的经历,让她更觉存钱不易。所以她希望通过合理规划,让自己这笔积蓄能有更加稳定的收益,同时她也不希望自己随便花掉,于是找到了我们。

我们了解到,吴女士的爸妈早几年前就给她配置了意外险、百万医疗险、重疾险和定期寿险等产品。

所以,她攒的这笔钱可以用作更长期的资金规划,于是我们给她推荐了增额终身寿。

增额终身寿最大的特点,就是可以锁定未来几十年的收益,而且取用很灵活,需要用钱时,可以申请减保取用。不过要注意,前几年取出会有损失。

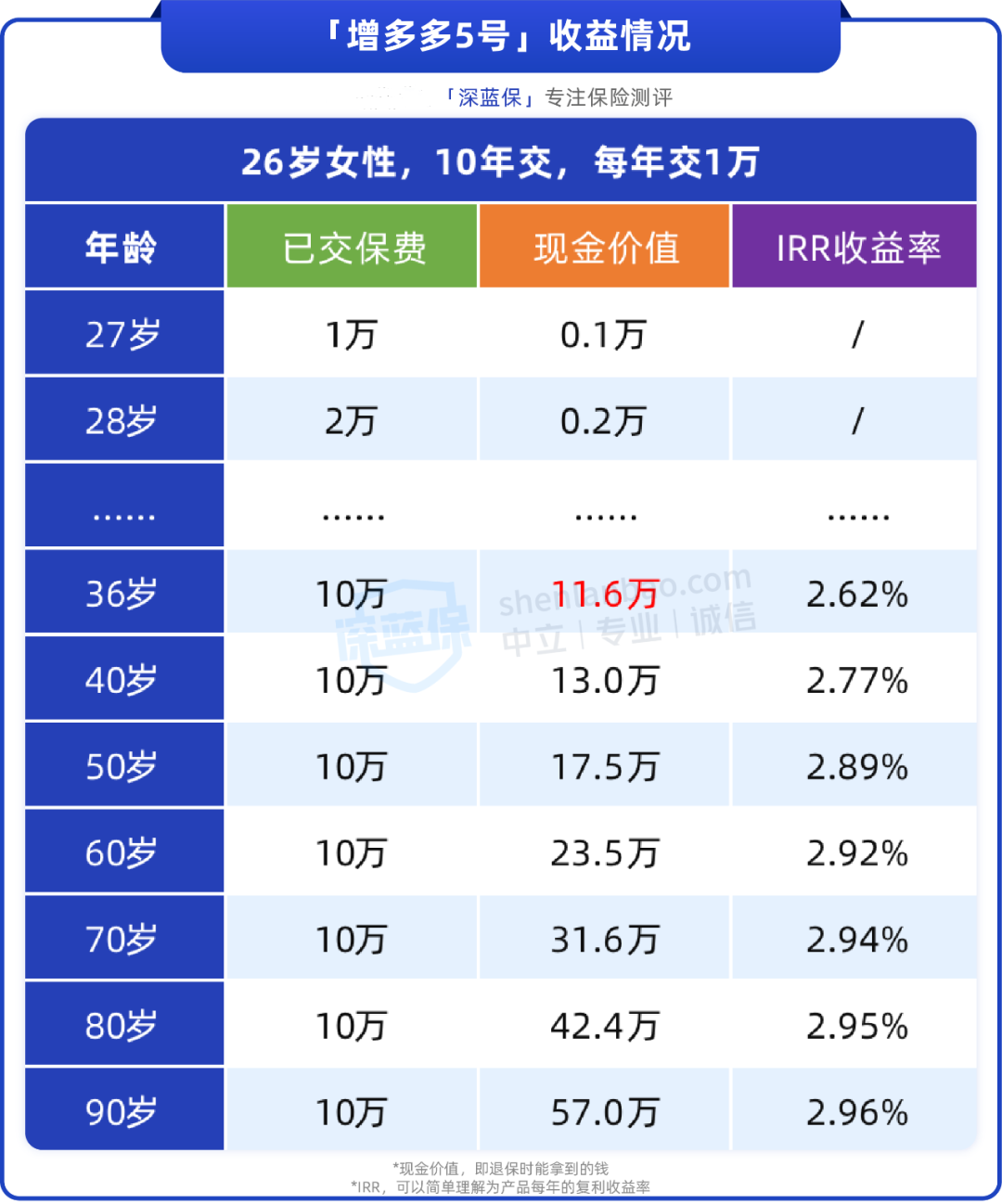

我们筛选了大量产品,最终给吴女士配置了 增多多 5 号,它 10 年交的收益表现很不错,在同类产品中表现突出。

吴女士今年 26 岁, 每年交 1 万,交 10 年,一共 10 万。在保费交完后第一年,保单的现金价值(退保能拿回来的钱)就已经超过已交保费。

下面我们来看看具体收益情况:

如果你想根据自己的情况设计储蓄险方案,或想了解其它高收益产品,可以点击文末卡片。

在吴女士 40 岁时,保单里的现金价值已经涨到了 13 万,如果一直到 60 岁还没有拿出来,里面就有 23.5 万,80 岁就有 42.4 万。

以上演示的是一直不领取的情况,如果吴女士中途有用钱需求,也可以通过减保,来领取一部分现金价值使用。

不过前几年减保会有损失,建议至少在现金价值超过已交保费后再取出使用。

举个例子,她在 40~44 岁时,每年领 1.5 万出来旅游;然后在 60 岁拿 2 万出来过大寿,61 岁领一笔钱给孙子孙女......

总之,账户里的现金价值可以根据自己的需求灵活拿出来,之后如果不拿,这笔钱也会一直在账户里以接近 3.0% 的收益增值。

吴女士在 26~35 岁,每年投入的 1 万,让她最终获得了几十万的收益。

一万块钱分摊到每月就是 833 块,钱不多,但我们可以通过合理规划,慢慢变富有。

有人说,成年人的底气,很大一部分来自银行卡余额。

正所谓,手里有粮,心中不慌。存款,能让我们更有勇气追求自己所热爱的生活,能缓解我们遭遇人生低谷时的焦虑。

此外,存钱的过程也是一种高级的自律,它让我们学会克制欲望,学会耐心等待和积累。对我们来说,这何尝不是一种修行和成长?

存下钱如何规划也是一门学问,如果你想定制适合自己的储蓄方案,可以点击下方卡片进行预约。

523

523

375

375

315

315

563

563

502

502