大师姐一直以来的看法就是,没有最好的保险,只有最适合自己的保险。

一千个人心中有一千个哈姆雷特,对待同一款产品,每个人的想法和观点都是不同的,可以有交流,可以有讨论,但是不能盲目跟风。

那么,保险怎么买合适?怎么才能挑选到最适合自己的产品?

接下来,大师姐会详细分析介绍重疾险、百万医疗险、意外险和定期寿险的挑选方法,购买攻略,帮助大家买到最适合自己的产品。

不过在这之前,买保险时有2个“坑”我们一定要避开:不买返还型保险,理财保险要谨慎。

(1)不买返还型保险

“出事赔钱,无事返还已支付保费”,返还型保险的设计简直长在了中国人的喜好上。

毕竟在大多数中国人还是有爱占小便宜的心理,白白保障你几十年,最后还把钱还给你,谁能不心动?

撇开产品的保障,我们具体来分析一下返还型保险到底好不好。

以之前一款重疾险产品天安爱守护2019为例:

可以看到,返还年龄不同,保费差别也不同,越早返还,保费越贵。

如果选择在66岁返还,每年保费要比不返还多交 6550 元,折算下来保费上涨52%。

简单算了一下,每年投入 6550 元,一共投入 20 年,36 年后本息和38万,平均每年的收益率大概是4%左右。

先不说这个收益到底高不高,关键在于这么高的保费,大家能够接受吗?

各位买保险的初衷是什么?

是为了防止万一发生意外或者疾病,保险公司能赔一笔钱应对风险。

那买返还型保险的目的是什么?

是为了想着没有发生风险,能够拿回一笔钱。

前者觉得会发生风险,后者觉得自己不会发生风险,这难道不是自相矛盾吗?

返还型保险本质,就是我们多交一大笔保费,然后保险公司拿去进行投资,几十年后把其中一部分返还给我们 。

好钢用在刀刃上,你要是真有那么多钱,买些非返还型的保险,多出的钱用来投资,用于提高生活质量,不是也蛮好?

(2)谨慎考虑理财保险

很多人买保险都会陷入一个误区,就是先考虑理财型保险,之后才会考虑保障型保险,但其实这是一个非常错误的想法。

保险的本质是一个转移风险的工具,而不是一个赚钱的工具,把购买保险与赚钱划上等号实际上是非常错误的做法。

众所周知,理财型保险注重的是长期收益,持有时间越长,通过时间和复利的作用,则收益越高。

但是这类保险对于人身保障功能却很低,万一患病住院需要一笔医疗费,理财型保险则派不上用场,可能仍需我们自己出钱治疗。

保险保障的主要是针对意外、疾病等,我们可以把它形象化地理解为“防守”,而理财是为养老、婚嫁、子女教育等积蓄力量,属于“进攻”。

用主打“进攻”的产品去解决“防守”问题,属性上就有所不妥。

买理财保险初衷是好的,但有一个前提:保障型的保险已经配置齐全。

下面来到重头戏,我们具体聊聊四大险种该怎么选,大家不妨先点餐收藏,以后需要的时候还能随时回顾。

1、重疾险

重疾险作为所有险种里,知名度最高的保险,我们最先来讲讲它。

目前市面上大部分重疾险的保障如下:

怎么去挑选重疾险,我们可以从多个保障方面入手分析。

①仅重疾保障

仅有重疾保障的重疾险又被称为“纯重疾险”,顾名思义,就是只保重大疾病,没有其他方面的保障。

选择这类产品的人群的一般分为2种:

- 主要目的是预防大病风险,一些轻症中症的费用自己能够承受,所以觉得买一份纯重疾险就够了,而且也便宜

- 已经有了一份重疾险,再买一份纯重疾险用于加保,增加重疾保障,防止大病风险

如果你是属于以上2种人群中的任意一种,那么纯重疾险就很适合你,如果不是,那你千万别碰。

对于纯重疾险,大家主要关心的是赔付的比例,而非重大疾病的数量。

在2020年,保险行业协统一修订了《重大疾病保险的疾病定义使用规范》,此规范统一规定了28种重疾定义,各家保险公司重疾险都必须涵盖这28种重疾,且不得修改。

别看才28种重疾,但这28种重疾却基本上占据了重疾险理赔的95%以上,可以说是核心中的核心。

所以,大家挑选重疾险的时候,不必过多关注重疾的数量,在预算范围内,买尽可能赔付比例高的产品就行。

②重疾+中症+轻症

这类重疾险是目前市面上产品的主流形态,不仅有重疾保障,还要轻症和中症保障。

重疾责任的理赔门槛较高,要在患者病情十分严重时才能赔付。

随着医疗技术的进步,疾病的检出呈现早期化、 轻度化的特点,客户的病症往往达不到重疾理赔的标准。

轻症和中症责任的出现弥补了客户病症较轻时的保障缺失,对于消费者来讲非常实在且有必要。

同样, 轻症和中症责任的选择也要优先考虑轻症病种的质量而非数量。

关注病种的质量,也就是轻症和中症责任所包含的病种类型,比如有没有包含理赔概率高的高发轻中症症,同 时,轻症赔付比例也需要重点关注。

大师姐整理了最高发的12种轻中症疾病在下列表格里,大家也可以保存收藏:

总的来说,优先考虑高发轻中症的涵盖情况;其次再去考虑赔付比例。

③重疾+中症+轻症+疾病额外赔

很多时候,赔付比例在大众心里的重要性是非常高的。

高赔付比例的产品往往能优先进入消费者考虑的名单之内,所以很多产品也推出了疾病额外赔付保障。

比如众所周知的超级玛丽6号重疾险:

60岁前首次确诊重疾,能够额外赔付100%保额;首次确诊中症,能额外赔付20%保额。

达尔文6重疾险:

60周岁之前且在第五个保单周年日之前确诊初次发生重大疾病,额外赔付80%;

60周岁之前且在第五个保单周年日之后确诊初次发生重大疾病,额外赔付100%。

不同的产品,对于疾病额外赔具体保障责任都不同,如额外赔的比例不同、年龄限制不同等等。

所以,大家根据自己的实际情况去选择就好,这里需要控制好预算。

④重疾+中症+轻症+疾病额外赔+癌症多次赔付/心脑血管多次赔付

医疗技术的提高,代表着很多以前看似绝症的疾病,放到现在都能够治愈,或者稳定控制。

同样,医学也不是万能的,很多大病重病复发转移的风险也非常高,比如癌症和心脑血管方面的疾病。

因此,不少保险公司都有癌症多次赔付和心脑血管疾病多次赔付保障。

这两项排个序的话,我建议:

癌症二次赔 > 心血管二次赔。

因为在所有重疾理赔中,癌症占比最高。

根据中国人寿 2020 年上半年的理赔报告,癌症全部重疾理赔的72%。

可以说,重疾保障大多数情况下,保的就是癌症。

而癌症又是比较容易复发的病种,随着医疗水平不断提高,很多癌症也逐渐从绝症转变为慢性病。

前几年有部很火的电影,叫做《我不是药神》,其中主人公所患的白血病,只要持续服药就能和正常人无异,未来这种情况肯定会越来越多。

现在的癌症多次赔,保的不仅仅是复发,癌症的新发、转移、持续,都能保,是单次重疾保障的有力补充。

癌症虽然发病率高,但不代表着一定要附加癌症多次赔责任,心脑血管疾病多次赔同样需要关注。

我们都知道,心脑血管疾病的危险因素中存在遗传因素这样一个重要的影响指标。

也就是说如果患者的家族中有人发生了心脑血管疾病,则后代发生心脑血管疾病的概率或风险也会明显增加。

所以,如果有心脑血管疾病家族史的话,那么一定要优先考虑心脑血管疾病多次赔这项保障。

当然,如果你预算非常足,全部都附加上也不是不可。

⑤重疾+中症+轻症+疾病额外赔+身故责任

说实话,身故责任大师姐并不是很推荐大家附加,最主要的原因是附加身故责任之后,会导致保费上涨30%左右,实在是贵啊。

这类话题大师姐之前也聊过,评论区大家讨论的非常激烈,各自观点都非常鲜明且有理有据。

支持重疾险带身故责任的观点:

重大疾病的赔付都需要达到疾病约定的条件,如果没有达到条件而身故了,那么重疾则无法赔付,但能够赔付身故责任。

如严重慢性肾衰竭:指双肾功能慢性不可逆性衰竭,依据肾脏病预后质量倡议(K/DOQI)制定的指南,分期达到慢性肾脏病5期,且经诊断后已经进行了至少90天的规律性透析治疗。

万一患者没有进行至少90天的透析治疗就离开了,不带身故责任的话,那么一分钱都赔不了。

支持重疾险不带身故责任的观点:

不带身故责任的重疾险保费便宜,性价比高,适合大多数普通家庭。

而且市面上99%带身故的重疾险中,重疾保险金和身故保险金不可重复赔付。

假如患重疾在前,理赔过后身故责任就终止了,相当于多付了钱但没享受到两份保障,不划算。

可以考虑不带身故的重疾险+定期寿险的组合,来保证身故和重疾责任都能得到赔付,而且还便宜。

最终该怎么选,依旧是看各位的需求、偏好以及钱包的厚实程度了。

下面就到了产品推荐时间,目前市面上有哪些产品值得买?哪些产品性价比高?

大师姐挑选了几款优质产品,我们来看看:

(1)达尔文6号:价格便宜

达尔文6号价格便宜,0岁投保,保70岁,买50万保额,每年只需3千多,非常适合作为加保之选或者预算不足的朋友。

产品可以附加60岁前重疾额外赔保障,保单前5年,额外赔80%,满5年后,则额外赔100%,买50万能赔100万。

相当于在奋斗期给自己加保,买了一份定期纯重疾险。

而且产品保障灵活,可自由选择60岁前重疾额外赔,能选保70岁或终身。

如果你预算有限,又或者想买高保额,那么可以多多考虑达尔文6号。

(2)超级玛丽6号:保终身首选

超级玛丽6号名气非常大,保障自然耐打。

依旧延续了其一贯特点,60岁前重疾可额外赔付,重疾能额外赔100%保额,中症也能额外赔20%,相当不错。

而且产品最大特点就是有重疾复原金保障。

只要60岁前确诊重疾,间隔3年后,重疾新发转移或者复发,都能再次赔80%,就算是同种重疾,也能赔。

看重性价比,想保终身的朋友超级玛丽6号绝对值得选择。

(3)i无忧:甲状腺结节、乳腺结节核保相对宽松

i无忧重疾险最大的特点在于健康告知宽松,乳腺结节3级、甲状腺结节等都有机会正常承保。

而且投保灵活,可自由选择轻/中症保障,能选保至70岁或终身。

此外投保后前10年,重疾还能赔额外赔50%。

如果说身体异常,有结节等健康问题,可以首先考虑i无忧重疾险。

2、百万医疗险

百万医疗险可以说非常简单,主要是解决出院期间产生的高额医疗费用问题。

所以,挑选百万医疗险,不仅单单从保障方面去对比,还要从其他方面入手,具体我们要对比4个方面:

产品保障、续保条件、外购药保障以及增值服务。

我们来具体讲解一下。

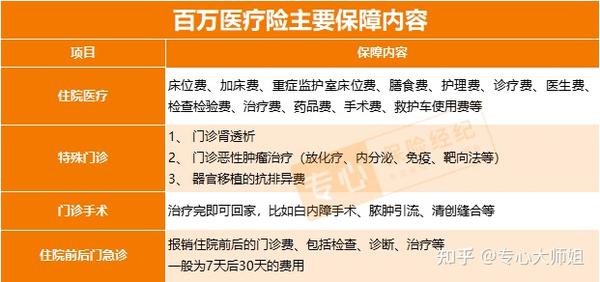

(1)产品保障

百万医疗险的保障内容,主要有4点,大师姐已经总结概括在下面表格里:

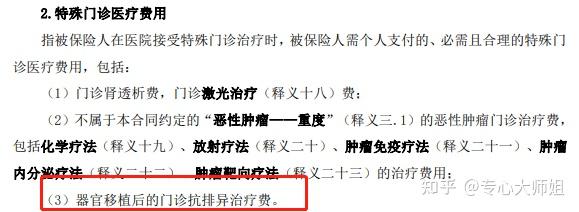

这4点分别是:住院医疗、特殊门诊、门诊手术以及住院前后门急诊。

百万医疗险最重要的当然就是住院医疗保障了,不论是疾病或意外导致住院所产生的医疗费用都能报销。

特殊门诊,是指符合规定大病、慢性病,在门诊治疗也可以按照住院报销;而门诊手术,就是指可以通过门诊手术治疗,无需住院的手术。

比如白内障手术现在普遍可以通过门诊手术进行,但各种手术费用加起来也不便宜,按进口人工晶体计算,差不多一只眼睛要花费1.5万。

如果产品包含门诊手术责任,则这些费用可以通过百万医疗险报销。

虽然保障复杂,一般人确实很难知道自己买的产品,保障到底齐不齐全。

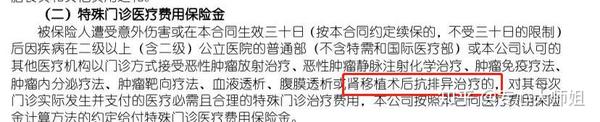

如国寿的如E康悦C,对于特殊门诊中的器官移植抗排异治疗仅提到了肾移植,没有其他器官移植的抗排异治疗。

但市面上大家比较熟悉的尊享e生2022百万医疗组则对门诊抗排异治疗器官没有限制。

但好消息是:这四大保障责任,市面上99%的百万医疗险都是涵盖的,而且保障水平相差不大,所以大家不必过多担忧,只需稍加注意即可。

(2)续保条件

大家买百万医疗险,最关心的应该就是续保问题,毕竟一年一续,万一因某个原因导致无法续保,那就没有保障了。

目前市面上的产品,按照续保条件来分类,主要有4种:

- 一年期产品,不保证续保:代表产品尊享e生2022

- 6年保证续保:代表产品好医保长期医疗(6年)、平安e生保

- 15年期产品:代表产品太平洋安享百万

- 20年保证续保:代表产品好医保(20年)、e享护-医享无忧、平安e生保长期医疗(费率可调)

按照续保期限来看,肯定20年的比较友好。

保证续保20年,在20年之内,产品停售、理赔过、身体变差都不会影响正常续保。

看一款产品是否能够保证续保,保证续保时间是多长,我们可以在产品的投保须知或产品条款里找到,大家在挑选产品是注意一下就好。

(3)外购药保障

一般来说,医院里没有,需要我们去外面购买的药,就是外购药。

外购药的特点就是疗效好,但是贵,且社保无法报销或者报销比例低,大部分都需要自费。

比如之前新闻里沸沸扬扬的“CAR-T疗法”,一针120万,绝大对数家庭都无法承受。

虽然目前的政策正在将抗癌靶向药大力纳入医保,减轻癌症患者经济压力,但抗癌药进了医保,却进不了医院。

最根本的原因在于,医院对医保费用支出,有严格的管控;医院每年都有一定的医保报销额度,如果超过限额,有可能需要医院或医生买单。

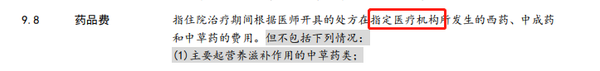

对于是否外购药保障,大家一定要关注产品投保须知或者条款,有些产品在条款里明确表明不保障外购药,如太平洋乐享百万2019这样的药品费定义,就是不保外购药,需要注意:

另外还有的产品会在免责条款里写明不保外购药,比如泰康健康尊享B+:

所以,我们一定要特别注意阅读产品的免责条款,避免发生纠纷。

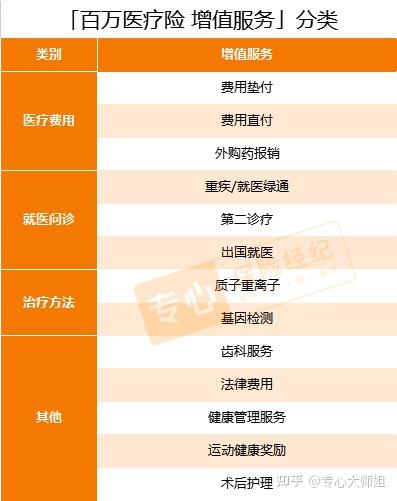

(4)增值服务

增值服务大家听起来好像是一些附加的服务,属于锦上添花型,有没有都无所谓。

但实际上,增值服务真的非常非常重要,一般来说有下面这些常见的增值服务:

其中,最常见、最重要、也是一定要有的增值服务:就医绿通、质子重离子治疗、费用垫付。

就医绿通:相当于VIP通道,看病就医有专人安排,节省就医时间,让患者得到有效的治疗。

质子重离子医疗:属当前最尖端、最优质的癌症治疗手段及医疗资源,癌症的治愈率高、效果好。

费用垫付:保险公司帮患者先行垫付住院费用或押金费用,有的已经升级为费用直付,省去中间理赔结算环节,患者就医更省心。

如果想在看病时少一些烦恼,这3项增值服务一定要有。

目前市面上的百万医疗险比较多,甚至一家公司会推出好几款,但最值得买的只有下面几款。

Ⅰ.e享护-医享无忧:保20年首选

e享护-医享无忧是由太平洋承保的一款百万医疗险,在品牌上来说,非常具有优势。

产品保证续保20年,而且还有1万元的重疾津贴,可以用于抵扣免赔额。

此外,产品的投保年龄范围比价广,最高65岁也能买。

最重要的是,对于外购药的报销比例为100%,非常全面。

想要保障时间长,或者给父母买的话,这款产品值得选择。

Ⅱ.好医保长期医疗(20年):健康告知宽松

好医保长期医疗(20年)是支付宝上一款著名的百万医疗险,也是能够保障续保20年。

它健康告知比较宽松,而且如果停售续保新产品,可以免健康告知直接购买非常友好。

除此之外,产品也有外购药、费用垫付等功能。

同样适合想要保障时间长,或者给父母购买。

Ⅲ.尊享e生2022:高龄老人也能买

尊享e生系列百万医疗险一直是百万医疗险里的领军人物,只不过受限于承保公司为财险公司,无法开发保证续保的产品。

但一年期的尊享e生2022同样值得考虑:

- 投保年龄高:最高70岁也能买

- 可选责任多:可附加重疾保险金、重疾重疾津贴

- 增值服务丰富,外购药、医疗垫付、就有绿通等通通都有

因为不保证续保,所以一般来说推荐年龄较大的老人购买。

3、意外险

意外险大家都认为比较简单,又便宜,随便买买就行了。

但实际上,意外险里的门道还真挺多的,你稍不注意,可能就才坑里了,千万别大意。

那怎么买意外险呢?主要有3点:

(1)关注意外伤残保额

有的意外险只保全残,有的意外险保伤残,那么哪种意外险更好?

意外伤残的赔付规则是按照伤残等级进行赔付:

10级伤残,赔付10%保额

9级伤残,赔付20%保额

...

1级伤残,赔付100%保额

数字越小,伤残越严重,赔付比例越高。

举个例子:

杨过大侠,就属于5级伤残,赔付比例为60%,买100万就赔60万;

但是如果你买的意外险只保全残,那么也就只能赔付1级伤残的情况,其余情况一分钱也赔不了。

那一级伤残,或者全残是什么概念呢?

植物人状态、截瘫(肌力2级以下)伴大小便失禁...

在平时工作生活中,大家认为发生伤残情况的概率大,还是发生全残情况的概率大,你们会怎么选择?

所以,我们买意外险,不仅要有伤残保障,伤残保额还要高,万一发生不幸才有足够的理赔金康复。

(2)意外医疗条件要好

猫爪狗咬、摔伤骨折这些生活中常见的意外事故确实防不胜防,但如果真不幸碰到,意外医疗能帮我们报销因意外而产生的医疗费用。

在购买意外险时,最核心的3点是:免赔额、报销比例、报销范围。

- 免赔额:越低越好,最好是0免赔

- 报销比例:100%最好

- 报销范围:不限社保范围最优

免赔额越低,说明我们自己所要承担的费用就越少,0免赔,则代表只要符合保障范围内的合理费用,保险公司都会报销,不需要自己承担一分钱。

而不限社保范围,就意味着我们可以使用疗效更好的进口药治疗,只要合理,就可以报销。

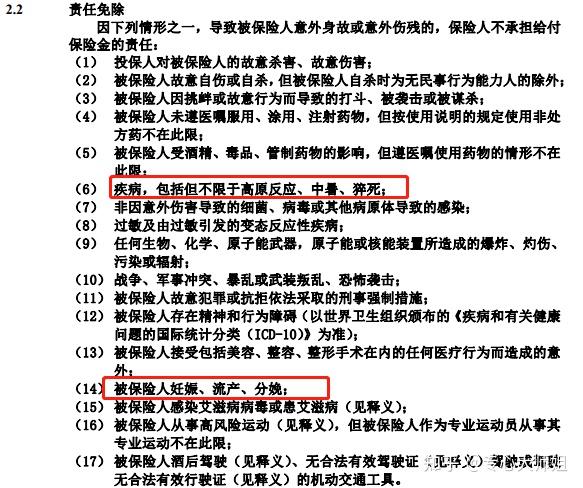

(3) 注意免责条款

很多情况下,你以为的意外,与保险公司定义的意外,可完全不同。

意外怀孕、中暑等情况你以为是意外?

不,保险公司根本会赔。

我们看看保险公司的免责条款就知道:

是吧,高原反应、中暑这些都不赔,甚至还有些产品高空坠落也不赔:

你说保险公司坑,保险公司说我已列出了免责条款,是你们自己不看,能怪谁?

所以,千万不要说保险条款复杂,看不懂了。

虽然不要求条款每字每句你都一清二楚,但哪些是重点,你得知道。

基于以上3点,各位基本上可以买到比较优质的意外险,再结合自己的一些需求,比如想要意外住院津贴、或者想要交通意外的保障要足够等,去选择合适的产品。

如果你对意外险还有任何疑问,都可以随时来问我,我会一一帮你解答:)

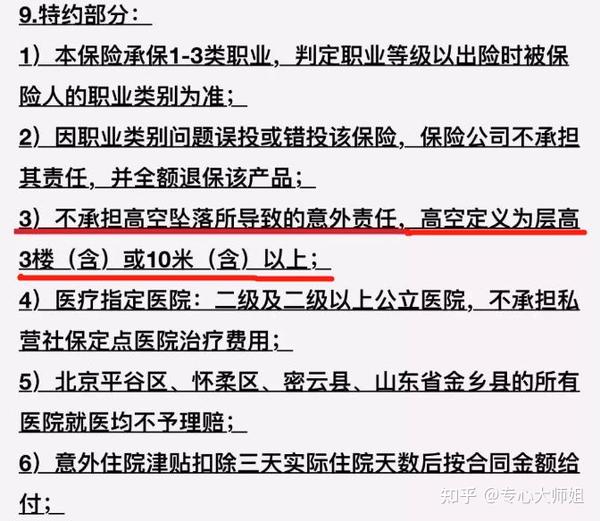

老规矩,下面大师姐依旧推荐几款优质的成人意外险给大家参考。

Ⅰ.小蜜蜂2号超越版:意外险首选

小蜜蜂2号超越版意外险保障全面,价格便宜,不仅报销条件好,不限社保范围。

而且至尊版有10万的保额,特定交通意外如航空、列车、驾乘私家车都可以额外赔。

此外,产品没有健康告知,身体有异常的朋友也可以购买。

Ⅱ.小米综合意外险2020:报销条件好

小米综合意外险202的最大特点就是报销条件好,无论你有没有社保,都可以100%报销。

而且还有150元/天的意外住院津贴。

关注报销条件的朋友可以考虑一下。

4、定期寿险

寿险的责任通常只有死亡和全残,所以保险公司玩不出什么花样。

看得懂这三点,筛选下来的产品,就不会太差:

(1)价格便宜

现如今北上广深一套房子,动辄几百上千万,很多家庭为此背上了几百万的贷款,负重前行。

从负债的角度看,很多家庭需要高保额的寿险,用同样的钱买到更高的保额。

(2)投保条件宽松

定期寿险,也不是想买就能买的。

很多人会因为健康或职业被一些保险拒之门外,比如常见的肺结节、高危职业如起重机操作员等。

他们只能买某款或某几款产品,甚至买不了。

我们在挑选定期寿险时,优先挑选健康告知宽松,可投保职业多的产品。

(3)免责条款越少越好

免责条款,简单说就是保险公司罗列不能理赔的事项说明。

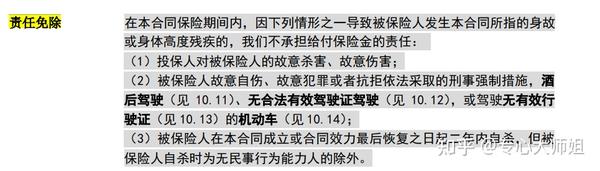

常规三条,主要如下:

免责条款越少,万一发生风险的时候,获赔的几率就越大。

有一说一,目前市面上主流保司寿险产品,同质化挺严重的,卷来卷去,卷到最后成了一个比价游戏:谁便宜买谁,利好消费者。

最近有不少新的定期寿险上市,我们来看看目前的定期寿险性价比榜单有哪些产品值得考虑。