5190

5190

这两年,关于婚前协议的讨论越来越火热。

这背后所凸显的,是大家对婚前、婚后财产区分的重视程度越来越高。

有人觉得区分财产属于多此一举,代表不信任对方。

诚然,在婚姻关系中给予对方充分的信任很重要,毕竟满心猜疑很难带来幸福。

但将婚前个人资产与婚后夫妻资产区分开,并非对婚姻不信任,而是对自己负责——无论男女,都有这样的权利与自由。

今天我们就来聊聊哪些方式可以隔离婚前财产,主要内容如下:

守住婚前财产,可以这样做

用增额寿隔离资产,要清楚角色关系

婚姻是大多数朋友人生的必经路,虽说夫妻之间不该计较太多,但自己婚前攒下的钱,攥在自己手里自然会更安心。

不过想要区分开个人的婚前财产和婚后的夫妻共同财产,需要一些特定的方式,我们来讲一讲。

1、签婚前协议

俗话说得好,事实胜于雄辩。白纸黑字写下来,在关键的时候肯定要比口舌之争有用得多。

所以婚前我们就可以签一个协议,约定婚前、婚后财产的归属或者享有比例等,比如房子、车子、存款、基金、工资、房贷等。

若婚后出现了新的财产或债务,双方也可以调整协议内容。

2、建立一个干净的个人账户

在婚前,可以建立一个新的银行账户,将自己的钱转进去,婚后依然属于个人财产。

需要注意的是,婚后工资、理财收入等不能再存入账户中,不然可能就会混为夫妻共同资产。

如果父母想要给我们钱,也可以转入此账户,但要注明是赠予我们,与配偶无关。

不过这种方法做起来不是那么容易,毕竟干巴巴地把钱放在账户里也不现实,还会一直贬值。

所以也可以考虑第三种方法——买一份储蓄险。

3、用储蓄险合理隔离婚前资产

无论是增额寿还是年金险,只要是在婚前购买且交完保费,就都能实现资产隔离的功能。

而且作为储蓄险,它们都能长期稳定增值,增值的收益也属于自己。

但储蓄险中有投保人、被保人、受益人三种角色,想要完全实现资产隔离,就需要保证自己成为正确的角色。

很多朋友对这三者的关系并不清楚,选错了角色,可能就会导致个人资产成为夫妻资产。接下来我们以增额寿为例,详细聊一聊。

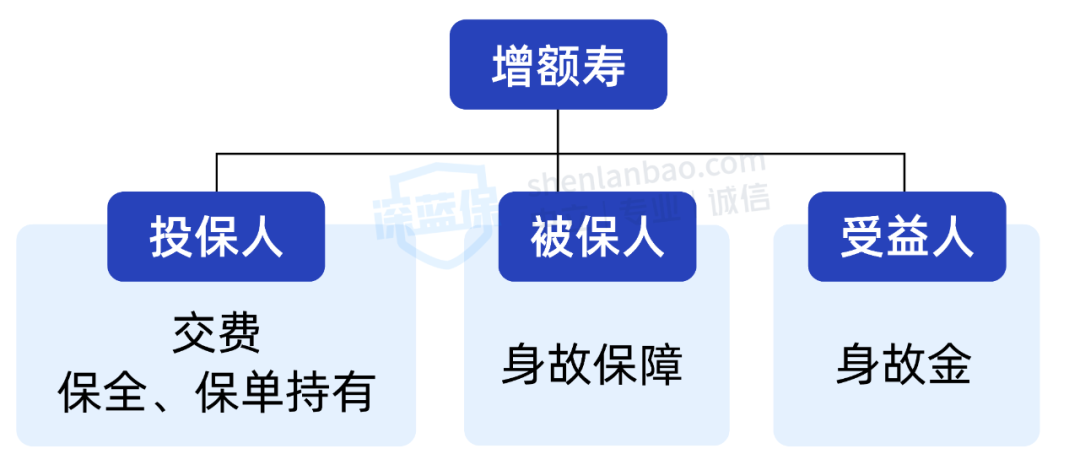

购买增额寿后,会产生三个主要的角色,分别是投保人、被保人与受益人:

可以看到,三个角色的作用分别是:

所以如果想用增额寿来隔离资产,就必须成为保单的掌控者即投保人,我们也才能持有、处置保单。

为了方便大家了解,我们举两个比较常见的例子:

1、隔离婚前财产

不希望自己攒的钱成为夫妻共同财产,那么可以婚前买一份增额寿,自己当投保人和被保人,受益人写父母。

这样自己就是增额寿的掌控者,保单属于个人资产。即便是婚后减保,那减保领取的钱也属于个人。如果不幸身故,身故保险金则会给到父母。

不过要注意,这种方式必须在婚前完成交费。

2、隔离婚后资产

除了婚前资产外,婚后,我们也可能会有资产隔离的需要。

比如父母想要给我们单独留一笔钱,要通过增额寿实现的话,就必须由父母其中一人当投保人和被保人,并将我们指定为受益人。

这样一来,父母就是保单的掌控者,可以在未来减保或退保,再把钱给到我们。若父母不幸身故,我们也可以获赔身故保险金,同样独立于夫妻共同资产外。

总的来说,想要用增额寿保全婚前财产,就需要在婚前完成交费;想要婚后用增额寿隔离资产,比如父母想给我们留笔钱,就得让父母当投保人。

要注意的是,增额寿的被保人可以是其他人。但如果是买年金险,因为年金会派发给被保人,所以投保人、被保人要自己一起当,才能让年金险完全成为个人资产。

另外,资产隔离只是储蓄险额外的作用,它本身的收益也不能忽视,一般越高越好。我们也帮大家挑了一些高收益的产品,下面一起来看看。

我们挑了 4 款产品,来看看该如何选择:

直接说结论:

可以考虑 金玉满堂 3.0 或 平安如意 B 款,两款产品收益率差不多,60 岁时均接近 2.9%,比另外两款产品要高不少。

在意减保规则的,可以优先选择「金玉满堂3.0」,目前仅要求减保后剩余现金价值不低于 500 元即可,非常宽松。不过未写进条款,后续可能会变化,以实际投保时的规则为准。

要是比较关注现金价值超过已交保费的时间,可以选择 鑫享未来 2 号 或 弘运连连 2023。

1/3/5 年交的情况下,这两款产品现金价值超过已交保费的时间只要四五年,另外两款产品则需要 6~8 年。

不过买这些储蓄险产品,还是建议大家长期持有,收益才会比较明显。

有些婚姻幸福走完一辈子,有些婚姻在半路戛然而止。但毫无疑问,在走入婚姻时,我们都是带着美好憧憬的。

个人与夫妻资产的区分,并不是对婚姻的不信任,而是为了夫妻双方都能更安心,让婚姻更稳定。

最后,若您对今日的内容分享存有疑问,可以点击下方卡片,预约专业的老师来协助您。

231

231

469

469

417

417

242

242

365

365