重疾险的复杂性不言而喻,很多宝爸宝妈们都或多或少踩过里面的坑。

要么买贵了一半,要么是掉入了“返还型、捆绑型”保险的陷阱。

不过,虽然搞懂重疾险很难,但终归是有迹可循。

知己知彼,百战不殆;我们首先要知道少儿重疾险保些什么。

大师兄根据 6 年来的测评经验,汇总了少儿重疾险常见的 10 项保障;

我会把每一项都掰开了、揉碎了,通俗易懂的分享给大家。

认真看完,拿捏重疾险,不再是难事。

tip:先给大家泼瓢冷水,这部分内容会比较枯燥,但绝对是良心干货,看的时候是痛苦的,但看完之后必然脱胎换骨。

下面不废话,我们赶紧步入正题:

1、基本保障

基本保障一般是产品自带的,所以我们无需考虑要不要,只要弄懂每项保障都保啥就行了。

(1)重疾责任 / 重疾额外赔

重疾的全称为“重大疾病”,逐字逐词间便透漏出两股寒意:

① 危及生命,严重影响正常生活;

② 花费巨高,治疗费用就是无底洞。

比如令人畏惧的癌症(白血病、脑肿瘤、恶性淋巴瘤...),需要进行重大器官移植手术的疾病,术后有可能造成终身残疾的疾病,等等。

而重疾责任的定义也很简单:“只要满足保险合同中约定的疾病,就能赔付一笔钱”;买50万赔50万,买100万赔100万。

不过这笔钱的主要目的不是用来支付治疗费用,就算治疗费用花了100万,一份几百块的百万医疗险都足以 cover 掉。

这笔钱更大的作用是用来康复治疗,以及弥补照顾孩子期间的收入损失等等。

另外,与重疾责任相关联的一项保障“重疾额外赔”,与保额挂钩,可以让你赔得更多。

如果在约定的时间内确诊重大疾病,就能额外赔付一笔钱。

就拿“大黄蜂6号”来说,如果在保单前 30 年确诊重疾,就能额外赔付50%;买50万,能赔75万。

(2)轻症/中症责任

轻症/中症其实就是重疾的早期症状,主要是对疾病严重程度的区分。

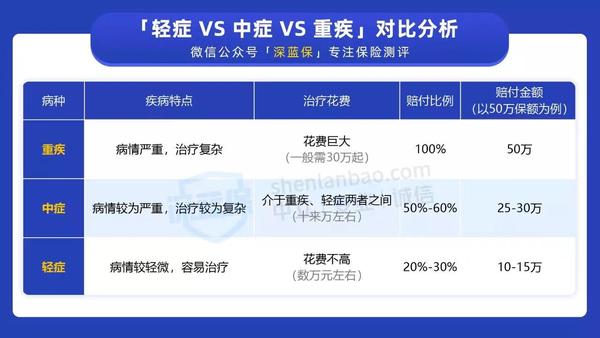

我们来看下具体对比分析:

可以看到,病情严重程度、治疗费用、赔付比例都有个阶梯式的变化。

很多朋友对重疾险有疑虑:“这不赔,那不赔;就算得了大病,也很难病成合同要求的样子”。

而轻症、中症责任的出现,则可以在一定程度上降低理赔门槛,有些疾病没有达到重疾标准,但达到了轻/中症标准就可以获得赔付。

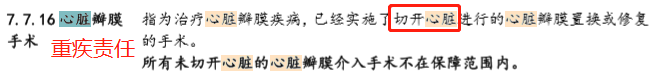

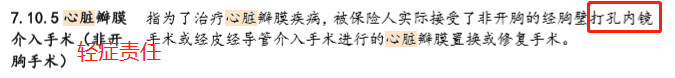

比如身为重疾的「心脏瓣膜手术」,需要切开心脏才能赔付;而它对应的轻症「心脏瓣膜介入手术」,只要做个打孔内镜就符合赔付标准了。

而且,轻/中症赔付过后,剩余保费就不用交了,保障还是继续有效的。

(3)特定疾病额外赔 / 罕见疾病额外赔

先来看特定疾病额外赔,特定疾病的最大特点就是高发,且治疗费用昂贵。

针对这些特定疾病,保险公司是可以翻倍赔的,买50万能赔100万,有的产品甚至能赔到更多。

还是以“慧馨安2022”为例,可以额外赔付 120% ;也就是说,买 50 万,就可以赔付 110 万。

常见的儿童特定高发重疾,我也为大家总结出来了:

其中,白血病、脑部恶性肿瘤、重症手足口病这 3 种理赔率是最高的,占比接近 70% 。

而且这项保障大多产品是自带的,很友好,也很实用。

这也是少儿重疾险与成人重疾险区分开来的重要因素。

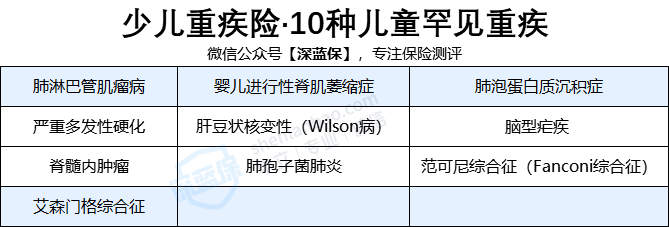

至于罕见疾病,重要性要弱很多;因为罕见意味着难发生,难发生理赔概率自然也就低。

所以,这项保障产品自带的话当然最好,没有的话也无伤大雅。

常见罕见病如下,大家可以做个了解:

发生如上疾病,大多少儿重疾险能赔付 3 倍保额,买50万能赔150万。

如果对少儿重疾险的基本保障还有任何疑问,都可以随时来找我,我会一一帮你解答~

2、可选保障

可选保障,每一项责任都可以自由附加;所以,我们不仅要知道每项责任保啥,更要知道每项责任的重要性,不能一股脑全部附加。

(4)重疾多次赔

重疾险有单次赔付和多次赔付两种形式,意思也很好理解:

- 单次赔付:重疾只能赔1次,赔完后即合同结束。(不过最近上线了一款“青云卫1号”,重疾赔完,轻症/中症还能赔,线上产品算是史无前例;这款产品在测评部分也会细讲。)

- 多次赔付:就意味着重大疾病可以赔多次,只要满足间隔期与疾病条件,就能赔第二次、第三次,甚至更多。

这样看来,多次赔付的产品保障无疑会更好。

不过多次赔付又分为“不分组多次赔”和“分组多次赔”:

- 不分组多次赔:重疾一百多种疾病,只要第二次发生的疾病跟第一次不一样,就能赔。

- 分组多次赔:往往会把一百多种疾病分成若干组,而一组内的疾病只能赔一种;以如下两款产品为例:

比如说A产品,分为 6 组,如果首次疾病发生的是第三组中的急性心肌梗塞,那么同组内的其它疾病就没有机会赔了,大大缩小了赔付范围。

所以分组也是有讲究的,把最高发的疾病分散在不同组获赔的几率才更大;像A产品,把最高发的癌症单独分组,而B产品把 3 种高发疾病都捆绑到了同一组。

总之,如果只论保障,不分组多次赔>分组多次赔,癌症单独分组又要比癌症与其它疾病捆绑分组好。

不过,人一生得两次重疾的概率是微乎其微,所以很多人也会青睐于单次赔付的重疾险,保费会低很多。

所以,具体还是要根据大家的预算而为,如果保额和保障期限都确定了,还有充足的预算,那可以考虑附加。

(5)恶性肿瘤多次赔

恶性肿瘤其实就是我们常说的癌症。

根据保险公司的理赔年报来看,恶性肿瘤是理赔率最高的疾病。

理赔占比超一半,一度高达60%~90%。

另外根据数据统计表明,癌症的复发和转移在 3 年内高达80%,在 5 年内高达90%。

所以,恶性肿瘤的两个特点:“非常高发、容易复发”便验证了这项保障的重要性。

因为一款少儿重疾险中,癌症(白血病、脑肿瘤、恶性淋巴瘤...)只能赔其一种,比如说赔了脑肿瘤就不能赔白血病;所以要想后续癌症的新发、复发、持续、转移还能再次赔到,附加恶性肿瘤多次赔就显得尤为重要了。

(6)投保人/被保人豁免

一般情况下,投保人是父母,交钱的一方;被保人是孩子,被保障的那一方。

在缴费期内,只要父母或孩子任意一方发生条款约定的这些情形(如:身故、残疾、重疾、中症、轻症),后面的保费就不用交了,保障仍然有效。

不仅孩子发生轻症/中症等情形可以豁免保费,当父母发生这些情形也可以豁免保费,所以这项保障是非常人性化的。

而现在市面上大多产品,都会自带被保人豁免。

当我们为孩子投保时,可以另行附加上投保人豁免,这样不管是孩子生病,还是大人生病,后续保费均无需再缴纳。

附加这项保障也就多出两三百块钱,所以完全是划得来的。

(7)身故 / 高残

字面意思,保死保残;高残指“双目永久完全失明,咀嚼、吞咽机能永久完全丧失”这种生活不能自理的高度残疾。

很多妈妈纠结于要不要给孩子附加身故责任,其实真的没必要,原因如下:

① 即使孩子的重疾险附加了身故责任,18岁前只能赔保费,保障杠杆大大降低;

② 重疾责任和身故责任,只能二赔一;也就是说赔了重疾责任,身故责任就无效了;花两份钱只享受了一项保障,属实有点亏。

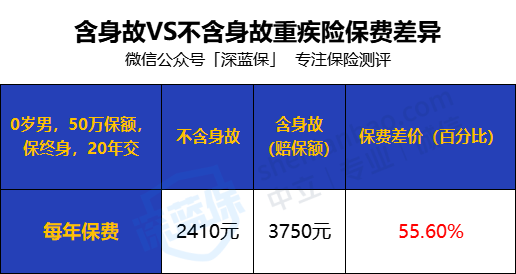

③ 附加身故责任,保费贵了不少

以某少儿重疾险为例,在其他责任都相同的情况下,含身故(赔保额)比不含身故多交1300块,即多支出55%的保费,按照交费期20年来算,需要多交几万块钱。

而且寿险的责任主要用于家庭顶梁柱,孩子上无收入、下无负担,实在没必要去附加;等孩子成年了,买一份定期寿险,会更划算。

当然了,预算充足的家庭,如果想让孩子的保障更全面,身故/高残责任自然也是可以灵活附加的。

看到这里,如果还有任何不明白的地方,随时问我~

3、其它保障

其它保障的重要程度可重可轻,完全取决于大家自身需求。

(8)重疾住院津贴

以大黄蜂6号为例,首次确诊重疾,并在定点医院(二级及以上公立医院)就医,每天会有 300 元的补贴,每次住院最多给付 30 天,每年最多给付 90 天。

这部分钱说多不多,说少也够覆盖住院期间的膳食费用。

但相比重疾治疗的大额支出,这项保障实用性并不大。

(9)忠诚客户权益

受预算限制,很多妈妈们会给孩子买保定期的重疾险,通常是保 30 年的类型。

虽然压制了预算,但也存在“保障中断”的隐患。

比如在 30 年保障期限内,孩子身体情况变差或者发生疾病理赔,30年期满后,可能就买不了重疾险了。

而忠诚客户权益的作用就是:可以「免健康告知、免等待期」的形式投保原保险公司的其它产品。

以妈咪保贝(新生版)为例:

如果选择保障期限为20/25/30年,保险期满后60天内,可免健康告知、免等待期投保同公司的“康乐一生”系列产品。

所以,这项保障对保定期的产品非常实用。如果直接给孩子买的是保 70 岁或终身,那这项保障就无用武之地。

(10)满期返还责任

关于返还型保险,相信你一定听过这套话术:“得病了能赔钱,没得病还能返钱”,几十年后所缴的保费都能原封不动的返回来,相当于不花一分钱就享受了保险公司几十年的保障。

完了,听着都心动,心动不如行动,一行动便妥妥入坑。

为什么不推荐附加满期返还责任,自然少不了如下这两大原因;

原因一:保费是真的贵

论保障,大黄蜂 6 号吊打守护百X分百(少儿版),但守护百X分百的保费却是大黄蜂的 2 倍之多。

除自身价格贵以外,就是返还责任的因素了。

因为守护百X分百(少儿版)70岁期满可以返还所缴保费 121500 元,所以每年也要为返还责任支付保费 1400 元,而30年交下来就是 42000 元。

拿 4 万多去为一项“返还”责任买单,真的划算吗?

而且,70岁之前还不能生病,一旦出险理赔,那返钱的计划就泡汤了。

原因二:返回来的钱,收益太低

可能有朋友觉得,多花 4 万就能返还 12 万,看上去也不错。

那是你忽略了时间要素,大家想想看,0岁买,70岁才能返还 121500 元。

一算irr,低的只有1.908%。

再说了,现在的 12 万放到 70 年后,那还能值几个钱?

相反,有多余的钱,还不如帮孩子把保额买到更高,加大杠杆,提高抗风险能力。

或者为孩子买一款靠谱的教育金,到了特定年龄段直接领一笔钱,这不比返还型保险更香吗。

7382

7382

5919

5919

5766

5766

4569

4569

4484

4484

3827

3827

2028

2028

1525

1525

747

747

693

693

5755

5755

5131

5131

4526

4526

4516

4516

4484

4484

3862

3862

2933

2933

2379

2379

1417

1417

401

401

6087

6087

5071

5071

4944

4944

4718

4718

3855

3855

3583

3583

2915

2915

2439

2439

1822

1822

1560

1560

先生

女士

获取验证码

为您分配专属规划师...

当前分配任务已满,一个工作日内专属规划师将与您联系,请留意(0755)开头的深圳号码