1059

1059

买保险,选大公司还是小公司?

这个问题问了6年,深蓝君回答了6年,年龄增加了,白头发也变多了。

保险公司的大小之争是该有个了断了,深蓝君搜集了大小保险公司 58 款热销产品,通过一系列对比后,告诉你到底怎么买?

买保险,大家最关心的无非就三点:①买了能不能赔 ②出险了有没有人协助 ③保险公司会不会倒闭。

基于此,大家自然而然的就更相信大公司,大公司名声在外,大而不倒;小公司虽然价格便宜,但安全性总觉得差点意思。

毕竟谁也不想交了十几年保费,到头来却是一纸拒赔单。

不过,保险公司真的有大小之分吗?大公司一定能赔?大公司就不会破产?

这篇文章,深蓝君争取打破大家的信息偏差,把事实真相摆在大家面前。

文章主要内容如下:

一、保险公司真的有大小之分吗?

1、成立一家保险公司,要经历九九八十一难

2、小公司的股东背景,个个都是大佬级别

二、挑选保险公司时,大家最关注的 4 个点

1、安全性靠不靠谱

2、理赔难不难

3、服务好不好

4、保障全不全

三、58款产品测评,建议大家这样买

这个问题见仁见智,并没有统一的答案。

而且“什么样的保险公司才算大?”大家的定义也各不相同。

有的朋友认为前面带“中国”的保险公司就是大,比如:中国人寿、中国平安、中国太保、中国太平。

有的朋友认为“分支机构多”的保险公司就是大,比如:泰康人寿有36个、平安人寿有30个、阳光人寿有29个。

还有的朋友粗暴的认为:我听过的就是大公司,没听说过的就是小公司。

但在深蓝君的眼里,所理解的“大小”与大家略有不同。

深蓝君认为保险公司的大小更多是来自于“成立门槛和股东背景”,保险公司的成立门槛非常之严,只要能成立,已经突破了“小”的魔咒;而股东背景也可以间接体现出公司的实力。

所以,我们不妨先来看看成立一家保险公司到底有多难?然后再下定论。

要知道,国家对金融的管控非常严格,银行、保险、证券、信托、基金等想要开展业务,首先就得拿牌照。

其中,保险牌照就是最难拿的牌照之一,有多难拿,深蓝君提供一组数据:早在2016年,在银保监会(原来的保监会)排队申请保险牌照的队伍就达到了 200 多家。

不过:

2016年只审批了12家;

2017年只审批了6家;

2018年仅审批1家,还是京东入股的“京东安联财险”。

所以,保险牌照到底有多难拿?相信大家都有所了解了。

而且,要想达到保险牌照的审批条件,更是得过五关斩六将,《保险法》第68条也有规定:

说人话,就是:

① 要有钱:每家保险公司的注册资金不得低于 2 亿元,而且必须为实缴货币资本。

② 要有信誉好、赚钱实力强的大股东:2亿元的净资产肯定是玩不转保险的,因为保险公司的业务一旦开展起来,保费收入都是以“亿”为计量单位的;所以就需要找一家或几家信誉好、赚钱实力强的公司当股东,要有持续出资的能力。

③ 要有具备任职资格和业务工作经验的管理层:比如高级管理人员,需要从事金融保险或经济工作10年以上,担任部门经理或副总经理以上领导职务4年以上等等。

④ 需要专业团队做左膀右臂:如精算、核保、核赔、客服、销售等。

⑤ 要懂得经营,有可行性方案:开展什么业务,股权结构怎么划分,公司打算怎么发展等等。

当“钱、人、规划”都到位,才有可能达到保险牌照审批的条件。

深蓝君也找了一家保险公司的组织架构,大家可以看下:

可想而知,这庞大的公司架构组建起来的难度有多大?

据说,很多保险公司的筹备周期已经长达五六年,至今还未等来银保监的一纸批复。

因为保险公司的成立门槛实在太高,而这种情况下成立的保险公司,还能算小吗?

保险业可是香饽饽,不论是上市企业还是民间资本,各路大佬都想分一杯羹,腾讯、百度、阿里、京东都不例外。

只因保险行业是未来几十年的发展红利,市场规模巨大,有很大的市场缺口亟待挖掘,因为国人的保险意识正在逐渐被唤醒,越来越多人认可保险。

所以,如果能成为保险公司的股东,那必定会受益无穷。

只不过,众人皆知平安、国寿,却对一些小公司了解甚少。

一些所谓的小公司,虽然名不见经传,但其实个个都是大佬级别。

深蓝君汇总了 38 家保险公司的股东成员,一起来看:

既有中外合资强强联合,又有国资企业为左膀右臂。

比如众安在线,大股东有阿里、平安、腾讯;

信美相互,大股东是阿里;

工银安盛人寿,背后有“宇宙第一行”工商银行撑腰,华贵人寿则有大股东茅台镇场。

……

大家闻所未闻的一些保险公司,随便拎出来一个股东可能在别的行业都是一方霸主。

所以,没听说≠公司小,毕竟背后股东,实力都不容小觑。

再回到原始的问题上:“保险公司有没有大小之分?”有,但也只是相对意义上的。

如果真从成立门槛和股东背景两方面去分析,其实每家保险公司都是大公司。

很多人在买保险时,都喜欢问保险公司、问品牌,这一点深蓝君完全能理解。

大家在意的是品牌吗?其实大家是在担心这 4 点:

安全性靠不靠谱,保险公司破产后保单怎么办?

理赔难不难,出险了会不会被拒赔?

服务好不好,出险了有没有人协助理赔?

保障全不全,大公司比小公司的保障更好?

正因为有这样的顾虑,所以大家潜意识里才会更信任大公司,觉得大公司更靠谱、服务更好、理赔更容易。

但说句心里话,有这种想法的朋友更像是一厢情愿,反而更容易踩坑和多花冤枉钱。

下面,我们就从客观数据出发,一个个来论证,“大小”保险公司之间的差异到底有多大?

先来说说最坏的结果,万一保险公司破产后,我们的保单怎么办,保障还继续有效吗?

就拿“安邦保险”来说吧,从名不见经传,到2万亿帝国,再到轰然倒塌,只有短短十几年。

眼看他起高楼,眼看他楼塌了。

从严格意义上来说,安邦不是破产,而是解散,二者本质上还是有区别的。

注:破产是资不抵债,如果资产大于债务就是解散。

不过,对我们消费者来说,保险公司发展的怎么样我们不关心,担心的是安邦倒台后,那些保单去哪儿了,保障还有效吗?

大家想到的事,银保监会自然也想到了。

保险法第九十二条规定:

即使保险公司破产,也要把所持有的保险合同转让给其它给经营有相同业务的保险公司,如果没有保险公司接手,则会由银保监会指定。

所以,安邦倒台后,“大家”诞生了,中国银保监会再接管安邦 2 年后,“安邦保险集团”正式由“大家保险集团”接管,消费者的保单自然也移交了过去,他们的权益照样会得到法律的保护。所以,保险公司的安全性,大家可以把心放在肚子里,也不用担心大小公司的区别,银保监会也会一视同仁。

再说了,一家保险公司要达到“解散”条件有多难?

尤其是寿险公司,除因公司分别独立、合并或者被依法撤销外,不得解散。

当然了,保险公司更不会轻易破产,中国70多年保险历史,只有一家保险公司因资不抵债进入破产重整程序,就是近期冲上热搜的“易安财险”。

而且,银保监会监管的监管力度还是很大的,比如保险公司在运营方面,就会受到3大监管:

(1)保险资金运用监管

保险公司把我们的保费收回来后,并不是想怎么用就怎么用的,保险资金的运用也会受到严格监管。

根据《保险法》规定,保险资金仅限投资于:

银行存款

债券、股票、基金等有价证券

投资不动产

国务院规定的其他形式

像股票等高风险投资,就要根据偿付能力,限制投资比例。所以保险公司发生大幅度亏损的可能性很低,更难以引发破产风险。

(2)偿付能力监管

简单来说,偿付能力就是衡量保险公司有没有能力赔钱的指标。

根据银保监会的要求,偿付能力 “达标” 需同时满足以下 3 个要求:

综合偿付能力充足率 ≥ 100%

核心偿付能力充足率 ≥ 50%

风险综合评级 ≥ B 级

如果有其中一项不满足,银保监会和保险公司会比我们更加紧张。

而且,一些偿付能力不足的保险公司,都不能开展互联网业务,也就是不能在网上销售,比如信泰人寿、百年人寿等。

不过,只要后期偿付能力达标,还是可以恢复线上销售权的。

(3)保险公司的再保险机制

再保险听起来很神秘,其实原理和“工程分包”是一样的:

假如我们在 A 保险公司买了一份保险,A 公司有可能会把这笔业务分包给 B、C 两家公司,以后发生理赔,其实是 3 家公司一起来分摊理赔…

这样大家有钱一起赚,有祸一起担,就能有效地分担风险。

说完了安全性,我们再来看“理赔”,大公司理赔就更容易吗?

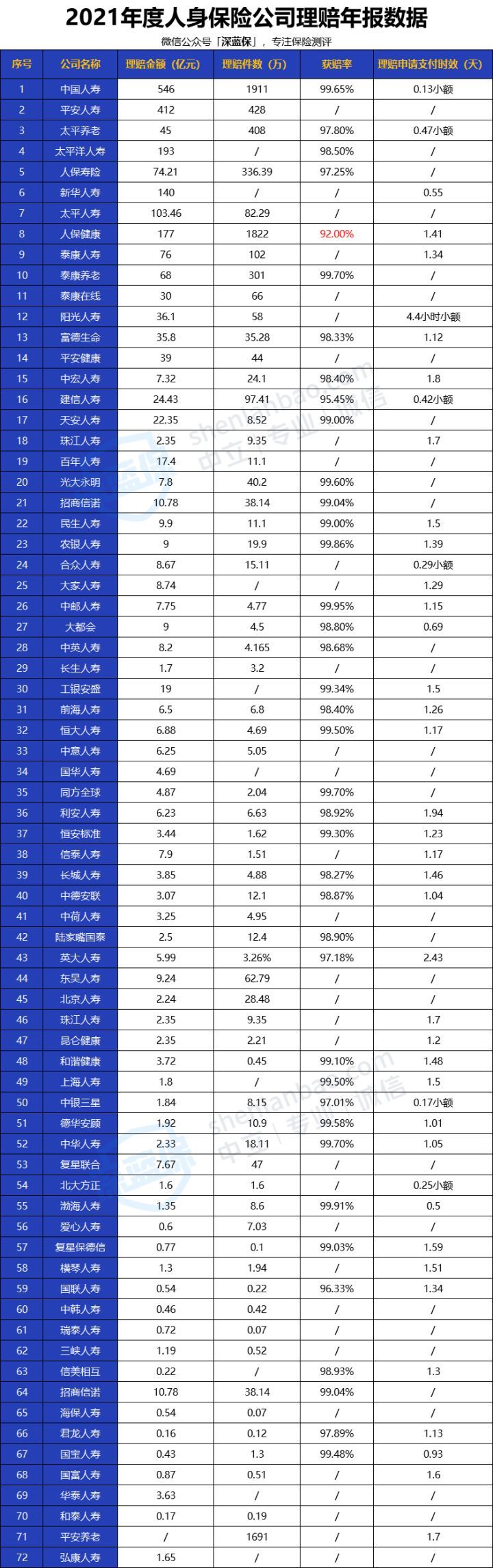

为了论证保险公司的理赔难易程度,大师兄整理了2021年72家保险公司的理赔年报:

有数据有真相:

先看理赔金额、理赔万件数:排在前列的基本都是平安、中国人寿、泰康等大公司,很简单的的逻辑,保险卖得多自然赔得也多。

再看获赔率、理赔时效:除人保健康外,其它公司获赔率几乎都超过 97%,平均理赔时间都在 2 天内。这说明绝大多数人都能顺利理赔,而且直接打脸了“小公司理赔更难”的说法!

tip:这儿的2天指的是所有理赔资料已经收集齐全,且保险公司没有异议的情况下,理赔打款的日期。

事实上,所有保险公司的理赔都遵循一个原则:不惜赔、不滥赔。

理赔就是保险公司最好的口碑,只要符合条款要求,保险公司不会卡着不赔。

而且,深蓝君也看过很多拒赔案例,拒赔原因总结下来无非就是这些:

归根结底,还是因为没看清条款,以及栽在了健康告知上。

这也是为什么深蓝君强调大家一定要看清条款,至少要知道保什么和不保什么。

再一点就是买之前要坦诚相待,填写健康告知时如实对待,不为理赔留隐患。

保险公司不会不分青红皂白就拒赔,他们也都是依据保险合同行事。

所以,与其纠结大小公司理赔差别问题,还不如在购买保险前,认真做好两件事:①健康告知要审清楚,有问有答,不问不答; ②仔细对比每一项保障,确保无缺失。

提到服务,大多人的反应是:大公司线下机构多,购买、出险理赔时也可以面对面交流,更放心;而互联网保险一旦购买,如果对接自己的业务员离职,可能就失去了主心骨,出险后也不知道找谁协助。

大家的担心也不无道理,不过,现在可是互联网时代啊,大部分交易都能在网上实现,线下保险公司也陆续开展了线上闪赔服务,这也是未来发展的趋势。

不过,每个人对于服务的理解也不一样,来看看银保监会是怎么评判保险公司的服务能力的。

银保监会在评价保险公司服务时,选取了3个关键指标:

亿元保费投诉量 :保险公司每卖出一亿元的保费,会收到多少投诉?

万人次投诉量:每服务一万名客户,又会产生多少投诉量?

万张保单投诉量:每销售出一万张保单,会有多少纠纷?

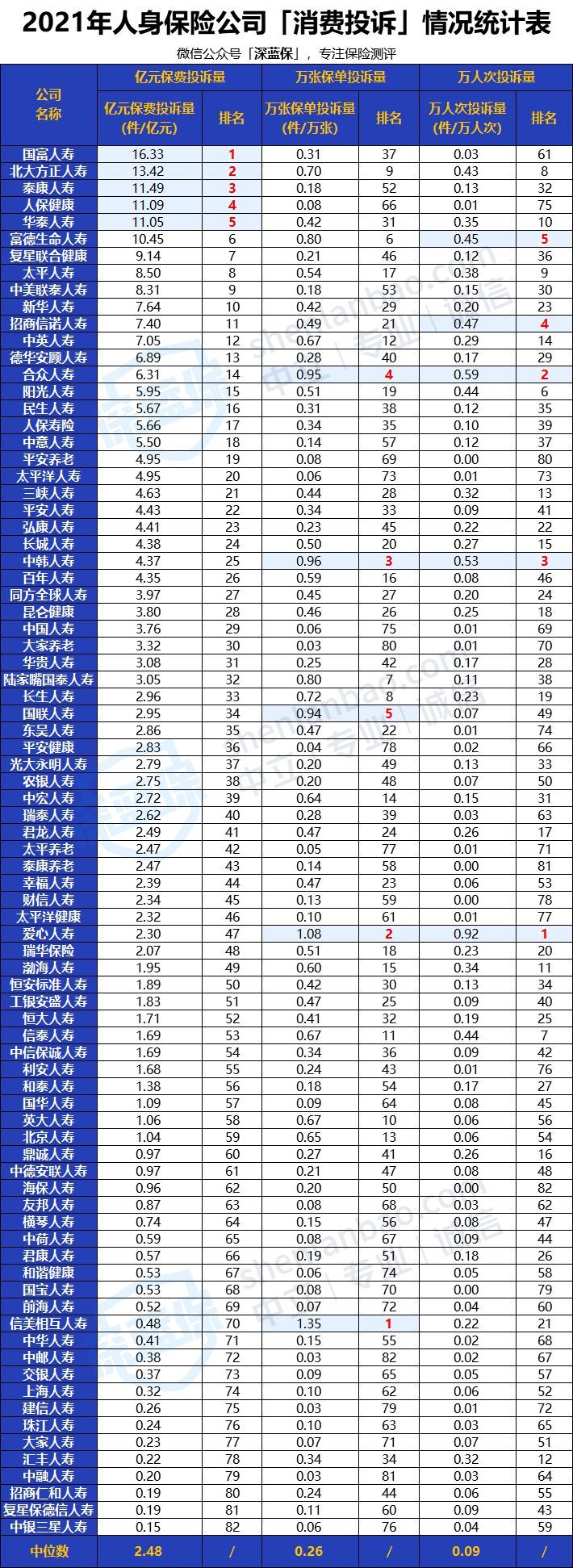

下面,我也根据这 3 个指标,整理了2021年第四季度保险公司的投诉率榜单:

注意:排名越靠前,说明投诉率越高,服务越差。

亿元保费投诉量前5:国富人寿、北大方正人寿、泰康人寿、人保健康;

万张保单投诉量前5:信美相互、爱心人寿、中韩人寿、合众人寿、国联人寿;

万人次投诉量前5:爱心人寿、合众人寿、中韩人寿、招商信诺、富德生命。

从这几项数据中,我们可以看到:

① 投诉量最高的不乏大公司,如泰康、人保;当然也有名不见经传的小公司。

② 爱心人寿、中韩人寿、合众人寿两个投诉量指标排名靠前,所以要重点留意。

总的来说,各家保险公司的理赔服务虽然有差异,但大小公司的投诉量,差别并不大。

而且根据银保监披露出来的最新消息显示,2022年一季度人身保险公司投诉量居前3位的为:平安人寿3267件,中国人寿1975件,泰康人寿1704件。

所以,大公司不一定就好,小公司也不见得就差。

很多人一味的看重“品牌”,却忽略了产品的自身保障。

一度认为选择了大公司就拥有了一切。

下面我们就来看看大小保险公司的产品在保障上的差距有多大,就以重疾险为例,深蓝君分别找了两款代表产品:

大公司代表产品:平安人寿盛世福

小公司代表产品:和泰人寿超级玛丽6号

这两款产品大家应该不陌生,一款是大公司顶流,一款是互联网顶流。

那么这两款产品,哪款保障更好呢?

先来看保障:

很明显,除了重疾、中症、轻症三项基本保障责任外,超级玛丽6号的附加保障会更好,有众多特色保障可附加,如60岁前额外赔、第二次重疾保险金、癌症津贴等,整体保障更加全面。

再看赔付比例:

赔付比例意味着能赔到手的钱,附加60岁前额外赔,超级玛丽6号重疾最高可赔100万,而盛世福最高只有50万;轻症/中症方面,超级玛丽6号都比盛世福尊悦多赔10%保额。

最后来看价格:

在相同投保条件下,我们发现超级玛丽6号比盛世福尊悦便宜30%左右。每年相差4000块,30年就相差12万保费!

结果也很明了,在保障上,传统大公司的产品虽然也在不断改革,但变化不大,相当于原地踏步,而互联网产品早已赶超了好几个level。

总结:大家最关心的“安全性、理赔、服务、保障”4个方面已论证完毕,不知道有没有解决大家的疑虑。总之一句话,买保险,还是建议大家把重心放在产品自身,保障好才是硬道理。

之前,很多朋友说深蓝君推荐的产品都是小公司:

这锅,深蓝君真不背……

今天,深蓝君测评了大小公司58款产品,来告诉你保险产品到底要怎么买,产品好坏一看便知。

百万医疗险是什么,有什么作用,我们科普过无数次,这次应该不用再强调了吧……

而挑选百万医疗险其实也有规律,需要关注以下几点:

续保条件:这是百万医疗险重中之重,直接决定了我们医疗保障的稳定期限;

基础保障:必须涵盖门诊手术、特殊门诊、住院前后门急诊、一般/重疾住院医疗四项;

外购药:最好是能100%全部报销的;

增值服务:最好有住院垫付和就医绿通,能提升就医质量和就医体验。

根据这四个维度,我们来看大小公司13款百万医疗险的综合保障排名:

通过对:“基本保障、续保条件、外购药、增值服务、价格”的对比,排名前三的分别是太平洋的蓝医保、人保健康好医保长期医疗险、平安e生保长期医疗险。

大家应该也发现了,这些都是大公司产品……

所以,深蓝君真的、真的并非只是一味推荐小公司产品,

我推荐产品的标准有且仅有一条,那就是从“保障”出发,谁家产品过硬就推荐谁。

至于被很多人吐槽我不推荐大公司产品,想想现在的网络环境……懂得都懂。

下面深蓝君也会对这3款产品进行详细点评,给大家更明确地选择建议:

(1)太平洋蓝医保——保20年首选

看到这款产品,大家也不用太陌生,其实就是爆款百万医疗险——“e享护·医享无忧”,保障和价格一模一样;只是由于在不同平台销售,所以产品名称也有所不同。

蓝医保,大品牌,由太平洋保险承保。

保障全面,四大基础保障都涵盖,保证续保20年,外购药100%报销且最长续保20年,几项实用的增值服务也没什么缺陷。

性价比高,30岁买,一年只要238元;要是三人以上同时投保组成家庭单,还有95折的费率优惠;而且家庭成员可以共享 1 万年免赔额,实用性很强。

所以,不论是保障还是价格,抑或是大家心心念念的大品牌,蓝医保都无懈可击,凭实力成为百万医疗险中的NO.1。

2、好医保长期医疗20年期——续保条件更友好

支付宝上的好医保,相信大家都不陌生,一款保证续保6年,一款保证续保20年,占据了百万医疗险市场的半壁江山。

好医保长期医疗,同样由大品牌承保,人保旗下。

它最大的亮点就是:“保证续保20年,不论产品停售还是身体变差,抑或中途发生过理赔,这20年的保障不会受到任何影响”;而且即使20年保障到期,产品也已停售,还能免健告续保保险公司指定的其它产品,不过再续保的产品怎么样,就不得而知了。

总的来说,这款产品哪哪都好,唯一有一处瑕疵就是:“外购药只能报销90%”,而蓝医保是能100%报销的;不过即使这样,好医保长期医辽在同类产品中依然有着非常高的优先级。

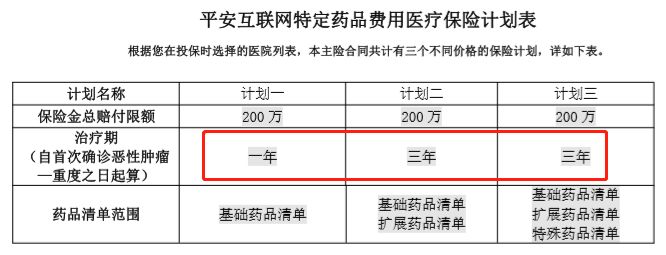

(3)e生保长期医疗·保险产品组合

由平安健康承保,保证续保20年。

这款产品在保障方面没有太大问题,但有两个小点需要留意:

① 外购药用药期限有限制

自确诊之日起,特定药品用药期限最长只有3年,而像蓝医保和好医保长期医疗20年期,20年内外购药保障一直有效。

② 增值服务中,没有住院垫付这项责任

也就意味着,治疗所需的高额费用都需要我们先行垫付,治疗结束后再与保险公司报销。

但期间垫付的钱,可能是几万,也可能是十几万,无疑会增加我们的就医压力。

购买建议:偏爱平安品牌的朋友可以重点考虑这一款,如果在乎这两点瑕疵,也可以考虑另外2款保20年的长期医疗险。

挑选一款好的重疾险,我们要把重心放在重疾、轻/中症、癌症多次赔、心脑血管多次赔这几项保障上,高发疾病涵盖越全越好,赔付比例越高越好;另外,同等条件下,价格一定要便宜。

来看大小公司20款重疾险的综合保障排名:

通过对:“重疾、轻症/中症、癌症多次赔、心脑血管多次赔、价格”几个维度的对比,排名前三的为达尔文6号、超级玛丽6号、神盾7号,说实话,那些“小”公司的产品确实更胜一筹。

不管在保障上,还是价格上,都碾压大公司产品;而且大公司产品大多捆绑身故责任,大大拉低了其性价比。

(1)达尔文6号——保70岁首选

达尔文系列一直是网红爆款产品,不断的迭代更新,却从未让人失望过,在保障和价格上,都有不可逾越的优势。

在保障上:

① 达尔文6号自带第二次重疾保险金,如果在60岁前发生第一次重疾,间隔1年后发生其他重疾就能再赔一次,最高可赔付100%保额。

② 可附加60岁前重疾额外赔,保单前5年,可以多赔80%,保单5年后,可以多赔100%,买50万,最多能赔到100万。

在价格上:

【50万保额,保至70岁,30年交,保重疾+中症+轻症】

30岁男,每年只要3390元;30岁女,每年只要3090元。

总的来说,达尔文6号“保的多,赔的多,保费还便宜”,是保至70岁首选,适合大多预算有限的朋友选择。

(2)超级玛丽6号——保终身首选

超级玛丽6号有保至70岁和保终身两个版本,但是保终身的情况下,性价比会更高。

【50万保额,保终身,30年交,保重疾+中症+轻症】

30岁男每年只要5300元,30岁女每年只要4935元。

另外附加60岁前额外赔的话,重疾可以多赔100%,中症可以多赔20%,妥妥的的市场标杆。

是保终身的不二之选。

(3)神盾7号——轻症/中症能赔的更多

神盾7号有两大特点:

① 同样自带第二次重疾保障,60 岁前患重疾,间隔 3 年再患不同种重疾,可以再次获赔 100% 保额。

② 轻/中/重疾都有额外赔,附加此项保障后,轻、中、重疾分别多赔 20%、30%、80% 的保额。

除此之外,神盾7号还自带高龄住院津贴;如果 60 岁前未发生过重疾理赔,那么在 60 岁后,因疾病或意外住院治疗,从第 6 天开始,每天能领 0.1% 保额,最高能领 90 天。

另外,它还能附加癌症多次赔和心脑血管 2 次赔,保障可以说是非常全面了,价格也并不贵。

意外险的挑选要注意这几点:意外医疗能不能不限社保报销,保不保猝死,交通意外保不保私家车,在这些责任都保障的情况下,价格越便宜越好。

来看大小公司13款意外险的综合保障排名:

通过对:“意外医疗、猝死、私家车意外、价格”几项重要保障的对比,排名前3的为大护甲3号Pro、小蜜蜂2号超越版、小星云,大公司产品占其二,抛开品牌不说,大公司产品依然能够胜出。

(1)大护甲3号Pro——大品牌首选

大护甲3号Pro,由中国人保承保。

保障一流:意外医疗保额高达10万,0免赔,不限社保报销;猝死保额高达50万;私家车意外也有30万,如果是节假日出险,保额翻倍。

保费地板价:买100万保额,一年只要290元。

不过大护甲3号Pro有两点瑕疵要注意:

① 100万保额的版本只有一线城市和大多省会城市才能购买,如果大家买不了,可以考虑小蜜蜂2号超越版和小星云。

② 有健康告知,问到了过往疾病、寿险累计保额等。

(2)小蜜蜂2号超越版——投保更宽松

保障上与大护甲3号Pro并无两样,价格上也仅出6元,可以忽略不计。

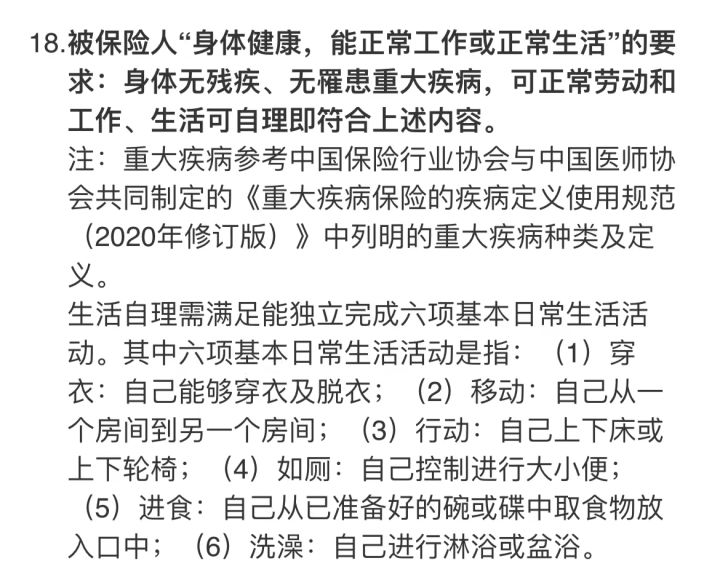

小蜜蜂2号超越版的优势在于:“没有健康告知”,投保条件宽松了许多;不过虽然没有健康告知,但还是有健康要求,在投保须知中有所规定:

要求被保险人身体无残疾、无罹患重大疾病、可正常劳动和工作、生活可自理。

整体来看,健康要求并不高,所以大家无须担心。

若是因为保额限制、健康告知买不了大护甲3号Pro,可以重点考虑这一款。

(3)小星云——性价比高

小星云也由中国人保承保,保障和价格同样出类拔萃。

保障上:身故伤残保额最高能买到100万,意外医疗保额最高5万,0免赔,不限社保,经社保报销后可以100%报销;猝死保额高达50万,还有火车、轮船、私家车等交通意外保障。

价格上:100万保额,一年只要299元,可以说性价比非常高了。

这款产品可以当作备选。

因为定期寿险是最简单的险种,只保身故和全残,所以在保障上众产品大差不差,我们不用过于纠结。

反之,我们要格外关注健康告知和免责条款,看哪款产品健康告知更宽松、免责条款更少;如果条件类似的话,我们可以直接对比价格,越便宜越好。

来看大小公司12款定期寿险的综合保障排名:

通过对:“健康告知、免责条款、价格”三个核心要素的对比,排名前三的为定海柱2号、擎天柱7号、大麦2022,小公司产品胜出。

还有一个原因就是,除了阳光人寿盛产定寿外,其它大公司很少有这类产品,竞争力自然也就弱了一些。

(1)定海柱2号——性价比之王

寿险的保障都差不多,所以价格越便宜越好。

而定海柱2号做到了定寿最低价,一骑绝尘。

【100万保额,保至60岁,30年交】30岁男每年只要1068元,30岁女每年只要575元。

不过有一点要注意,定海柱2号虽然只有3条免责条款,但也明确把酒后驾驶、无有效驾驶证驾驶、无有效行驶证驾驶写进了免责项中:

相比同类产品来说,还是比较严格的。

还有就是定海柱2号会询问肝炎病毒感染、结节等疾病,身体不太好的朋友可能就买不了了。

(2)擎天柱7号——健康要求更宽松

擎天柱7号最大的优势就是健康告知宽松,不会询问结节、乙肝之类的疾病。

而且价格也很便宜,【100万保额,保至60岁,30年交】30岁男每年只要1088元,30岁女每年只要587元。

买不了定海柱2号,大家可以尝试投保擎天柱7号。

不过,这款产品也有两点要注意:

① 有体重和身高要求,也就是保额200万以内需满足16≤BMI<33,保额想买到200万以上,则要求BMI值在16至30之间。

② 特定人群不可投保,比如残疾人、离退休人员、无业人员就不能买这款。

(3)大麦2022

大麦2022的健康告知也比较宽松,甲状腺结节、乳腺结节都可以直接投保。

价格也很有竞争力,【100万保额,保至60岁,30年交】30岁男每年只要1123元,30岁女每年只要607元。总的来说,这3款定寿产品都很不错,大家可以根据自身情况来购买,如果身体健康,可以直接安排定海柱2号,如果身体有个别疾病,也可尝试购买擎天柱7号和大麦2022。

洋洋洒洒写了8000多字,不知道有没有把大家的困惑一网打尽。

买保险,选大公司还是小公司,现在你还纠结吗?

其实,结果已经很明朗了:

百万医疗险和意外险,我们完全可以选择大公司的热销产品,保障一流、价格便宜。

至于重疾险和定期寿险,目前来看“小”公司的线上产品可能更胜一筹。

当然也不是说平安、国寿等老牌公司的重疾险不能买,只要您愿意为品牌溢价买单,我们也不拦着,毕竟有钱难买我乐意,自己开心最好。

总之,买保险我们不能一味的唯品牌论,大师兄还是建议大家把重心放在产品自身的保障上。

买保险就是买合同,不管是大公司还是小公司,该赔的一定跑不掉,再说后面还有银保监会为我们撑腰。

而且,有深蓝君陪着你,有坑也踩不了。如果你对于选择保险公司还有什么疑问,或者也想配置专属的方案的话,可以点击下方预约咨询,让专业人士为你解答。

230

230

349

349

360

360

192

192

303

303