增额终身寿作为一类轻保障、重储蓄的产品。

其实在挑选的过程中也很简单,主要看“储蓄”功能孰强孰弱。

说白了就是要看“钱”的增值环境,现在投入一笔钱,将来要用的时候,哪款产品能创造更高的收益。

所以,判断一款增额终身寿的好坏很简单,主要看这 3 点就够了:

1、首要看——现金价值(收益高低)

现金价值,说白了,就是我们现在买的这份保单,它未来能值多少钱。

比如当下购买一份10万元的保单,20年后翻2倍成20万。

具体值多少,我们在购买增额终身寿后,保险合同上都会有一张现金价值表,现金价值表对应的数字就是我们能拿到手的钱。

所以,衡量增额终身寿好坏的第一步,就是去对比现金价值的高低。

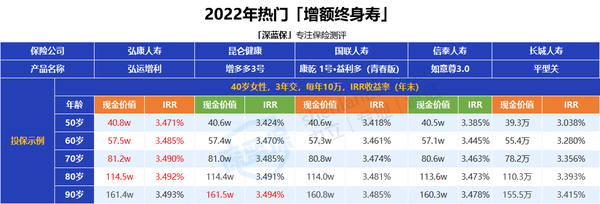

我也计算了几款产品的现金价值和收益率,大家可以做个参考:

以40岁女性,3年交,每年交10万为例;

很明显可以看到,直到80岁,弘运增利的现金价值都是最高的,如果在90岁,增多多3号的现金价值则会反超。

那在选择的时候自然也是优先弘运增利了,如果这笔钱不打算用来养老,而是财富传承,那也可以选择越往后收益越高的增多多3号。

不过,不同的缴费期,现金价值的增长也会有所不同,我们要具体情况具体看待。

2、其次看——保单现金价值超过已支付保费时间

在现金价值相差无几的情况下,我们可以看哪款产品保单现金价值超过已支付保费较快。

保单现金价值超过已支付保费越快的产品,我们前期面临损失的焦虑感就会越小,退保时能拿到的钱也就更多。

同样的,我们拿上面几款产品举例:

可以看到,平型关是保单现金价值超过已支付保费最快的,3年交完保费后,第5年就能保单现金价值超过已支付保费,而增多多3号需要8年。

不过,虽然平型关保单现金价值超过已支付保费最快,但与弘运增利的现价差距还是蛮大的,到80岁,足足相差4.2万。

买这类产品,我们首要的目的是财富增值,不建议大家为了保单现金价值超过已支付保费时间而放弃收益;而且,弘运增利与平型关的保单现金价值超过已支付保费时间只相差2年。

3、最后看——加减保规则(产品灵活度)

加保,其实就是在原有的基础上增加保额;比如我们买了一份增额终身寿,每年交1万,交5年,如果后面有闲钱了,在这5年的缴费期内还可以额外加进去一定的保额继续增值。

减保,就是减少保额,也就是部分退保;比如我们需要用钱的时候,每年通过减少2万、3万的现金价值拿出来用。

不得不说,加减保规则极大的提高了增额终身寿这类产品的灵活度。

我们再来详细看看他们的特点和作用:

(1)加保

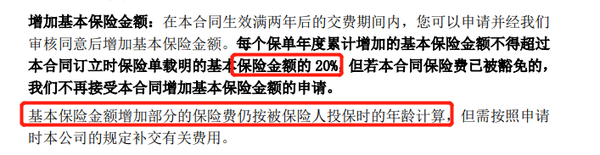

① 特点一:长期锁息

我们都知道增额终身寿现在的预定利率是3.5%,即使5年后,或者10年后,不管利率怎么下行,只要还在缴费期内,我们仍然可以按3.5%的预定利率往原来的增额寿账户里继续追加金额。

② 特点二:加保的保费按首年投保时的年龄计算

什么意思呢?

比如我们投保增额终身寿时,是5万交5年,第5年加保1万,那增加之后相当于整个保单变成6万5年交的保单。

相当于最后加保的 1 万省去了 5 年的投资时间差,但最后创造的收益却是翻了倍,加保可以帮我们变相增加增额终身寿的收益率。

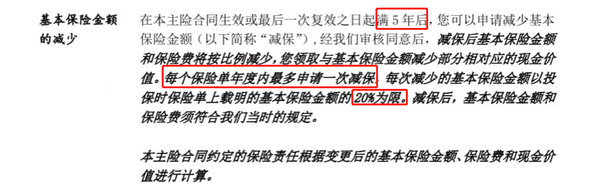

(2)减保

减保就容易理解了,就是我们需要用钱的时候,通过退保部分现金价值进行取现。

这就为我们以后的资金运用创造了一个非常灵活的条件。

不过,减保也是有限制的,以某款产品为例:

- 要在投保5年后;

- 每年只能申请1次减保;

- 每次减保金额不能超过基本保额的20%。

总归而言,这两个功能还是挺实用的,减保大多产品都有,但加保就很少有产品支持了,毕竟面对未来大概率继续下降的利率风险,保险公司还是顶着巨大的投资压力的。