2489

2489

要过年了,一年一度的开门红也早早拉开了帷幕。

很多读者朋友被邀请参加保险公司线下的答谢会、宣讲会,领着小礼品,耳边是不断有人下单的播报:

“如何锁定一个长期 5% 固定收益的复利账户,并且安全稳健”……

大家对于“复利 5%”很难不心动。有读者反馈, 很多业务员都是给他宣传 5%, 不知道是不是真的?

今天我们就和大家一起聊聊,过年前后买“开门红”保险,3 点注意事项:

真的有 5% 收益吗?

遵循先保障,后储蓄原则

保钱的保险,怎么买?

开门红产品主要采用的是短期年金险+万能账户的搭配形式,收益的演示比较复杂。

有读者问到业务员,这款产品收益怎么样呀?

他们说,“锁定一个长期 5% 固定收益的复利账户,并且安全稳健”。

毫无疑问,在当下的低息环境下,余额宝收益率 2%,3 年期大额存单利率 3.35%,有 5% 的复利收益是非常吸引人的。

但是我们现在看到的“5%” ,不是年金险的真实收益率,而是万能账户现阶段的结算利率。

而且万能账户的结算利率,每月都会变动,不能代表日后几十年的收益率。

这样的例子有很多,比如下面这款产品 2015 年 12 月的结算利率是 5.3%,到 2021 年 12 月就下降到了 3.5%。

图片来源:某官网公布的产品结算利率

但是部分不道德或者不专业的业务员为了推销,把万能账户的现行结算利率 5% 当成固定收益率去宣传。

那有朋友可能会问了,如果买了这类万能账户产品,我们确定能拿到手的最低收益是多少?

事实上,在产品的条款上就有写明保证利率是多少,通常有这样的表述:

图片来源:来自某开门红产品条款

可以看到,这款产品条款有写明保证结算利率为 1.75%,高于保证利率的部分,是不确定的。

我们翻了不少这类产品的条款会发现,写在合同里的保证利率一般是在 1.75%~3% ,不同的产品,最低保证收益是不一样的。

保证利率是给到我们最基础的收益,挑选产品时一定要仔细看条款。

我们并不是说这类型的险种不好,而是把 5% 的浮动收益讲成确定收益,欺骗消费者的这类行为不好。

了解完“开门红”大致收益后就可以放心购买了吗?

千万不要急下手,在此之前还需要问自己一个问题:我们是否有配置医疗险、重疾险等健康保障类保险?

这两年我们注意到,越来越多的读者除了有家庭健康保障的需求外,还希望家庭财富能够稳健增长。

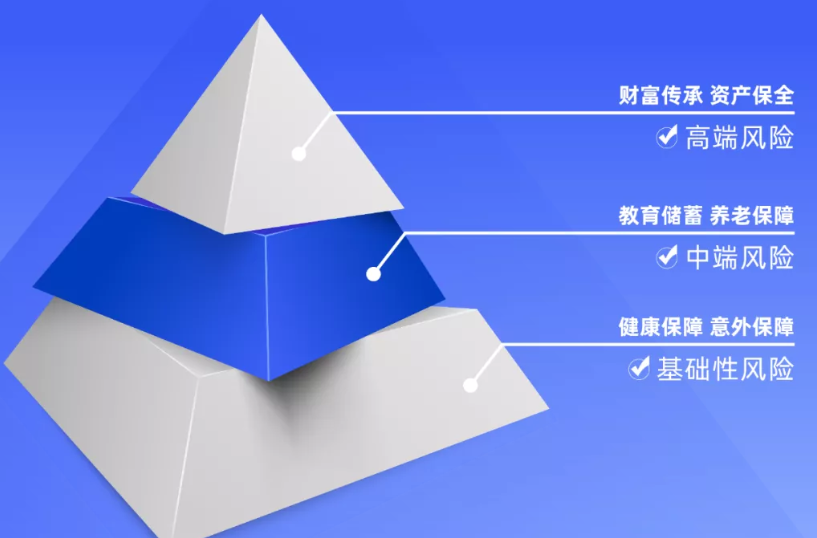

这个意识很好,不过要注意保险配置要遵循“先保人再保钱”的理念。

“保人”指的是购买健康保障类的保险,这是最基础的保障,在此基础上,再去考虑“保钱”,也就是购买年金险这类长期储蓄型保险。

我们之前看到很多朋友,在自身保障类险种没配置的情况下,买了十几万保费的理财性质的保险,然后问我们能不能报销住院医疗费用,结果显而易见。

很多朋友暴露在疾病和意外导致的风险中,而自己却不知道。

如果没有足够的存款,突发的疾病和意外可能会导致家庭收入中断、支出暴增,造成毁灭性的打击。

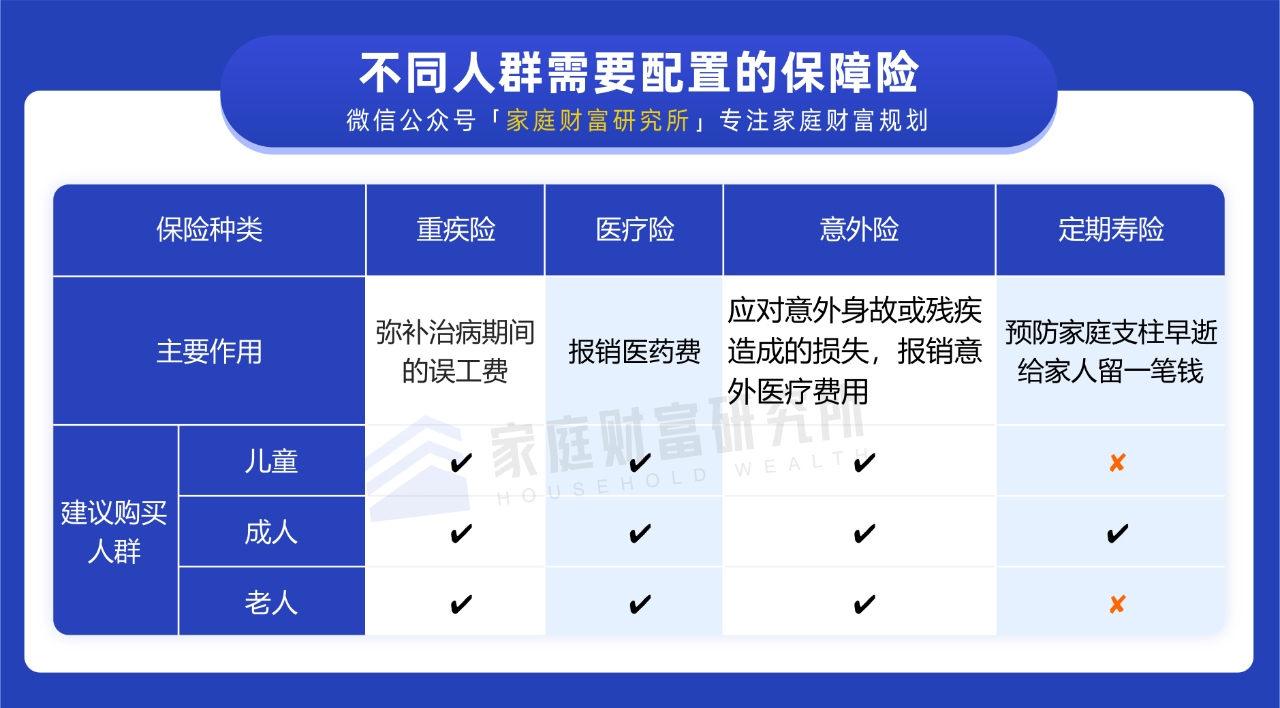

应对这类风险,最科学有效的方法是配齐保障类四大险种(意外险、医疗险、重疾险、定期寿险),建议大家可以这么搭配:

如果想要具体配置思路和产品参考,可以参考这套方案。

另外还有一件事要提醒大家,“买保险就是买保额”,保额一定要足,才能起到保障效果。

很多朋友自以为买了保险,结果打开保单一看,重疾险才 10 万,医疗险一两万。根本没起到很好保障作用。

一般有的预算朋友,重疾险建议配置到 50 万,医疗险可以配置个百万医疗险。

做好基础的健康保障之后,我们再规划“保钱”的储蓄型保险。

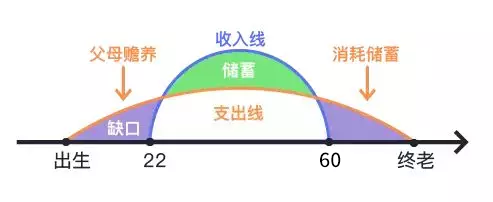

从我们每个人的人生阶段看,每个人从出生开始,就在不停地消费和支出,小时候是奶粉尿布和学费,长大后是房子车子,年老后是各种养老保健和医疗费用。

但是在整个生命周期里,如果按 22 岁大学毕业,60 岁退休的话,可以挣到收入的时间只有短短 38 年。

总结下来就是:

无收入阶段:从出生到毕业工作之前,我们没有收入,所有的花销依靠父母;

积累储蓄阶段:参加工作后,收入大于支出,能积累存款。这时候我们是家庭的经济支柱,除了自己的开销,还要承担孩子和老人的消费;

消耗储蓄阶段:退休后,没有收入或者收入大幅度下降,需要消耗前期的储蓄,孩子也可能补贴一部分。

所以一个完美的人生就是,在我们能挣钱的时候去赚取丰厚收入,然后成家立业,给孩子良好的教育,给父母尽赡养的义务,给自己储备足够的养老金。

1976年的诺贝尔经济学奖得主弗里德曼提出“一生平滑消费”的理念:

“一个理性的人,应该将自己一生的财富平均到每一天消费,才能得到幸福最大值。”

我们说的“保钱”的保险,指的就是实现“一生平滑消费”的现金流管理工具,以便让我们在不同的年龄段都能过上自己想要的生活。

每个人在不同的阶段和场景下对现金流有不同的需求,我们盘点 3 种常见类型:

有特定需求:保障家庭里“不能亏损的那笔钱”,用于自己和父母养老或者孩子的教育。

想强制储蓄:受消费主义影响,平常花销比较大,想找个固定的地方做好储蓄。

想稳健增值:现在银行理财都不保本了,想要找个长时间收益不错的产品。

终身年金险是对冲长寿风险最好的产品,每年或每月从保险公司领一笔钱,活多久,领多久,提供一辈子的现金流。

如果想要一定的灵活性,既想给孩子作教育金,又想留笔钱给自己养老,适合选择增额终身寿险。

我们以 40 岁的老王为例,他既想储备 20 年后自己养老钱,又想为 9 年后的儿子出国“存”一笔钱。

我们以新规后上新的一款长城利盈盈增额终身寿险(互联网专属)为例,大家简单演示一下。

老王 40 岁每年交 10 万,交 5 年,保单第 7 年的现金价值已经超过已交保费,保单现金价值超过已支付保费速度属于比较快的。

在儿子 18 岁出国上大学时,连续 4 年每年可以取 9 万做教育金;到了王先生 60 岁退休,还可以拿一大笔钱。

对我们普通人来说,“开门红”水可能很深,表面上好像有很多便宜可占,实际上我们可能看到的只是“包装好的收益”。

我们需要擦亮眼睛,配置适合的保障类和储蓄类保险。马上也要过春节了,提前祝大家新年快乐。

具体选择哪一款,和需求、年龄、缴费期间等因素都有关系,想要教育金、养老金或其他储蓄资产规划,可以点击下方预约1对1咨询,会有专业规划师量身定制方案。

5656

5656

6433

6433

280

280

306

306

412

412

277

277

525

525