3544

3544

商业保险种类很多,普通人最需要购买的保险有四种:重疾险、医疗险、意外险和寿险。

为什么是这四种呢?它们相互之间有啥区别呢?我今天通过一个例子帮大家分析下:

张三驾车回家,不幸发生严重车祸,住进了 ICU,经过抢救命保住了,张三却变成了植物人,前前后后花费 50 万,其中医保报销 25 万。

假如张三保险意识比较好,出事前已经配置了商业保险:

重疾险:50 万;

百万医疗险:200 万,免赔额 1 万,100% 报销;

意外险:身故/伤残保额 50 万,意外医疗 2 万,零免赔,不限社保 100% 报销;

寿险:100 万。

我们来看下不同险种到底能起到什么作用?

张三面临的首要问题是住院的医疗费用,一共有 50 万,可能包括药品费、器材费、检查费、手术费、床位费等等。

这些费用,医保只能解决一部分,我在例子中给的数字是 25 万。

可能有人不懂,为什么有医保,还要自费这么多?

主要因为,医保本身就有限制,比如:

有封顶线,可能某些地方医保最高限额就只有20万,超过了就不能再报销了。

有报销范围限制,严重的交通事故可能会用到不少医保外的特效药、进口器材等的,这些医保都不能报销;

有报销比例限制,扣除起付线和不能报销的费用后,也不是100%,报销比例大概在50-90%之间。

这就导致了,不少情况下,医保“小病报销多,大病报销少;普通药报销多,特效药报销少;小医院报销多,大医院报销少”的尴尬局面。

剩余的医疗费用,我们需要用商业医疗险来解决,最合适的就是百万医疗险。

首先,百万医疗险保额充足,基本都在200万左右,有的还能达到400-600万,用来看病肯定够了。

其次,百万医疗险不限医保范围,药品费、器材费、检查费、手术费、床位费等等都包含在内,覆盖面很广。

最后,百万医疗险报销比例是100%,只要超过1万块的免赔额,就能100%报销,报销比例也很高。

回到张三这个情况,住院花费除去医保之后,还有 25 万,除去1万的免赔额,剩下的 24 万都可以用百万医疗险报销,十分实用。

接下来是重疾险,能够赔付 50 万。

和医疗险不同,重疾险不看花了多少钱,达到疾病标准后就一次性赔付赔付保额。

张三所患的植物人状态符合“深度昏迷”的重疾标准,显然是可以理赔的。

可能有人不理解,我已经用百万医疗险解决了医疗费用,为啥还要买重疾险呢?

一个原因是,重疾险的保障更稳定,可以保障终身,不用担心续保问题。

更重要的原因是,重疾保险金不限制用途,不仅能当做医药费,还能用来补偿治疗费用之外的损失。

一场大病,或者符合重疾标准的严重意外,会有很多隐性支出,并没体现在住院清单上。

像张三这个例子,成了植物人,不仅不能赚钱,还要家人时刻照顾,后期的营养费、护理费。

张三长期卧床不起,家里可能还有房贷、车贷,收入减少,支出却要增加,如果积蓄不厚,很容易陷入经济困境。

如果癌症这些大病,当地治不好,可能还会牵涉异地就医,那去大城市的车马费、住宿费,又是一笔开销。

这些都不是医疗险能够解决的,只能靠重疾险。

所以,最好的方式是医疗险和重疾险组合起来买,通过医疗险报销住院费用,通过重疾险补贴家用。

车祸是一场意外,意外险也是能赔的,一共能赔 51 万。

一般来说,意外险的保障主要由三部分组成:

意外身故:发生意外身故,可赔付保额;

意外伤残:伤残等级分为 10 级,1 级最重赔付 100%,10 级最轻,

意外医疗:报销因意外导致的医疗费用。

开头的例子中,张三的意外险就包含这三项保障:意外身故/伤残保额 50 万,意外医疗 2 万,零免赔,不限社保 100% 报销;

其中医药费可以用意外医疗报销,按照保额,最多可以报销 2 万。

不过,医疗险不能重复报销,百万医疗险报销后,还剩1万额度没有报销,意外医疗正好可以把这 1 万补上。

另外,车祸之后,张三变成了植物人状态,这个属于 1 级伤残,意外险可以赔付 100% 保额。

需要注意的是,大部分意外险,意外伤残和意外身故是共用保额的,残疾赔偿过后,身故就不能再赔了。

意外险的三项保障中,意外伤残保障最具特色。

现有的商业保险中,只有意外险的残疾保障最全,从断一根手指这样的轻度残疾,到双目失明这样的严重残疾,都能保。

其他保险,要么根本不保残疾,要么只保最严重的全残,这也是为什么,意外险如此不可或缺。

寿险是专注“身故”保障的保险,不管是疾病,还是意外,只要别触发免责条款,身故都能赔付100%保额。

大多数寿险还附加了全残责任,也能赔付100%保额。

张三在这次意外中变成了植物人,达到了全残的标准,可以赔付100万。

从寿险的保障内容,我们可以看出,寿险的赔偿被保人往往是拿不到的,主要是给到了被保人的家人,所以寿险更多是一种家庭责任。

对于父母,尤其是家庭经济支柱来说,这种责任就特别重要。

现在很多家庭收入不错,但依然很焦虑,为什么?

主要原因是,虽然收入高,但支出更大。看似风光,其实抗风险能力很差。

每月房贷、车贷要还,日常开销、养孩子的费用要出,一旦收入中断,可能马上就会陷入十分窘迫的境地。

如果能有一份寿险,被保人不幸去世或者进入全残的状态后,保险公司就会给家人一笔身故受益金,补充因被保人去世导致的收入现金流损失,起码几年不用担心接下来几年的生活费。

这就是寿险的价值所在。

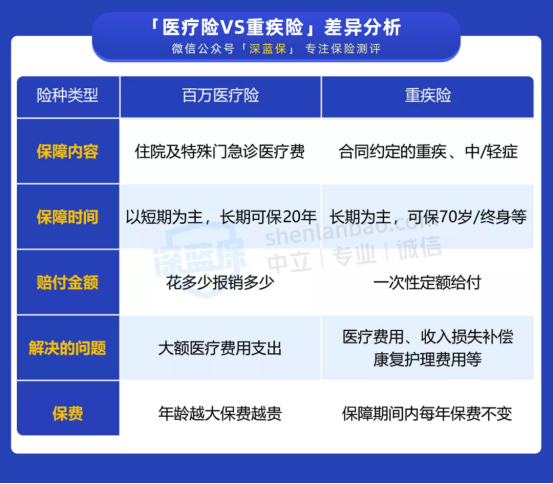

最后做个总结,普通人常备四大险种对比如下:

可以看出,风险不同,我们需要的险种也不同,很难通过单一险种解决所有问题,所以,我们需要的是一个保险组合。

在这个案例中,张三总花费 50 万。

整个保障下来,治疗费用全部都能报销,还有额外的 200 万赔偿,用来接下来的生活,虽然生活不幸,但从经济上来说,家里人还能很体面地活下去。

这就是保险组合的优势所在。

现在有不少公司尝试通过一款产品解决所有问题,但细究之后就会发现,这些产品本质还是个组合,只不过通过主险、附加险的形式,把产品放到了一起。

事实上,一家公司产品总有好有坏,不可能每个险种对应的产品都好,如果想要更高性价比的组合,每个险种都从不同公司调出最优秀的产品,再统一搭配,是更优的选择。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,会有专业人员给你提供专业的建议。

212

212

261

261

341

341

230

230

481

481