重疾险,保的是重大疾病。

而重大疾病又可以从两方面去判定:①严重威胁生命,②治疗费用巨大;

如癌症、急性心肌梗死、严重脑中风后遗症等。

重大疾病的治疗费用就像一个无底洞,你可能无法切身体会,我放张表你感受一下:

几万到几十万的费用看得心都在颤抖,一看自己的存款,算了,我不配得重疾。

其实吧,治疗费用还不是最要命的,如果我们花两三百块钱买份百万医疗,这些费用都能 cover 掉。

重疾险的本质其实是“收入损失”。

当我们确诊重疾时,病情已经非常严重,甚至在迅速恶化,再想从事工作可能就没那么容易了;这时,工作没了,收入断了,给个人和家庭带来的无疑是巨大的经济压力;因病返贫就在一瞬间。

此时,如果有重大疾病保险在手,就相当于给了生活一个转机,能直接赔付一笔钱,买50万赔50万,买100万赔100万,这笔钱可以自由支配,好像在绝望中又看到了希望。

所以,重疾险早已成了买保险的标配之一。

但要买到一份合适的重疾险,真心没那么容易;

它不像淘宝购物那样简单粗暴,有手就行,有钱就成。

重疾险毕竟是保几十年或一辈子的东西,所以不能大意。

就好比 30 岁的你,想去买一份重疾险,

看起来相同的保障,但这家产品开价五千,另一家却七八千,最夸张的甚至还要一万多的,这价格差距真的一言难尽。

所以,如果没搞清其中利弊,或者只听业务员的一番陈述;

在买保险这件事上,翻车的概率很大,多花的冤枉钱足够买辆大众速腾。

口水仗少说,我们直接上干货,来点实际的。

既然买到心仪的重疾险没那么容易,我们又该从何入手?

首先,我们要了解重疾险有哪些种类,不同种类的产品各自又有什么特点。

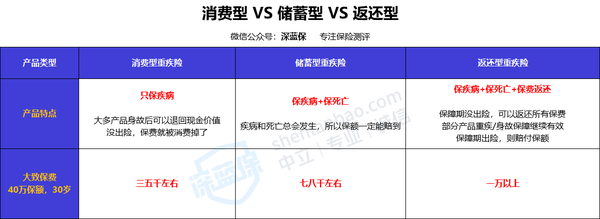

其实我们老生常谈的,就是文章开头说的那三类产品:消费型重疾险、储蓄型重疾险和返还型重疾险。

不过对于消费型、储蓄型、返还型这类称谓,其实只是坊间叫法,官方并没有相关法律条文对其明确定义。

这些叫法之所以广为流传,主要是好理解,也符合各类产品的调性。

那么它们最大的区别是啥?我进行了简单的对比:

两个差别最大的地方:

1、保障

消费型重疾险:只有患上了大病,才会赔钱。如果保障期内没病没痛,保费就相当于消费掉了,没得赔了。网上常见的康惠保旗舰版2.0、完美人生守护2021、超级玛丽5号等重疾险都是这类产品。

储蓄型重疾险:得了大病赔钱,身故了也可以赔钱。这类重疾险都是保障终身,而死亡是不可避免的,所以最终一定可以赔到钱;线下的平安福、国寿福都是此类产品。

返还型重疾险:不仅大病、身故可以赔钱,就算我们平平安安合同到期,保险公司也可以退回保费,少数产品甚至还能赔付保额。常见的产品有平安守护百分百、平安福满分、平安爱满分等。

2、价格

因其承受的“风险成本”不一样,所以保费差距还是蛮大的。

消费型重疾险只承担疾病风险,所以保费也是最便宜的,30岁左右,40万保额,一年只需要三五千;

储蓄型重疾险在承担疾病风险的基础上,又附加了死亡风险,保终身的话保额一定能赔到,所以保费提升了30%左右,一年需要七八千;

返还型重疾险则相当于在重疾险的基础上添加了“保费返还”责任,保费再次提升30%,一年所需保费高达1万以上。

当然,具体保费要根据具体产品计算,笼统的说个区间值会有失偏颇。

看到这,可能会有不少朋友感到困惑:

我能只买保疾病的重疾险吗?毕竟都是真金白银。

身故、返还责任有多重要?是否值得花这么多钱去附加?

下面,我会对这三类产品进行一一分析,给出你客观实用的建议。