买重疾险,看这一篇文章就够了!

花了一个月的时间,对比了几百款最新的各类保险产品,洋洋洒洒写了约1.2万字,最终呕心沥血整理了这篇重疾险最全指南~

一、躲过这几种产品,就躲过了90%的坑!

1、返还型重疾险:有病治病,无病返钱

江湖上有这么一类重疾险,号称“有病治病,无病返钱”,就是所谓的返还型重疾险。

这听起来就很爽了,我们怎么都亏不了,但真的是这样吗?

无图无真相,直接对比返还型和消费型的两款产品:

双方都是保障到70岁,10万保额,但是:

假如老王想挑一款,我们来做一下导演,安排老王的一生。

无非就两种情况:

情况一:在70岁之前,老王就得了重疾

两款产品都是赔10万,但返还型A产品要交的钱更多,到期后也没钱退了。选择哪个更划算,不用我说了吧?

情况二:老王平安到了70岁,合同结束

此时返还型A产品可以退回4.5万,而消费型B产品什么都没。

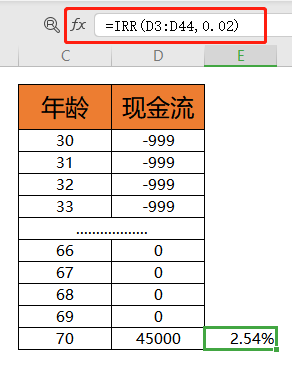

也就是说老王如果选择返乡型A产品,在20年内每年要多交999元,但到了70岁会有4.5万收益。

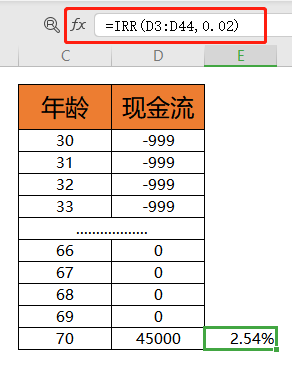

这值不值得?简单,我们在Excel上算一算IRR(年化收益率):

IRR只有2.54%,这个收益率非常一般。

这笔钱放在现在还挺值钱的,但随着通货膨胀,只会变得越来越不值钱。或许你无法想象货币会贬值到什么程度,让我们把时间拨回到1983年的深圳,当时最早的别墅区——怡景花园,开盘价1500-1800 元 / 平,38年后的今天,怡景花园二手房均价已经超过了6.5万元/平。30年前拿着28万可以全款买一套深圳别墅,30年后,连首付都远远不够。同时这30年间,如果把大部分的钱投入到一张保单中,手上就缺少了现金流。当你需要用钱的时候拿不出来,丢进去的钱就成了一堆死钱,其实就相当于没有过这笔钱。

与其这样,还不如把钱存在银行或者买理财产品,尽管收益不高,但至少灵活,随取随用。这里再科普一个知识点,国家对保险公司要求就一个字:稳。不允许做高收益的投资,想想保险公司自己都赚不到什么钱,还指望能给你分一杯羹吗?

所以,这就是你们天天吹嘘的所谓有收益的超神产品?我知道有不少保险代理人要来杠,比起这些收益,动辄一年好几万的保费,普通家庭有几个能承受的?别杠,再杠就是你的锅。

除此之外,还要考虑一个问题:返还已支付保费是真还是假。

返还已支付保费已经很亏了,你信不信还有产品“不返还已支付保费”让你亏穿底裤。

别怪我说话直,很多号称能“返还已支付保费”的产品,还真不一定能返还已支付保费,因为这里面水太深了,没点保险常识的人真把握不住。还是继续看产品,不拿点真东西出来你们该说我没凭没据血口喷人了。

具体哪家公司的我也不说了,但你们仔细看看条款,70岁返还已支付保费,一次性能领 25万左右。

神转折来了,如果你不幸在69岁的时候生病了,对不起,保险公司一分钱也不会返给你,之前多交的钱也都打了水漂。估计很多人都不知道,返还已支付保费的真相是中途没生病没出险才能返钱,现在疾病发生率这么高,有多少人熬到30多年都不生病的。

2、大而全:好像什么都能保,实际哪个都不好!

这是后台留言的一个用户给我看的计划书,下面的这张保单是不是看起来很美好?重疾、医疗、意外、寿险全都有,简直完美。

这种大而全的保单说他什么都保其实也没错,但是千万别误会他保障全面,我们逐个看看它保什么:20万的重疾,30万的意外和定寿,住院津贴5000元/次......

一场大病,只能给你5000块钱的津贴,20万的重疾赔偿可能连医疗费用都覆盖不了,就更别提什么弥补收入损失了,再说得极端点,如果不幸去世,30万的定寿赔偿在一线城市还个房贷都不够.

一年交6300,交完后已经15万了,保额才20万,如果缴费期间没出险,其实跟自己存活期也差不多,人家活期还能自由使用.....

所谓的一张保单全能保就是把自家的产品都打包放一起了,啥都保,但是哪项保障都不够,除了能统一交费,也没啥其他优点,而且因为捆绑销售,定价不透明,普通人也很难去对比。我还记得有业务员跟我说过,产品贵是保险公司的问题吗?难道不是消费者买不起吗......

相信我,买保险就是“以小博大”的,各个险种分开买,同样保障的情况下,其实花一半的钱就能搞定!

二、重疾险挑选指南

言归正传,一份合格的重疾险怎么买呢?

首先我们得知道,重疾险的核心当然是疾病保障!

我帮你整理了这份挑选指南,这样挑重疾险,保管你省时又省心!

接下来,我捡重点,一个个来帮你分析。

(1)重疾理赔一定要赔得多

买重疾险的目的,就是为了在患重病时,可以获得足够的保险金赔付。

你想想,生了大病关键时刻等着钱救命,赔你10万和赔你100万,你会选哪个?

如果赔的太少,就失去了买重疾险的意义。

所以这也是我为什么强烈不推荐买“大而全”的重疾险,

附加责任一大堆,一看保额才10万!

咱别扯那些花里胡哨没用的,行吗?

而重疾理赔金额一般和两个因素直接相关:

①基本保额:保额买的越高,赔付越多;

②赔付比例:赔付比例越高,赔付越多。

其中,保额是我们自己选的,可根据经济情况来决定,10万、30万、50万,丰俭由人;

赔付比例方面,重疾的赔付比例一般为100%基本保额,

即买50万保额最后就能赔50万。

但现在,有不少重疾险都有首次重疾额外赔付责任。

只要满足一定条件,重疾出险能获得额外的一笔保险金。

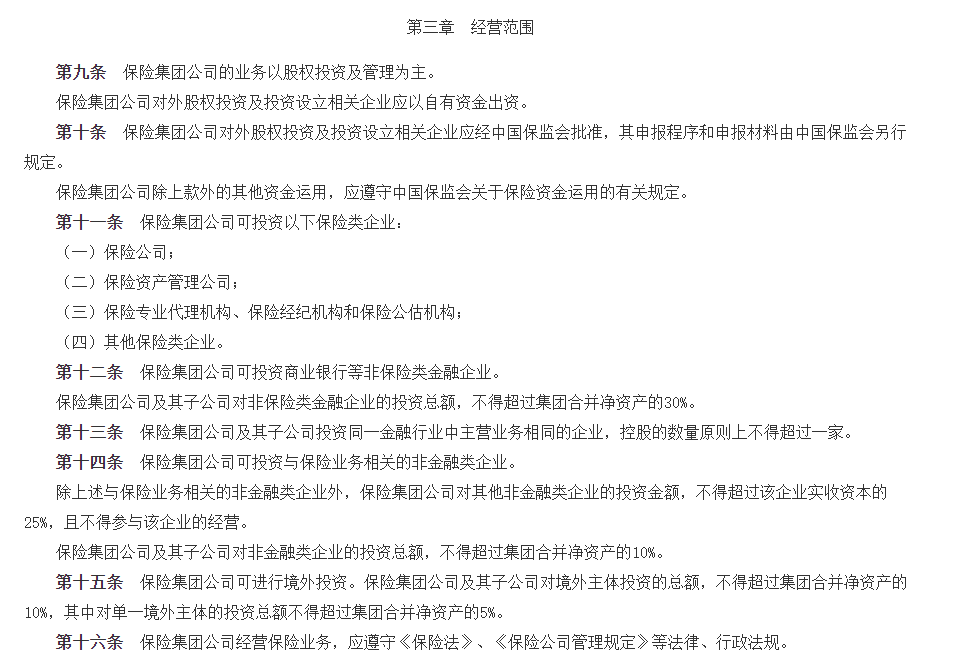

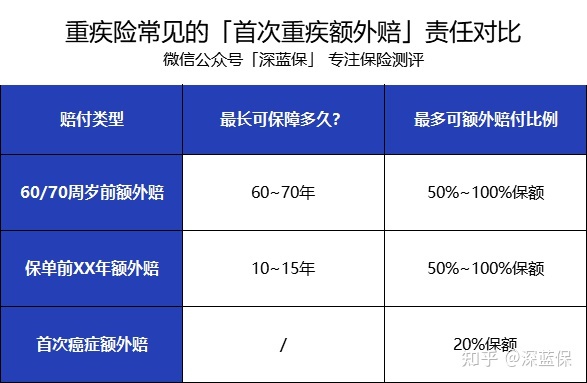

当前,首次重疾额外赔付的赔付形式大致有这几种:

其中,60/70周岁前首次重疾额外赔100%保额是最好的。

假如购买了50万保额,约定年龄之前出险最高可赔100万。

保障时间也很久,比如0岁孩子投保,最长可享受70年。

和第一种相比,保单前XX年额外赔的保障时间明显缩短,而且赔付比例一般会略低一些。(具体看产品)

至于第三种,只对首次癌症额外赔付,且赔付比例只有20%。

试想一下,如果罹患的是心脑血管疾病呢?那么很显然,这种情况就不适用额外赔付了。

总之,重疾保障非常重要,我们要尽可能的做高保额;

同时,还应选择重疾赔付比例更高的产品。

(2)高发疾病保障一定要全面

买重疾险不能光看疾病保障的数量,更重要的是疾病的质量。

换句话说,就是看高发疾病涵盖是否全面。

目前,银保监会统一规定了28种重疾加3种轻症,如下:

高发的重大疾病就是这28种,占重疾理赔的95%以上;

其余的重疾都只是边角料,理赔占比加起来大概不到5%;

所以重疾是保80种还是保100种其实没什么区别,我们不用太在意疾病数量。

再来看看其他疾病,最高发的轻/中症通常有11种:

《重疾险新定义》虽然规定了3种:恶性肿瘤—轻度、较轻急性心肌梗死、轻度脑中风后遗症,连赔付标准也必须一致;

但剩下8种高发轻中症含不含,全靠保险公司自觉。

比如高发轻症,有原位癌、冠状动脉介入术、慢性肾功能衰竭等疾病;

高发中症,有中度脑中风后遗症,中度面积烧伤等疾病;

在买重疾险时,最好确认这11种最高发的疾病是否全都涵盖。

万一缺失了高发疾病的保障,很可能出险了没办法理赔。

此外,有些产品号称首创“前症”保障,也就是比轻症更早期的疾病。

但说实话,前症责任用处比较有限,原因有三:

第一就是前症赔付比例过低,一般只有15%保额,买20万保额只赔3万;第二就是前症理赔标准并不统一,各家保险公司制定规则随心所欲,普通人不好把握;第三就是附加前症责任需要多交不少保费,性价比还有待考量。

综合以上,我们买重疾险时,最需要关心的也就是高发轻症、中症疾病涵盖是否全面,其他的就不用多操心了。

(3)轻、中症理赔标准一定要宽松

曾经轰动一时的“友邦拒赔门”相信很多人都曾耳闻。

很多人吐槽它理赔苛刻,“人快死了才能赔”“保死不保生”。

后来银保监会果断出手,制定了全行业统一标准的《重大疾病保险疾病定义使用规范》。

到今天,已经有28种重疾和3种轻症疾病理赔标准完全一致,不存在理赔标准的差异了。

但要注意,只有28+3种,其余轻症、中症可就没这个待遇了。

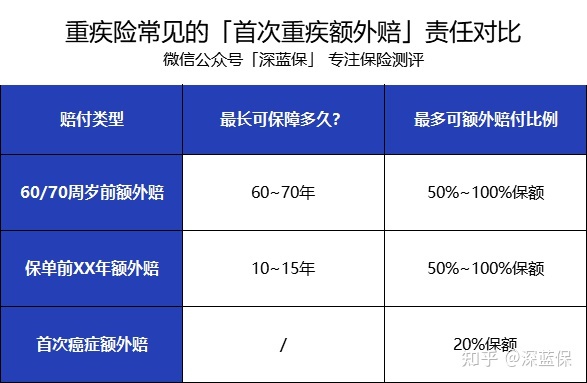

比如同一种疾病、相同的赔付标准,赔付比例可能大不相同:

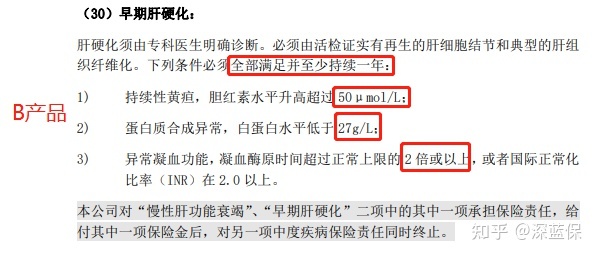

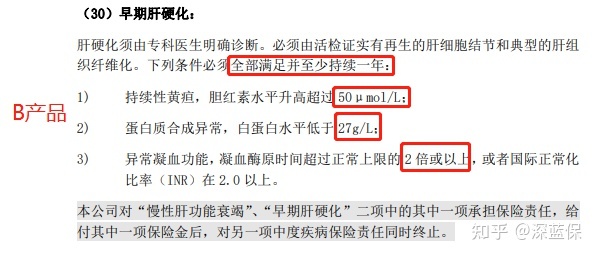

以早期肝硬化为例,A产品能赔30%保额,B产品能赔70%保额。

再看两款产品早期肝硬化的理赔定义,基本上没区别:

对比的结论就是:同样的情况下,B可比A多赔40%保额,

按50万保额计算,直接相差了20万元!

除了赔付比例的差别外,高发的轻症疾病还存在理赔标准的区别。

以原位癌为例:

原位癌指的是还没有浸润扩散的癌细胞,简单来说就是最早期的癌症,危害性相对较轻,一般几万块就可以治好。

我查找了3款含原位癌保障的产品。

发现有的产品赔付标准宽松,有的产品赔付标准相对严格:

三款产品的赔付标准都不一样,我帮你翻译一下:

产品①:限制较少,甚至对CIN-2的宫颈原位癌也可以保障;

产品②:限制稍多,像癌前病变、CIN-2宫颈上皮病变、不典型增生也不能保障;

产品③:限制最多,多种疾病都不能保障,并且还要求已经接受针对原位癌病灶的手术切除治疗,没有经过治疗就不能赔付。

在原位癌理赔宽松程度上,①>②>③。

目前,重疾险的原位癌理赔标准基本都是这三种。

大家碰到了,直接对号入座即可。

除原位癌外,其他的轻症疾病也可能存在理赔标准差异。

有的理赔严苛,有的理赔宽松。

大家尽量选择理赔标准更宽松的就好了。

(4)特定重疾二次赔付条件一定要好

当前中国人最高发、最易复发的重大疾病有两类,

一是恶性肿瘤,包括肺癌、肝癌、甲状腺癌、乳腺癌等;

二是心脑血管重疾,包括脑中风后遗症、急性心肌梗死等。

这些高发重疾,不仅难治,医疗费用昂贵;

而且治了难好,容易复发,对于家庭而言是极为沉重的负担。

针对这些特定重大疾病,很多重疾险可以附加多次赔付。

首次患特定重疾,可以赔100%保额;

第2次再患,能再获得100%~150%的保险金赔付。

二次赔付是保险公司最喜欢“做文章”的地方。

也是大家要多多注意的地方。

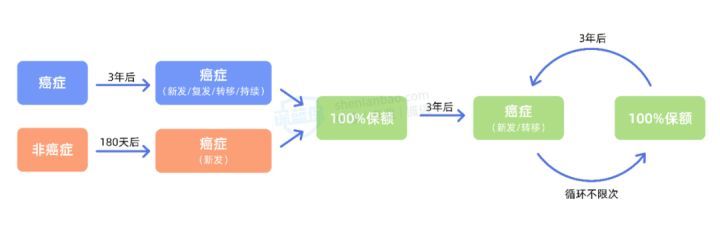

①恶性肿瘤二次赔付条件哪种更好

我整理了几十款重疾险产品「恶性肿瘤二次赔付」条件,

发现不同产品之间,赔付条件存在明显的区别:

恶性肿瘤二次赔付间隔期上,3年的比5年的好;

如果首次重疾不是恶性肿瘤,第二次重疾是恶性肿瘤,赔付间隔期180天的比1年的好;

关于赔付比例,大部分产品二次都赔100%保额,但150%、160%赔付比例的肯定更好。

如果你正在考虑购买重疾险,并且打算附加恶性肿瘤二次责任,一定要尽量选择三个赔付条件同属最优的。

②心脑血管疾病二次赔付条件哪种好?

心、脑血管疾病的二次赔付条件更加复杂。

除了同样要关注二次赔付间隔期外,

还要注意高发疾病种类、二次赔付的限制条件。

我同样整理出了一张表格供大家参考:

间隔期越短越好,心脑血管疾病二次复发间隔最好是1年的;

高发心脑血管疾病涵盖越全面越好,最起码也要包含脑中风后遗症、急性心肌梗死这2种;

赔付比例越高越好,目前二次赔付比例最高的高达160%保额;

关于二次赔付限制条件,有的产品会要求第二次心脑血管疾病为“新发”疾病,赔付标准严苛,因此最好选不额外限制赔付条件的产品。

2.选购重疾险有哪些注意事项?

说完了保障责任如何挑选,我们再来了解一下买重疾险时的常见注意事项。

(1)注意事项一:重疾多次赔重要吗

目前很多重疾险可赔付5到6次重疾,赔付比例还一次比一次高。当然,产品价格也跟着水涨船高。

因为赔付次数更多,多次赔付重疾险比单次型产品一般要贵出一大截。

于是就有人有问了:重疾险的多次赔付重要吗?

其实,人一生中得一次重疾基本就要了老命了,更别说好几次不同的重疾了,这概率大概跟中彩票差不多。

所以,我们不必刻意追求重疾多次赔付,甚至多花冤枉钱去为赔付次数买单,这不理智。

买重疾险,更重要的还是做高重疾保额,多关注第一次患重疾能赔多少钱,这个才是最实在的。

当然,也不是说多次赔付的重疾险就一定不能买。

如果价格更便宜,保障也更好,多次赔付约等于“白送”,你干嘛不要?

比如说,右边这款多次赔付的产品,价格更低,赔付比例、赔付次数、涵盖责任都比左边的产品都要好。

如果你碰到这种“加量不加价”的多次赔付型产品,还是可以考虑的;但如果明显卖的比一般产品贵很多,那就不值得了。

(2)注意事项二:返还责任重要吗?

先说观点:返还责任不重要。

返还型保险,是指到了约定的年龄且未发生重疾理赔,可以把已经缴纳的全部保费无息拿回来。

有些朋友很喜欢这种设计,认为它们既有保障,又有收益,简直两全其美!

实际上,返还型产品价格偏贵,比不含返还的重疾险一般贵出40%~60%。

比如同一款产品,附加两全责任后价格更贵,每年多交接近五千块,但基础的疾病保障部分,跟不附加没有任何两样。

虽然有保费返还责任,但如果发生过重疾理赔,返还责任失效,无法再返还保费了,每年多交的5000块也就白交了。

总而言之,买重疾险还是要以疾病保障为主。

一味追求保费“返还”,实际是舍本逐末,到头来也会得不偿失。

所以我建议购买消费型重疾险,更加划算实用,适合90%的家庭。

(3)注意事项三:身故责任要附加吗?

市面上很多重疾险,都可以提供身故/全残保障,可以赔付保额或已交保费。

但选不选身故责任,实际也因人而异。

含身故的重疾险一般会有这几个问题:

第一,相同条件下,保费更贵;

每年相差2500+元,20年就是5万多块。

第二,相同保费下,保额更低;

比如不含身故的重疾险能买30万保额,但如果含身故,相同的钱就只够买20万保额了。

第三,赔付重疾后,身故无法获赔。

“一张重疾险保单,既能保疾病又能保身故”,看似很全能。

但是,重疾险的身故/全残责任实则有个大缺陷,因为它和重疾保险金一般不可兼得。

赔了重疾保险金后,以后即便身故,也不能再获得身故保险金赔付。

当然,重疾险的身故责任也不是一点用都没有。

比如在没有发生重疾的情况下,人自然身故了,那这份重疾险还是能当一份寿险来用的,可以赔付100%保额或保费;

总之,身故/全残责任,建议看个人偏好附加;

如果你买的重疾险没有身故责任,只用再单独买一份定期寿险就可以了。

30岁女性只要500元就能买到100万保额,非常划算。

(4)注意事项四:保障期限越久越好?

保障期限,就是一款产品可以“保多久”。

毫无疑问,保终身的肯定比保定期的产品好。

因为人一生中患重疾的概率是不断累积的,

随着年龄增加,患重疾的概率也在不断增加。

既然提供的保障期限更久,承担赔付的可能性更大,

保险公司从你那里收取的保费自然也就更多。

所以保终身的比保定期的更贵,大概贵出30%~50%。

以某重疾险为例,保终身相较于保70岁的,年交保费增幅为44%!

保终身更好,但不是所有人都愿意负担这个差价。

是定期还是保终身,建议大家视自身经济实力而定。

可以先买到保至70岁,保证人生关键阶段保障不缺失;

等以后有条件,再更换保至80周岁甚至保终身的产品就好了。

(5)注意事项五:不符合健康告知怎么买?

对于身体健康的朋友来说,健康告知严不严并不重要。

但如果健康异常或已经患有某些疾病,很多重疾险不能投保,怎么办?

对于不符合健康告知的情况,我们一般有三种方法:

方法一:申请线上的智能核保/人工核保,一般可获得更优的承保结论;

以乳腺结节的智能核保操作步骤为例:

方法二:多家保险公司尝试投保,从多个承保结论中选择最友好的。

方法三:对于某些可治愈的非慢性疾病,如果当时不能投保,可以等治愈后再去投保。

(6)注意事项六:投/被保人豁免要附加吗?

投/被保人豁免,指的是投/被保人发生合同约定的疾病后,剩余还没交的保费也不用交了,保障责任继续有效。

举个例子:

小王给妻子买了一份重疾险,交费期选择20年,附加投保人豁免。 假设第2年小王不幸罹患重疾,那么妻子的这张保单,剩下18年的保费就都不用交了。

一般来说,被保人豁免是产品自带的,投保人豁免则可根据需求自由添加;

由于附加豁免责任的保费极低,所以像夫妻互投、大人给孩子买时,都最好把投保人豁免责任附加上。

三、2022最新成人重疾险榜单

1、成人重疾「经济实用型」推荐——保定期超高性价比

本榜单推荐的产品,非常适合预算有限的朋友。 它们的标准是:保到 70 岁的 消费型重疾,适合预算在 3000~5000 左右的朋友。 本榜单推荐产品主要有2款:

(1)无忧人生 2022(纯重疾保障):最高90万保额

无忧人生 2022 是一款纯重疾险,基本保障只有重疾责任,在选择保到 70 岁或者终身时,它可能是性价比最高的选择。

亮点①:可买重疾保额高 无忧人生2022在不附加其他责任的前提下,最高保额可以买到 90 万!比市面上大多数同类产品都要高。 对于追求高保额的朋友来说,不论是加保还是直接买,无忧人生 2022 都是一个好选择。

亮点②:多项责任均灵活可选 无忧人生 2022 可以灵活选择是否附加轻、中症,不过如果想要加上这项保障,就得同时再加上疾病关爱金(即60岁前轻/中/重疾额外赔付)。 除此之外,无忧人生 2022 还有癌症 2 次赔和心脑血管疾病 2 次赔等可选保障,不过这两项保障并不能同时附加。 总的来说,无忧人生2022既可以是只保重疾的“极简”,也能玩DIY,各项保障责任自由选择,灵活度非常高。

亮点③:产品价格便宜 在保70岁、且不附加其他可选责任的情况下,无忧人生2022的保费价格是非常便宜的。 30岁男性购买50万保额,最低仅需2890块,这个价格无疑非常诱人。 对于预算不多但想买高保额的朋友,或者是打算加保的朋友来说,都可以考虑这款无忧人生2022。

(2)达尔文6号(保定期):含重疾复原金,癌症无限赔

达尔文系列重疾险的口碑是毋庸置疑的,这次的达尔文6号也没让我们失望:

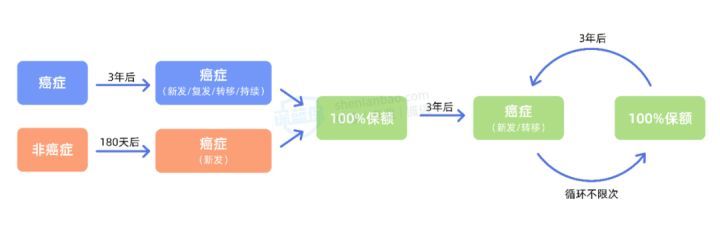

亮点①:含重疾复原金,60岁前重疾可赔2次 达尔文 6 号自带重疾复原金,复原金是当前比较有特色的一项责任,相当于“低配版”的重疾多次赔: 在60岁前,如果确诊了重疾,间隔满 1 年再患其他不同种重疾,还能再赔 1 次。 本次的赔付比例与间隔期的年限有关,每满1年增加20%,最高赔付100%保额。 亮点②:60岁前重疾赔2倍保额 达尔文 6 号 可以附加 60 岁前重疾额外赔,在人身关键时期享有更高保额,额外赔付的比例分两个阶段: 投保前 5 年:额外赔 80%保额,买 50 万能赔 90 万。 投保满 5 年至 60 岁前:额外赔 100%保额,买 50 万能赔 100 万。 赔付比例高,赔付条件也不错,想要高保额的朋友,可以考虑附加上。 亮点③:可选恶性肿瘤多次赔,不限次 达尔文 6 号的癌症多次赔是不限次数的,很有意思,我们用一张图给大家介绍一下:

无论首次重疾是不是癌症,间隔期后患癌都能赔付100%保额; 而此后,只要每次患癌的间隔期满3年,均可以不限次100%保额的赔付。 虽然这项癌症无限赔噱头的成分居多,但当前看来还是比较创新的,在众多产品中也非常有辨识度。

2、成人重疾「中端进阶型」推荐——保终身优秀产品

这份榜单,我主要收集了一些能够保终身,且保障责任更加全面的产品。

如果你的保费预算在 5000~8000 左右,可以考虑这份榜单中推荐的3款产品。

(1)超级玛丽 6 号(保终身):重疾复原2次赔

和达尔文系列一样,超级玛丽系列也属于“网红”系列重疾险,而超级玛丽6号,也是亮点多多:

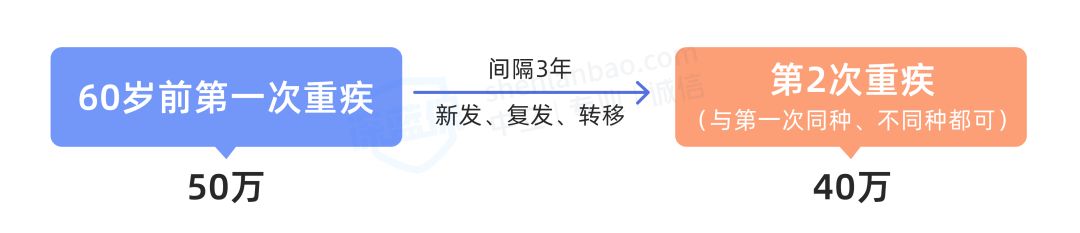

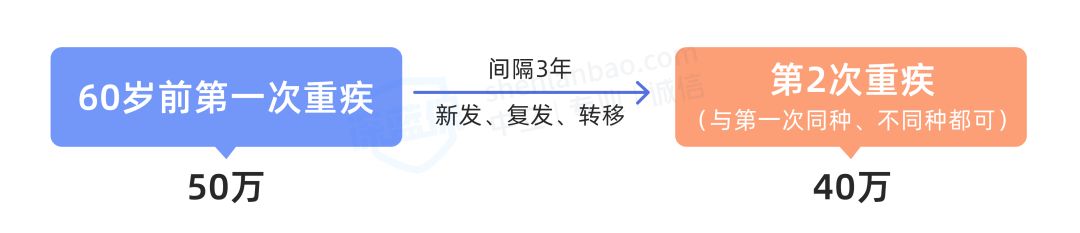

亮点①:满足条件重疾能赔2次 超级玛丽 6 号 可选重疾复原金保障,赔付规则如下图所示:

首次重疾间隔满 3 年后,重疾新发、复发、转移,均可以赔 80% 保额。

举个例子:假如老李买了 50 万保额并附加了重疾复原金,55 岁时不幸确诊肝癌,赔了 50 万重疾保额; 59 岁时又确诊较重急性心梗,可以再赔 40 万的重疾复原金。

这项保障类似于重疾二次赔,不过一般的重疾二次是不能赔同种重疾的,而这款产品的复原金则可以。

亮点②:60岁前重疾可赔2倍保额

超级玛丽 6 号 可选择附加 60 岁前额外赔,在家庭责任较重的时期能有更高保额:

重疾:60 岁前首次确诊约定的重疾,额外赔 100%,买 50 万实际能赔 100 万! 中症:60 岁前首次确诊约定的中症疾病,额外赔 20%。

亮点③:癌症医疗津贴更实用

超级玛丽6号没有癌症多次赔付,而是提供了癌症医疗津贴供大家选择。 这项责任在患癌后,治疗每满 1 年,都可赔 40% 保额,最多赔 3 次。 在间隔期上,癌症医疗津贴(一年)比癌症多次赔付(一般都是3年)更短,实用性自然也更强一些。 亮点④:保终身性价比最高 和市面上其他产品相比,在选择保终身版本时,超级玛丽6号的性价比是最高的。 不过要注意,目前超级玛丽6号只能选择保终身,后续可能会上线保至 70 岁的选项,大家可以期待一下。

(2)达尔文6号(保终身):含重疾复原金,癌症无限赔

在上文的保定期榜单中,其实我介绍过达尔文6号了。 而由于达尔文6号也能选择保终身,并且在同类保终身产品中依然很有优势,所以这里同样做了推荐。

达尔文6号

国富人寿

重疾险

60岁前首次重疾额外赔

癌症不限赔付次数

60岁前重疾可赔2次

(3)人保i 无忧:健康告知宽松,前10年赔得多

i 无忧是中国人保寿险承保,妥妥的大品牌产品,那么它有哪些亮点呢?

亮点①:健康告知较为宽松

我们常说的健康告知“宽松”,一般是相对而言。 比如市面上很多重疾险,对甲状腺3级结节、乳腺3级结节通常是拒保或除外承保,但是人保i 无忧有机会标体承保。 也就是说,患有以上结节,其他重疾险可能都买不了了,而人保 i 无忧可以给你比较好的承保结论,这也是这款产品最大的特色。

亮点②:保单前10年重疾赔的多

如果在前 10 年得了重疾,i 无忧能多赔 50% 保额。

比如小王买了 50 万 i 无忧,不幸两年后得了肺癌,那么可以获赔 75 万。

更高的保额,意味着更好的抗风险能力,在看病疗养期间,就算收入中断,也有足够的钱去维持生活水平。 整体上来看,i 无忧性价比不如上面提到的几款产品,它最大的特点是健康告知对甲状腺、乳腺结节、高血压患者相对宽松;

而且由于是大公司承保,对于喜爱人保品牌的朋友来说,无疑是很加分的。

3、成人重疾「高端顶配型」推荐——追求保障极致

这份高端顶配型榜单,我选取了保终身、含身故或涵盖癌症 2 次赔的产品。 如果你的预算比较充足,拿得出 8000~10000 元的价格,去买一款保障面面俱到的重疾险,那么以下这些产品你是可以考虑。

(1)达尔文6号(保终身):含重疾复原金,癌症无限赔

是的,高端产品榜单中,依然有它的身影——达尔文6号。 因为达尔文6号,基础保障过硬、可选责任丰富、保障期限灵活,可以满足不同人群的保障需要。 不管是保定期、什么附加责任都不选;还是保终身,附加责任全都选上, 达尔文6号的性价比始终都很高,非常值得推荐。

(2)超级玛丽6号(保终身):重疾复原2次赔

超级玛丽6号和达尔文6号产品形态很像,基础保障责任都非常不错,而且也有多种保障责任可附加,可以同时玩转性价比和高保障的不同需求。 而在同样附加多种可选责任的情况下,超级玛丽6号也成为了高端顶配产品中的佼佼者。 相比于达尔文6号的恶性肿瘤无限赔,超级玛丽6号是癌症医疗津贴,赔付间隔期更短;从实用的角度分析,超级玛丽6号甚至更优秀一些。

超级玛丽6号重疾险

和泰人寿

重疾险

同种重疾也能赔

60岁前首次重疾翻倍赔

癌症津贴间隔1年可赔

(3)微医保·全家福:60岁前高额赔付

微信上的重疾险虽然一直不出彩,但这款由中荷人寿承保的微医保·全家福,保障还是挺不错的,一起来看看: 亮点①:60岁前轻/中/重疾额外赔 微医保全家福的赔付比例很高:60岁前重疾最高赔180%保额,买50万能赔90万! 此外,轻症、中症也能享受额外比例的赔付,分别赔付40%、75%保额。 亮点②:价格便宜,还可月缴 微医保 • 全家福的整体保障比较全面,赔付比例高,价格也不贵。 在保终身、含身故、相同保额的情况下,微医保全家福重疾险还是很有竞争力的. 并且它还支持保费月缴,经济压力进一步减小。 不过,这款产品目前还未完全向所有微信用户开放,所以有些朋友进到投保页面时,可能会显示“投保未开放”。

四、写在最后

目前,新定义重疾险产品更新换代的越来越频繁。

为了帮助大家在买重疾险时少踩坑,也为了让消费者有更多自主选择的权利,我们帮大家对比严选出了市面上性价比、保障责任等各方面都不错的产品。

但同时你应该也注意到了,除榜单中的产品之外,还有更多产品我们在榜单中并没有没有推荐。

没上榜的产品,并不意味着这些产品保障责任就不好。

相反,每款重疾险其实都有其独特优势,我们没办法每一款都一一点评。

买重疾险,也不是说只考虑保障和价格就够了,还有年龄、健康情况、地区、职业,需要多种因素综合考虑。

这份榜单的初衷,也只是为了帮大家节省时间和精力,不用在众多产品中反复对比抉择。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

1727

1727

280

280

306

306

412

412

277

277

525

525