1091

1091

最近,和客户沟通时发现,不少人对多次赔付重疾险认识有误。

所以,今天我就和大家来聊聊多次赔付重疾险。

多次赔付并没有名字看起来那么简单,我会按照下面这4点来跟大家讲清楚多次赔付重疾险:

多次赔付的定义

对我们来说,多次赔付真的有必要吗?

挑选多次赔付重疾险,需要注意什么?

多次赔付重疾险,哪些产品值得推荐?

心急知道结论的朋友,可以直接查看以下重疾险榜单,里面整理了高性价比的多次赔付产品。

多次赔付,是相对于“单次赔付”而言的。

单次赔付重疾险,就是重疾赔完一次后,合同就结束,做的是“一锤子买卖”。

多次赔付重疾险,则是在首次重疾赔付之后,还有保障,后续再患不同的重疾,还能赔。

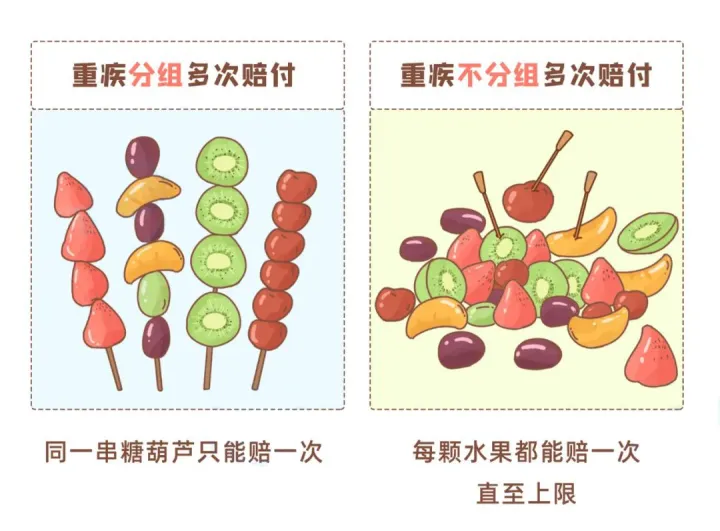

为了方便大家理解,我用一张图来简单归纳它们的区别:

从市场上现有的产品来看,多次赔付重疾险有2种形态:分组多次赔和不分组多次赔。

光看名字就知道,区别在于“分组”上。

给大家分享一个简单的辨别方法:水果串就是分组多次赔,零散水果就是不分组多次赔。

重疾分组多次赔,就是把所有重疾分成不同的组。赔了某个组里的其中一种疾病后,这个疾病和它所在组的其他疾病,都不能再赔,而其他组的疾病还能赔。

重疾多次赔,癌症不限次赔,8元/天起

换言之,某一组的疾病,最多只能赔付一次。

而重疾不分组多次赔,一种疾病赔付过,它就不能再次赔付了;但其他疾病不会受到牵连。

从获赔概率来看,当然不分组比分组要好一些。

但要注意,在重疾本不分组多次赔付的产品还有一种特殊情况:比如守卫者5号,它含有“二同原则”。

图源:守卫者5号保险条款(放大看比较清楚)

举个例子,

小王买了30万的守卫者5号重疾险,保障期间,因意外同时导致双目失明和严重脑损伤。

虽然这2项都属于重大疾病,但只能按照1种来赔,即只赔30万。

显然,因同一原因导致的不同疾病,仅按照一次赔付,实际上是“隐形分组”。

因此,我们在挑选多次赔付重疾险产品时,应该更全面、辩证地去评价产品。

有些人觉得,一辈子得一次重疾就够倒霉了,得多次的概率得多低?

也有人觉得,现代人越来越长寿,还真说不准,赔得越多肯定越有安全感。

那么,到底有多次赔付是否有必要呢?

我的看法是:有必要!

一说到重大疾病,很多人第一反应就是癌症。

但癌症之外,还有很多疾病对我们的威胁非常大,只是没有得到重视。

比如,心脑血管疾病。

国家心血管疾病中心今年6月发布的《中国心血管疾病报告2021》显示,2019年,我国心脑血管患者高达3.3亿!

在这3.3亿人种,疾病的分布是这样的:

可以看到,冠心病、心力衰竭在重疾条款中都有相应的疾病定义。

报告显示,心血管病的发病率和致死率都高居榜首,农村、城市心血管病分别占死因的46.74%和44.26%,每5例死亡就有2例死于心血管病。

随着现在医疗进步,这些健康隐患逐渐被我们“看到”;我们必须正视一点:人真的很脆弱。

尤其家里有老人的,应该都明白:年纪大了,这些毛病很容易找上门。

所以,多次赔付重疾险是有必要的。

300万保障,重疾不分组多次赔,189元起

随着医学的发展,得了重疾也不意味着“绝症”。

以癌症为例,近10年来,我国癌症的5年生存率,已经调高至40.5%。

换句话说,哪怕是得了癌症,也有较大的概率能存活下来。

除了癌症之外,很多疾病都是如此,我们完全可以控制在相对平缓的状态中。

只是之后,得第二次重疾的概率,会比普通人更大。

比如说,得了癌症,经过放化疗等治疗,可能会导致心脏病的发病率提高;

得了严重脑中风后遗症,由于大脑功能损害,也会增加患严重阿尔兹海默症的风险。

所以,赔过一次重疾之后,更需要后续的重疾保障。

而且,医学还在不停的进步,将来我们能用更好的治疗手段去应对疾病;

如果健康没问题了,那钱就成了最大的问题!

再说了,对一个已经罹患过一次重疾的人来说,他对自身健康的安全感会比未生病时更低。

所以,多次赔付就显得更加重要!

疾病本身的发展,就对于了不止一种重疾,疾病的相关性强。

举一个大家比较熟悉的病:白血病(属于恶性肿瘤的一种)。

这种重疾若是控制不好,需要做骨髓移植手术;而白血病和骨髓移植手术,本身就符合两种重疾的定义。

所以,就产品本身而言,若是不限制同一原因导致的疾病能够多次赔付,白血病赔付一次,骨髓移植再赔一次,不论是对家庭还是对治疗,都是莫大的支持和勇气。

从以上三点来看,多次赔付都非常有必要!

如果我们想买到一款优秀的多次赔付重疾险,应该怎么挑呢?主要注意以下3个关键点:

前面已经说过了,多次赔付重疾险有2种形态:不分组多次赔付和分组多次赔付。

保险公司给疾病分组的意义,就在于降低赔付概率。

因此,一般情况下,选择不分组多次赔的获赔率会比分组多次赔要高一些;但部分产品存在“隐形分组”,所以具体产品要具体分析。

需要提醒的是,重疾不分组多次赔付的产品往往比较贵。

如果比较看重高性价比,可以参考以下重疾险清单,里面整理了多次赔付且价格便宜的产品。

所以,预算有限的朋友,可以退而求其次选择重疾分组的产品。那这类产品,又要怎么选择呢?

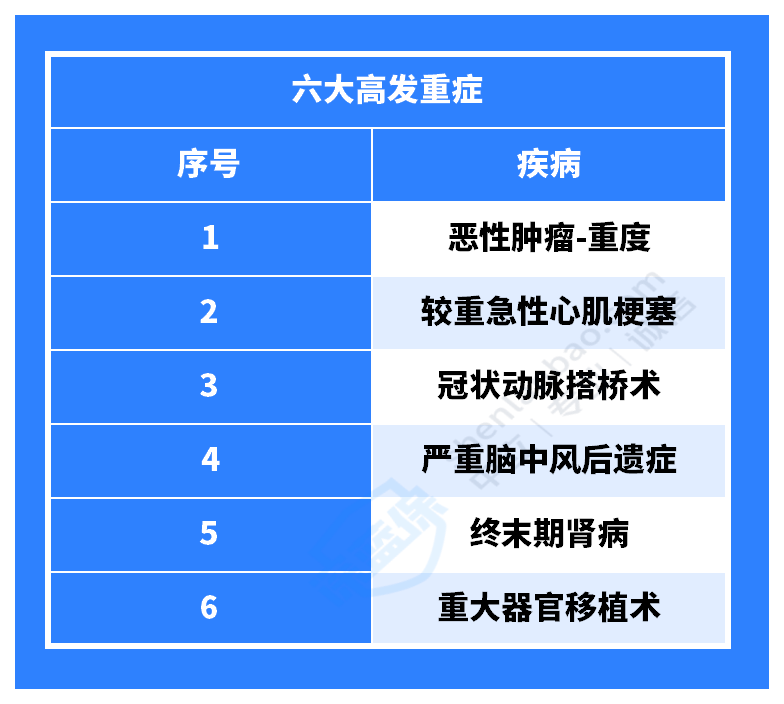

这里,教给大家一个小技巧:6种较高发的疾病,重点看它们的分组情况是否合理:

比较合理的情况是,这6种高发重疾分开在不同组,有关联的疾病分不同组等,这样获赔的概率会更高。

比如,癌症单独分为一组,毕竟癌症是比较高发的重疾之一。

但要也注意,不同部位的癌症都属于恶性肿瘤,是同一种疾病,比如胃癌和甲状腺癌就属于同一种疾病,即便是不分组多次赔的重疾险,也只能赔付一次。

如果你想要癌症多赔1次,那就需要选择一个“可选责任”:癌症多次赔,这里不做赘述,感兴趣的朋友可以私信问我哦~

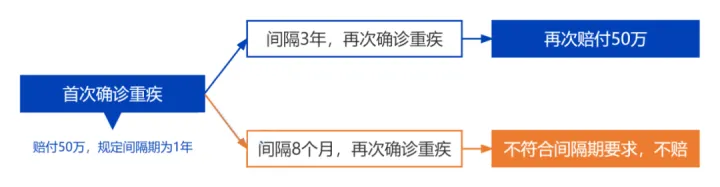

间隔期是指患两次重疾相隔的时间。在赔了第1次重疾后,需要间隔一定时间,再次患重疾才能赔第2次。

举个例子,

小王买了健康保青春多倍版重疾险,要求的间隔期是365天。那小王不幸患癌获赔后,如果是3年后发生急性心梗,就可以再次申请理赔。

但如果是间隔8个月发生的急性心梗,就没办法申请理赔,因为两次得重疾的时间还未满365天。

图源:健康保青春多倍版 保险条款

保险公司之所以设置间隔期,主要是为了控制风险,避免一下子赔付率过高,吃不消。

但从我们消费者的角度来看,间隔期在一定程度上也约束了保障的实用性。

所以,我们挑选多次赔付重疾险时,赔付间隔期越短越好。

间隔期仅180天,重疾可再赔100%

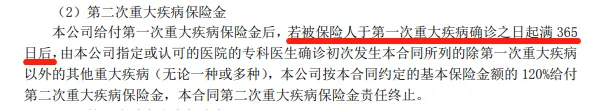

多次赔付重疾险的条款有可能会这样约定:

在赔付首次重疾保险金以后,轻症疾病责任、死亡责任、全残和终末期疾病责任都会无效,保单现金价值归零。

怎么理解呢?

事实上,重疾险除了重疾责任外,还可能包含身故、全残、疾病终末期、轻症、中症5种责任。

这5种责任的赔付顺序是这样的:重疾=身故=全残=疾病终末期>轻症/中症,

这5种责任,有且仅赔付一次,一旦赔过任何一种,很遗憾,轻症/中症责任都将无效。

因此,多次赔付重疾险,在赔完第一次重疾后,虽然至少还有一次重疾赔付机会,合同依然有效,但是根据合同约定,身故、全残、疾病终末期和轻中症等责任都将无效。

同时,这张保单也不再支持退保,因为现金价值已经清零。

当然了,还有一些重疾险,重疾赔付并不影响轻症、中症赔付次数赔,但这里的轻/中症是除去“和已赔付重症相对应的轻/中症”。

接下来,我们结合产品来看看,目前有哪些产品值得选?

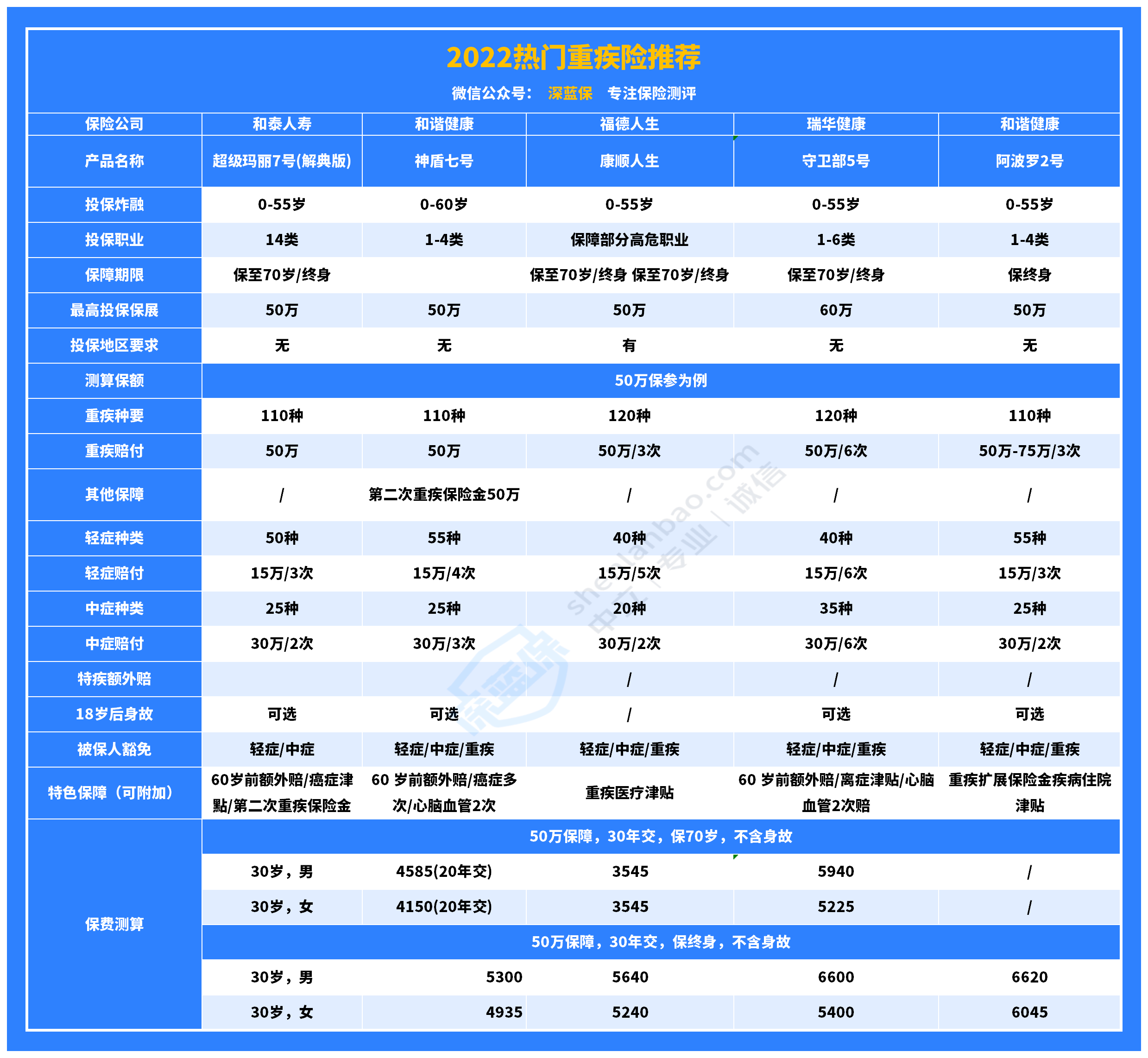

在对比多款产品后,我筛选了一下5款保障比较优秀的,一起来看看:

本次入选的选手们分别为:

超级玛丽7号经典版:满足条件,同种重疾赔了还能赔

神盾七号:自带重疾2次赔,相当于保额买一送一

阿波罗2号:多次赔付的地板价,女生买比单次赔付的产品更便宜

守卫者5号:重中轻症共享6次赔付次数,重疾赔完,轻中症还能赔

康顺人生:只选基础保障,价格便宜,保费媲美部分单次赔付产品

超级玛丽7号经典版其实就是超级玛丽6号,只不过保险公司给它改了个名字,保障、价格都不变。

相信很多朋友都注意到了,超级玛丽7号经典版是一款单次赔付重疾险。

是不是觉得很奇怪?咱明明在聊多次赔付重疾险,怎么突然推起了单次赔付重疾险?

这就要从超级玛丽7号经典版的一项可选保障——第二次重大疾病保险金,只要满足条件,同种重疾赔了还能赔!

附加上这项责任,就能实现多次赔的功能。

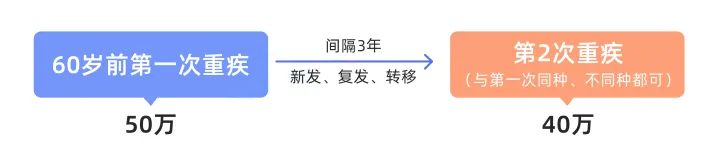

优势1:满足条件,同种重疾能赔2次 !

60岁前首次得重疾,间隔3年,又得了同种/其他重疾,能赔80%保额。

更关键的是,同种疾病(首次重疾持续除外)也有机会再次获赔!

举个例子,

小王买了50万保额,还附加了第二次重大疾病保险金;55岁时,他不幸确诊肝癌,赔了50万;59 岁时,他又确诊较重急性心梗,还可以赔40万。

值得一提的是,市面上常规的多次赔付产品,也是要求2次是不同重疾的;而超级玛丽7号经典版能做到同种重疾也能赔,获赔概率更大。

而且,附加这项责任也不贵,30岁买50万保额保终身,只多了300多块左右。

优势2:60岁前患重疾能赔2倍~

超级玛丽7号经典版还有一项可选责任值得说道,就是疾病关爱金(60岁前额外赔)。附加上疾病关爱金后,能在家庭责任较重的时期拥有更高保额。

60岁前,首次患重疾,能多赔100%保额

60岁前,首次患中症,能多赔20%保额。

也就是说,买50万保额,重疾能赔2倍,直接给你100万!

不过,我算了一下,30岁买50万保额保终身,附加这项保障后会贵1700多块。

有点儿贵,比较适合想买高保额且不差钱的朋友。

优势3:保终身,保费很便宜!

无论是基础版还是附加60岁前额外赔,超级玛丽7号经典版保终身的价格都比其他产品便宜一些,保障也很全面。

举个例子,

30岁男生买30万保额,保终身,每年只要3千左右。

同样的投保条件,你换一款产品,如i无忧重疾险,保费就贵上1千多了。

点评:

整体来看,超级玛丽7号经典版性价比很高,尤其是想保终身,它真的YYDS,保障全面,价格也很有竞争力!

神盾7号也是一款单次赔付重疾险,但它自带重疾2次赔,也实现了多次赔付的功能。

优势1:自带重疾2次赔,保额买一送一!

若60岁首次患重疾,间隔3年,又确诊不同种重疾,可以再赔100%保额,相当于买一送一!

细心的朋友可能已经发现,这项保障跟超级玛丽7号经典版的“第二次重大疾病保险金”十分相似~

不过,超级玛丽7号经典版的理赔更宽松一些,60岁前患重疾满3年后,同种重疾也能赔,而神盾7号必须患不同种重疾才能赔!

这样看来,神盾7号要稍微逊色一些,但它是自带保障,赔付比例比超级玛丽高20%,也还不错了。

优势2:自带高龄住院津贴,超实用!

60岁后,住院超过5天,超过的天数可以领0.1%保额/天;

最高领30%保额,单次最多领90天。

也就是说,买50万保额,每天能领500块,15万封顶。

但人家也不是白给,这钱要从保额里扣的。

可转念一想,这还是很划算啊~

年纪大了,生病住院的几率大大增加,虽然有医保,但也不能100%报销。

更不提请护工、请假陪护老人等,那都是钱呐。

所以,神盾7号这个特色保障,每天领几百块钱津贴,能解决不少压力,很实用!

优势3:重疾2次+癌症3次双buff叠加,最高能赔480%!

神盾7号可选疾病关爱金(即重中轻症额外赔),分别能多赔80%/30%/20%保额,

在加上基本保额,赔付比例分别是180%、90%、50%,当前市场最高!

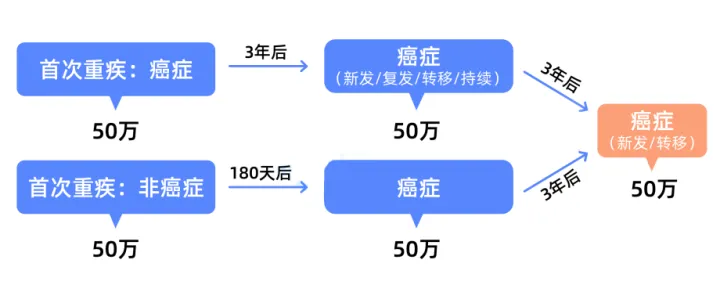

另外,神盾7号还可附加癌症3次赔;

第二次癌症,可再赔100%保额;

非癌→癌,180天间隔期

癌→癌,3年间隔期

第3次癌症,癌→癌,间隔3年,赔100%保额。

为方便大家了解,我做了张图:

而这项保障,是可以和重疾2次叠加赔付的,所以最高能配到480%保额!

举个例子,

小王30岁时买了50万保额,并附加了疾病关爱金和癌症3次赔;

40岁时,他得了急性心肌梗塞,获赔50万+50万*80%=90万;

48岁时,他又得了肝癌,获赔50万*100%+50万*100%=100万;

52岁时,小王的肝癌复发了,再次会赔50万。

小王最终拿到240万的理赔金!

综合点评:

从综合性价比来看,神盾7号重疾险不敌超级玛丽6号,但它自带重疾2次赔,且重疾2次+癌症多次赔可叠加赔,癌症赔付次数多,赔付比例高~看重癌症保障的朋友不容错过!

阿波罗2号重疾险一出道,就刷新了地板价,性价比直接拉满,做上多次赔付王者的宝座!

优势1:重疾不分组,能赔3次!

阿波罗2号的重疾不分组,能赔3次,分别赔100%、150%、150%保额,总共赔400%保额!

也就是说,买50万保额,能赔到200万。

虽然多次赔付重疾基本上都是保额递增,但第二次重疾就能赔150%保额的,阿波罗2号算是市场首位了~

优势2:可选60岁前额外赔,能赔更多!

阿波罗2号可附加疾病关爱金,即常说的“60岁前额外赔”。

附加这项责任之后,在60岁前患重疾、中症、轻症分别多赔60%、30%、10%保额。

相当于相当于变相提高保额,加强60岁前的保障力度。

优势3:可选重疾扩展保险金,同种重疾也能多次赔!

阿波罗2号的可选责任“重疾扩展保险金“,分为两个部分,二选一赔付:

(1)恶性肿瘤-重度拓展金

第一次患癌,间隔3年之后,再次确诊癌症,就能赔100%,这相当于癌症2次赔。

(2)同种重大疾病扩展保险金

顾名思义,第一次患重疾,间隔3年后,再次得了同一种重疾(不包括持续状态),赔100%保额。

换言之,所有重疾,都有机会再赔1次!

要知道,同种重疾二次罹患的概率非常大,所以这项保障真的很实用!

优势4:女性购买更便宜!

阿波罗2号的费率非常低,尤其是女性,直接降维打击单次赔付产品。

我们来测算一下保费,你就知道阿波罗2号有多欺负人了:

30岁女性,50万保额,分30年交,保终身:

阿波罗2号:4985元/年守卫者5号:6045/年康顺人生:5400/年神盾7号:5240/年超级玛丽7号经典版:4935/年(未附加第2次重疾保险金)

很明显,阿波罗2号的价格都要把其他产品碾哭了;

它以单次重疾的价格,做到了多次重疾的保障,可以说超值了~姐妹们,心动不如行动!

综合点评:

阿波罗2号重疾险是多次赔付的性价比王者,基础保障很出色,重疾不分组赔3次,且价格媲美单次赔付的产品,女性买它超划算!

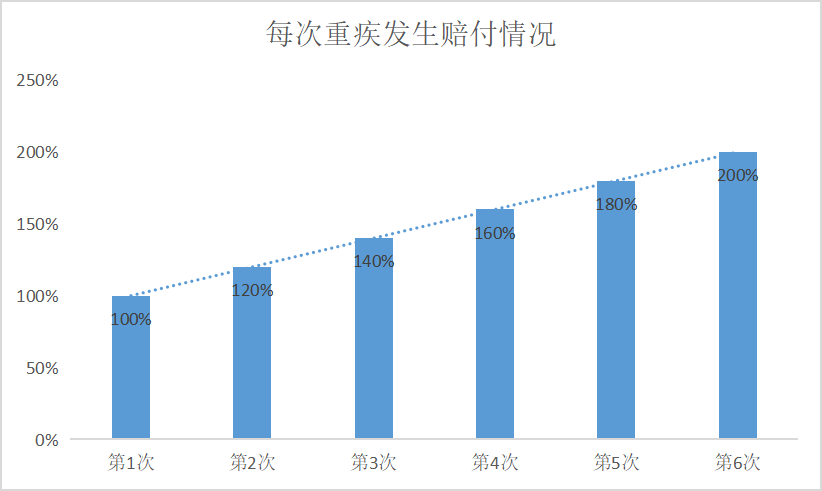

优势1:轻、中、重疾共享6次赔付~

以往的多次赔付重疾险,赔完重疾之后,轻中症也不能赔了,这让很多人觉得很亏~

但守卫者5号做了创新,将“多次赔”同时扩展至中症和轻症,解决了这个问题!

重疾、中症、轻症三类疾病共享6次赔付次数;

其中,重疾最多能赔6次,轻症和中症加起来最多能赔5次。

相当于把重疾、中症、轻症这3类疾病,全部放在一起,谁先发生就赔谁,直到6次赔机会都用光。

这一设计在当前重疾多次赔产品,还算蛮创新的;

既不“浪费”保障,又能平衡费率,价格相对更便宜~

优势2:首次重疾后,保额以20%递增~

第1次得重疾,赔100%保额,

第2、3次得重疾,就赔120%、140%保额,

以此类推。

也就是说,6次重疾依次赔:

最极端的情况:患6次重疾,能赔900%保额!

虽然一个人一辈子得6次重疾的几率很低,但也存在这种极端情况,保额递增对被保人来说始终是有好处。

优势3:可选癌症医疗津贴,非常实用~

守卫者5号可选癌症医疗津贴,

首次患癌症,得癌1年后,仍然持续治疗,

那么,每间隔1年,分别赔50%/40%/30保额,一共能赔3次。

这比其他产品的癌症2次赔,更早获得赔付,且第一年就有50%保额,实用性更高!

综合点评:

守卫者5号重疾险最大特色在于轻、中、重疾共享6次赔付,重疾赔完,轻中症也能继续赔;

且它的癌症医疗津贴,实用性非常强!

综合来看,它的性价比不敌阿波罗2号,保障会比阿波罗2号更为全面!

还有一点,守卫者5号的健康告知也比阿波罗2号要宽松一些。

优势1:重疾不分组赔3次,间隔期仅1年!

康顺人生对于120种重疾不分组,最多能赔3次;

赔完一次之后,间隔满1年,患其他疾病又可以赔!

要知道,不少多次赔付重疾险产品的间隔期都是3年,而康顺人生的间隔期只有1年!

大大地提高了获赔概率!

优势2:可附加重疾医疗津贴,同病种能赔2次!

确诊重疾3年后,如果还需要持续治疗的话,就可以额外再赔100%保额。

这项保障只要是重疾都能赔,这一点比较少见,而且,它不仅能保同种重疾持续治疗的情况,对于对于新发、复发、转移的情况也能保。

要知道,市面上的二次赔责任,一般只针对癌症、或特定几种心脑血管疾病,覆盖病种范围小,赔付条件限制严格。

相比之下,康顺人生就显得听良心的,理赔门槛低,获赔概率更大。

不过,实用确实实用,但鸡肋也真的鸡肋~

附加这项保障后,价格会上涨30-40%,有点贵;并且有保额限制,16岁一下最高保额32万,16岁以上最高26万。

我就不能理解,要这26万保额是有何用?

综合点评:

康顺人生重疾险的基础保障还不错,可选责任也比较实用, 而且价格也不贵,甚至比市面上一些单次赔付重疾险还便宜。

30岁买50万保额,只选基础保障,男性每年只要5280元,女生每年只要4320元!

虽然那个“重疾医疗津贴”实用又鸡肋,最高只能买到26万保额,但如果作为加保的保障,还是很不错的。

总的来说,康顺人生很适合那些预算不多、看重基础多次赔保障的朋友。

小贴士:康顺人生是线下产品,有投保地区限制,买不了的朋友可以考虑其他几款产品。

时代在变化,医学在发展,很多重大疾病治愈的概率越来越高,不再是不治之症;

但要医治这些疾病,我们需要更多的钱、时间以及勇气去面对。

而多次赔付重疾险,能给人更多的安全感,让人更有勇气与重疾战斗。

好了,关于多次赔付重疾险的内容就分享到这里。

如果您还有什么疑问或是不知道自己适合投哪款保险产品,欢迎点击下方预约一对一的专业保险规划服务。

1451

1451

280

280

306

306

412

412

277

277

525

525